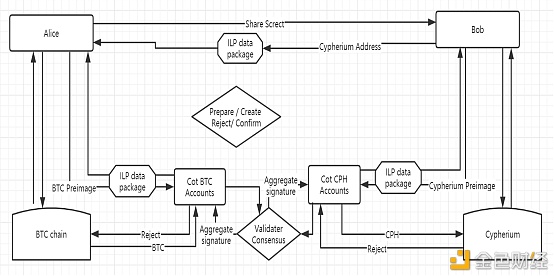

近年来“跨界”已经成为了热门词汇,它通常是指突破原有行业惯例、通过嫁接外行业价值或全面创新而实现价值跨越的企业/品牌行为, 同时社会人才也在跨专业跨领域式发展,学医的做了券商,学经济的做医疗产品,学计算机的研究神经科学,一个问题常常需要集合多学科的方法和知识才能解决。 一个企业要得到更好的发展常常需要聚合很多其他行业的资源,这种跨界合作的企业之间常常不是传统的上下游或上下级关系,而是对等的关系,对等关系的利益协同常常会非常复杂,传统的中心化信息管理模式将不再适应,区块链将承担起重任,考虑到各企事业已有的区块链应用状态,跨链协同将成为常态。 所谓“跨链”主要是指原本存储在特定区块链上的资产可以转换成为另一条链上的资产,从而实现价值的流通。也可以将其理解为不同资产持有人之间的一种兑换行为,这个过程实际并不改变每条区块链上的价值总额。目前跨链主要有以下三种方案:哈希锁定(Hash-locking)、侧链/中继(Sidechains/relays)、公证人机制(Notary schemes)。 对于最近比较热门的DeFi业务,很多用户认为已经进行了跨链操作,但是实际上90%的DeFi交易业务都只是在以太坊链上进行的,只是ERC20币种之间的交易,市值最大的BTC、XRP等都没有涉及,DeFi 生态要想继续扩大,就势必面临着合约层的跨链,与其他链的生态打通。但是跨链的难度还是比较高的,现成交易活跃的链大多采用POW共识模式导致其在区块链上没有终局状态(始终存在分叉的情况,只是随着确认块的增加,概率逐渐变小),因此交易的原子性处理起来复杂性很高,并且始终无法得到很好的保证,如果使用前面所说的“哈希锁定”、“侧链/中继”跨链技术,用户交易起来会非常地慢,交易体验非常差,所以实际应用中唯一可行的模式只有“公证人机制”。这也是Cypherium采用的跨链机制。 一个好的跨链机制是进行DeFi业务的有力保证,通常需要考虑以下几点: 1).?资产原子交易(Payment-versus-payment or payment-versus-delivery - in technical circles, this concept is also often called "atomic swap")。 2).?可转移的资产(Portable assets,资产可以多链之间来回转移和使用)。 3).?跨链数据预言机(Cross-chain oracles ,提供链外可信数据)。 4).?资产留置或抵押(Asset encumbrance),某资产在链上被锁定,是否解锁取决于另一链上的结果)。 5).?通用跨链合约( General cross-chain contracts )。 6).?无币应用的跨链(No token application)。 Cypherium的CypherLink基于目前较为成熟的InterLedger协议升级而来。目前,InterLedger已得到微软、苹果、W3C、速汇金及全世界多家银行支持。Cypherium对InterLedger协议进行安全强化、功能增多和性能优化处理,使它更像是一个专用于连接的组件,专注于连接各类账本的支付标准、统一协议。其支持通信对象不仅包括了区块链,还包括了各类账本(通常为各个银行内部账本系统),各类账本通过去信任的第三方“连接器”来互相连接,当所有参与方达成共识时,便可相互交易,跨账本的资金流动马上原子性发生。并且只有参与交易记账系统才可以跟踪交易,交易详情可隐藏起来,“验证器”是通过加密算法来运行,因此不会直接看到交易详情。这种方式不仅适用于区块链之间的跨链,而且还特别适应于现有的银行应用系统(银行一般不欢迎外部机器验证他们交易,简单来说就是不会使用公开处理方式或半公开处理方式,因为这两种方式都可能会给外人窥视他们内部数据机会)。 基本架构图(以BTC-->CPH为例)如下:

对象:发送方--Alice,接收方--Bob, 连接者—Cot。 账本关系:Alice 拥有 bitcoin 的账户, Bob 拥有 cph 的账户,Cot 拥有?bitcoin?与 cph 账户。 场景:Alice 要从网上购买 Bob 的笔记本电脑,定价为 2000 个?cph 币。 Alice 通过即时通讯软件或者其它通讯手段,得到 Bob 提供的一个「共享密码」。通讯一定要以加密方式进行,使得在沟通后,只有 Alice 与 Bob 知道这个「共享密码」;同时 Bob 会告诉 Alice 自己在 ILP 网络中对应的唯一地址,例如 a52813334ee89485d661fee989a0e75402b2eeea。 Alice 去向 Cot 询价,查询自己想发送 2000 个 cph 币需要多个少 BTC,此时 Cot 会按实时的 BTC 与 Cypherium 行情算出需要 1 个比特币,同时 Cot 会多收 0.00001 个 BTC 作为手续费,最终 Alice 得到的询价结果为 : 需要向 Cot 支付 1.00001 个 BTC。 Alice 按 ILP 规定的消息格式生成所需要的 ILP 包,ILP 包里指明目标地址为 Cot, 同时基于 ILP 包的私有内容与「共享密码」生成一个「条件原像」,对「条件原像」进行哈希散列,得到一个「托管」交易的「条件」。 Alice 在 Bitcoin 账本系统上发起一个「托管」创建操作,设置了步骤 3 中的「托管」条件及一个超时时间,同时设置 ILP 包。 Cot 在 Bitcoin 上监测到一个涉及自己的「托管」创建操作。 Cot 解析 ILP 包,计算出自己应该向 Bob 转 2000 个 CPH 币,同时修改 ILP 中的目标地址为 Bob。 Cot 在 Cypherium 账本系统上发起一个「托管」创建操作,设置了步骤 3 中的「托管」条件及一个超时时间,此超时时间要小于步骤 4 中的超时时间,同时设置 ILP 包。 Bob 在 Cypherium 上监测到一个涉及自己的「托管」创建操作。 Bob 解析 ILP 包 ,?用自己的「共享密码」及 ILP 包里的私有内容生成一个「条件原像」及对应的「条件」。通过对比「托管」创建交易里携带的「条件」与自己生成的是否相同,及核实「托管」交易中指定的资产数量是否是 2000,来确认「托管」交易:接收或拒绝。我们这里假定接收。 Bob 在 Cypherium 账本系统上发起一个「托管」确认操作,设置上「条件原像」,Cypherium 账本上的「托管」交易完成,Bob 收到 2000 的 cph 币。 Cot 在 cypherium 链上监测到一个涉及自己的「托管」确认操作。 Cot 分析「托管」确认操作的内容,得到「条件原像」。 Cot 在 bitcoin 账本系统上发起一个「托管」确认操作,设置上「条件原像」,bitcoin 账本上的「托管」交易完成,Cot 收到 1.00001 个 BTC。 Cot 在 bitcoin 上监测到一个涉及自己的「托管」确认操作。 注意这里{托管}交易包含四个主要步骤 1.准备:此时什么事情都没发生,只进行了必要数据的准备,发送方的资产并未真正转移。 2.创建:隶属于一个「账本」系统上的某个账户的资产被「托管」,创建交易不能被撤销或者在一定时间内不能撤销。 3.确认:「托管」交易完成,资产发生转移,从「账本」系统内的一个账户转移到了另外一个账户。 4.拒绝:「托管」交易被取消,资产回到「账本」系统的源账户,「托管」交易可以设置超时时间,在规定时间内无人进行「确认」操作或者「拒绝」操作,「托管」交易自动失效。 Cypherium采用的是多重签名公证人机制,由多位公证人在各自账本上共同签名达成共识后才能完成跨链交易。多重签名公证人的每一个节点都拥有自己的一个密钥,只有当达到一定的公证人签名数量或比例时,跨链交易才能被确认,如下图所示:

理论上,Cypherium跨链系统可以兼容任何在线记账系统(银行现有记账系统只需小小的改变就可使用)。 下面将以Cypherium跨链系统上的DeFi业务为例进一步深入讲述: DeFi 是个较为宽泛的概念,包括:货币发行、货币交易、借贷、资产交易、投融资等。 以下是基于Cypherium跨链系统下的开展DeFi业务的全网络状态技术架构图

以上技术架构图很清晰地展示了从客户端-->数据库-->Cypherium网络-->其他链种-->外部接口的整个流程,在此不再一一叙述。Cypherium不仅支持去中心化加密货币,同时也支持稳定币、合约币以及不久即将进入主流的央行数字货币,打通万亿美元规模级市场流动性。 值得注意的是: 1.?在Cypherium跨链网络中每一个链种节点都对应一个ILP Connector,每个链种(包括央行数字货币 如CBDC)要和外部通信必须经过ILP Connector来中转或接收。 2.?ILP Connector负责指令的加密传递、状态管理、汇兑处理,ILP Connector会随着跨链种的增加而增加,它们自己会自动形成一个自己的网络群体,自动实现各类消息的路由。 3.?所有跨链转账均将通过Cypherium网络共识来记录。客户端最终的交易结果以Cypherium的共识结果为准,以此为基础搭建整个去中心化的金融业务(DeFi)。 我们将Cypherium的DeFi业务逻辑分成六部分: 1. 在Cypherium链上发行USDX作为质押币和锚定币 1). USDX 是与美元 1:1 锚定的稳定币 2).其他币种BTC, XRP, ETH进行抵押时,自动置换成USDX 3).通过 Oracle Feed 发布市场利率,充分保证了可靠性和透明性 4).USDX 采用「弹性供应」机制,其算法中心账户会扩展或约定代币供应,以此匹配美元实时价值。 5).用户在平台通过抵押所持有的主流数字货币来换取 USDX 时,可以在系统限制参数内自由设置一个抵押率(质押资产的价值与贷出的 USDX 价值的比值),以此来进行杠杆或套期保值。 2. 在Cypherium链主币CPH 主要充当网络中交易手续费和佣金费率并且提供流动性,我们根据生态中不同的角色来一一说明: 1).当一个人想通过 Cypherium来做抵押借贷时,他首先要创建一个平台抵押债仓来质押他的资产,从而贷出 USDX。当这个人偿清所借走的 USDX 时,需要另外支付一笔费率来关闭这个平台抵押债仓,这个费用就是通过CPH来支付的。 2). 当一名用户想将自己持有的BTC、XRP、ETH、 CPH (或者其他被锚定的资产)传输给别的用户或是区块,这个转账费用也是通过CPH来支付。 3) . CPH持币者也可以通过质押所持有的CPH来获取投票权,进而参与链上治理,对社区的未来发展提出种种建议。 3. Cypherium验证者 验证者通过挖矿或质押进入Cypherim验证节点,这些验证节点能够获得交易手续费作为激励,这个佣金也是以CPH来支付。同时为保障网络安全,Cypherium按照全网的质押比例会对CPH进行通胀。 4. Cypherium网关账户 用户将?BTC“充值”到Cypherium链上,需要先把 BTC 转到网关账户(就是比特币链上的一个普通账户,但是管理者是一组节点);跨链网关收到信息以后锁定网关账户并验证,经过大多数节点验证后;网关会在Cypherium链上给用户解锁等值数字资产,用户即可在Cypherium链上使用 BTC。 5. 去中心化交易的及时性和流动性问题处理 例如:BTC 和 CPH 好像是两个国家的商人,双方不能互相信任而且使用不同的货币,无法直接交易。因此,双方协商了一套规则(相当于跨链网关协议)并且设立了一个专门的交易场所来处理交易,由第三方(相当于网关节点)作为代表来共同管理,这些第三方还需要拥有足够数量的资产作为担保,同时给与交易双方一定的信用额度,在信用额度之内可不必等该次交易的确认(BTC交易需要等很长时间)就可以直接在Cypherium链上确认双方的交易结果。当然每个人的信用额度也会根据每次交易结果来动态调整。 相对于中心化交易而言,去中心化交易会是更少的用户以及更分散的交易生态,流动性和分散性常常阻碍了交易者之间的套利,越去中心化,创造流动性就越复杂。流动性不仅仅是一种虚幻的指标,没有它市场就不能正常运行,导致陷入资产就将不断以折扣价交易,交易的人愈来愈不愿意到此来交易的死循环。因此初期引入第三方和做市商就显得非常重要,第三方除了承担信用保证角色外,还需要和做市商一起为市场提供流动性,如果交易活跃后,可以不再需要第三方,而是通过系统自动运行。 6. 配对及利率接入 通过Cypherium智能合约接入Compound?协议接口,用户可以将资本借给别人以赚取利息。贷款人可以根据其“贷款能力”获得相应的资金,贷款能力包括其通证余额、市场流动性、交易所利率(注:连接价格预言机获取该数据)等。当贷款金额超过贷款能力时,贷款人将被自动清算。Compound可以接受七种不同的抵押资产,其中包括BAT、DAI、ETH、USDC、REP、ZRX以及WBTC。 为了提高用户的体验,和全球配对的数据一致性,用户的交易指令先记录在中心化的数据库里,由配对引擎进行配对交易处理,用户也可以通过数据库记录来进行查询处理,但是配对交易结果将记入Cypherium链,只有通过Cypherium链的共识处理后,该配对交易才被最终认可。 —- 编译者/作者:区块链见闻 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Cypherium是如何打通DeFi与主流币市场的

2020-08-24 区块链见闻 来源:区块链网络

LOADING...

相关阅读:

- 谁会是下一个“LINK”?这里有三个答案!2020-08-24

- 现在的牛市是真牛吗?期待回调,入局更有发展,未来赔率更高的DEFI币2020-08-24

- 一文带你读懂什么是DeFi?(上)2020-08-24

- 首个去中心化游戏公链OAS重磅上线新加坡新锐数字资产交易平台UPUPEX2020-08-24

- 一年百倍的DeFi龙头Synthetix你是不是还不了解?2020-08-24