撰文:Spike Chen 两年前当 CEX 呼风唤雨之时,订单薄模式的 DEX 还在苦苦挣扎,AMM 模式下的 DEX 已经悄然将双方的竞争几乎带入了同一个级别。近期众多 CEX 先后推出期权产品,布局衍生品赛道,拓展资产类型和业务范围,而同时出现的去中心化的期权产品也用独特的创新从一开始就颠覆着传统期权的游戏规则。如果说之前中心化和去中心之争是去中心化的追赶之路,现在很多领域 DeFi 的创新已经有加速超越的趋势。 FinNexus 独特的 MASP 模式 FinNexus 一个月前就公布了其新版的期权产品的业务模型——MASP 模式,现在正式的公测版本已经开启,我们通过该文一睹其真容。MASP 模式的全称为 Multi Assets Single Pool,官方解释该模式是将期权定价模型和 AMM 机制结合的全新期权开立及流动性机制,该模式另一个创新之处在于,将不同基础资产和不同类型的期权保证金放到一个统一的流动池中为期权交易提供保证金支持和流动性支持。 MASP 模式期权交易的优势 我们先看一下 MASP 模式下的期权购买与传统期权有什么不同: 这是传统的期权交易界面,也就是期权独特的 T 型报价界面,相比于现货,T 型界面极其复杂,左侧选择不同的行权时间都对应一个单独的 T 型报价,每一个 T 型报价中,不同的行权价格又分别对应看涨(Call)和看跌(Put)两个类型,两个类型中再分别对应买价和卖价。

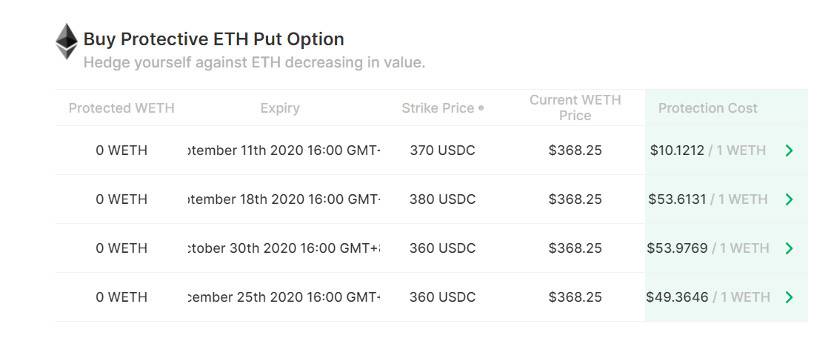

单从传统或者中心化期权的报价界面来看,复杂程度就很高。 在 FinNexus 的界面中,期权报价界面大大简化,用户通过简单的操作输入行权价和行权日期,期权类型就能完成购买的操作。非常简洁,单从操作性上来说,去中心化产品优于中心化产品还是很少见。

实际上界面的改进只是表象,能将界面优化的原因是 MASP 模式在后面进行支撑。理论上来说期权不同的行权价和不同的行权时间可以组合出无数个期权,无数的期权流动性就是个问题。因此在传统的 T 型界面中,CEX 将期权的行权时间和行权价进行了有限的设置,例如行权价 50 美金一档,设计 20 档,覆盖 1000 美金的波动范围,苹果股票这样的高流动性期权可以设计更多的更密集的档位,对于比特币期权来说,目前在 Deribit 上 125 美金-250 美金一个档位,共 20 个左右行权价格。而其中 50% 左右的行权价是没有流动性的,基本就是个摆设了。 FinNexus 的 MASP 模式,将期权的定价过程由合约的公式进行控制,理论上合约可以根据任意的行权价格和行权时间开立出期权,因此我们可以看到在上面的界面中,期权的行权价可以选择到 2 位小数之后。经过选择以后,合约会自动计算出所选条件下的期权的购买价格。实际上这里不是 Multi Assets 了,理论上是 Unlimited Assets. 在另一个去中心期权项目 OPYN,实际上是将传统期权的模式照搬到合约里,为了确保流动性,期权种类非常少,少的连 T 型账户都不需要。

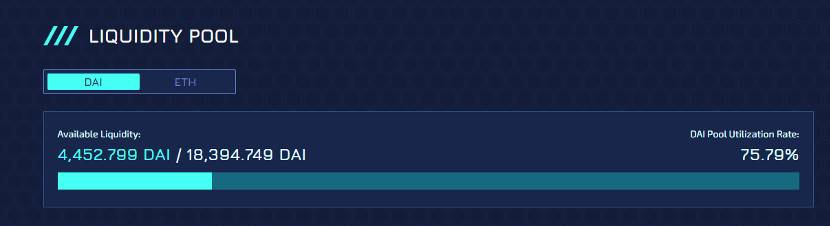

Single Pool 等于多币种期权保证金池+流动池 FinNexus 选择的期权的流动性怎么保证,一定能买到吗?官方说明中 MASP 另一个优势就是 Single Pool, 买方所购买的期权是没有对手方的,对手方是 Single Pool, 这个 Pool 的作用一方面是期权的保证金池,另一个作用是流动性池。这样只要在保证金能够覆盖的范围内,期权的流动性是无限的。也就是说如果目前保证金池的大小可以支持开立 100 万美金的期权,那用户可以在任何时间成功买卖 100 万美金以内的期权。 我们可以看到在 Pool 的界面能够显示目前池子的变化,大小以及保证金率等数据。官方目前还没有公布正式版本保证金率会是多少,测试版本中保证金率非常高超过了 400%。如何平衡资金利用效率和期权行权的安全估计是保证金率设计的关键所在。按照 FinNexus 以往对于金融产品的严谨态度,可能初期保证金的行权安全的优先级要高于资金利用率。

目前的公测版本,加入池子可以支持 FNX,ETH,USDC,WAN 四个币种,因为 FinNexus 近期刚把通证分配调整为 70% 用于挖矿和 Dao 社区激励,后面对于新增入池的币种应该会以投票的形式进行。 从 FinNexus 的 MASP 模式可以看出加入保证金池子的用户成为集合的期权交易对手方,也是期权池的 LP 并且会得到一个 LP Token——FPT,FPT 的净值变化反应 LP 的收益情况——收益主要来源于买方付出的期权费和交易手续费。 在另一个去中心化期权项目 Hegic 上面,他的池子分成了两个,看涨期权用 ETH 作为单一的币种的池子,看跌期权用 Dai 作为单一币种的池子。两个池子相对来说对单个池子的风险更大,池子内部无法对冲掉一部分风险,LP 在选择的时候会计较纠结进哪个池子。在同样的保证金率的情况下,资金利用效率也会低。

FinNexus 的池子提供了挖矿激励的功能,LP Toke-FPT 除了可以分享期权费产生的收益还同时获得了挖矿奖励,对用户比较友好的是,当获得 FPT 的时候,挖矿自动开始,并不需要再对 FPT 进行挖矿操作。

FinNexus 的通证分配情况 根据 FinNexus 最新的通证分配方案,总量 5 亿,具体比例如下 70%-挖矿激励,逐年释放用于 DEX 流动性挖矿及 Single Pool 挖矿4.5%-运营开销,Gas 费等支出6.1%-前期已销毁与 0x0000 地址中5%-团队及创始投资人5%-保险池,用于不可预知风险的最终托底资金1.7%-机构投资人,一年线性释放2.7%-当前流通量上述分配方案比较好的体现了 DeFi 社区共建的特点,也兼顾了安全性和长期运营和激励的考虑。 FinNexus 的风险及想象空间 MASP 模型一旦成功将是 DeFi 领域又一个重大的创新,其对于去中心化衍生品的意义相当于 AMM 机制对于 DEX 的意义。风险在于模型是否能够确保安全的情况下良好的运行,并且期权定价机制的有效性如何被不断验证和改进。基于 FinNexus 团队专业的金融能力和开发能力,快速调整和改进 MASP 模型的空间很大。 对于 BTC 这样品种的中心化期权也刚刚开始,虽然交易量屡创新高,但是由于流动性原因,现在的定价机制仍未成熟。如果去中心化期权能在一开始就有定价争夺的优势,将是 DeFi 与 Cefi 竞争的关键一步。FinNexus 也是在去中心化期权中唯一推出 BTC 期权的产品,根据 MASP 的原理,理论上 FinNexus 可以不断的增加期权基础资产种类,比如其他 Token 甚至传统金融资产衍生品,从这个想象空间来看,虽然赛道不同,有点 Synthetix 的意思。 所有人都看到随着 DeFi 基础资产(借贷、稳定币等)的成熟,市场必将进入高级金融产品领域——衍生品。不知不觉中你会发现,不想之前,在 DeFi 衍生品领域,DEX 和 CEX 的竞争似乎是同时起跑的。 —- 编译者/作者:链闻看天下 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

CEX 与 DEX 之争延伸到衍生品领域:FinNexus 推出 MASP 模式去中心化期权

2020-09-10 链闻看天下 来源:链闻

LOADING...

相关阅读:

- DeFi代币在24小时内反弹19%2020-09-10

- Komodo八月项目总结2020-09-10

- Aion月度回顾:Moves将推引入DeFi概念的借贷市场产品,币安AMA召开在即2020-09-10

- 一文了解加密货币衍生品交易平台新秀Phemex2020-09-10

- DeFi项目纷纷暴雷,为什么维基链治理币WGRT高歌猛进2020-09-10