币圈的2020年,注定将所有开发者的注意力都集中到DeFi的发展建设上。 在传统思维下的公链项目近年来都遭遇了巨大的瓶颈,市场迫切需要一个新的模式打破公链生态领域的发展停滞。 这几年区块链技术领域的发展积累,造就了DeFi从2019年开始的的陆续爆发,并在当下迫使所有的资金和团队都加入这场可能带来巨大变革的豪赌。 一、从MaKer DAO开始 当下的主流DeFi项目包括今年最红的去中心化交易所,流动性挖矿,去中心化稳定币,借贷协议等。 而一说到DeFi项目,必然避不开在2020年之前独霸DeFi的是MaKer DAO。即使在今天,MaKer DAO依然在DeFi世界——尤其是去中心化稳定币——中发挥着重要的作用。 而在这几年发生过的几次重大事件中,MaKer DAO也逐渐暴露出了越来越多的问题。最严重的是今年312币价大幅波动造就的抵押物爆仓,导致整个市场全线崩溃。 这其中虽然不能完全说是MakerDAO 的责任,但作为如今 DeFi 生态的核心项目之一,在极端的市场行情下出了这起严重事故,造成了 400 万美元的系统债务,最终需要MKR持有者承担。可见,MKR在线上治理层面存在重大问题。 根据墨菲定律,当一个灾难具备理论上发生的可能性时,无论其概率有多小,最终都是有可能发生 的,MakerDAO 在清算机制上的设计过于简单,过于依赖链上操作,最终造成了这次的债务危机。 所有人都明白去中心化稳定币领域需要一个更安全的线上治理清算模式,这也倒逼着开发者进一步加速DeFi稳定币模式的技术更迭。 而除了线上治理的问题之外,一个非常重要的问题越来越引起所有DeFi玩家的重视,那就是隐私保护。

二、DeFi玩家隐私保护的需求增加 还记得前段时间明牌做空 LINK,爆仓将近两千万美元的 Zeus Capital 吗? 去中心化预言机龙头 Chainlink 代币——LINK 从今年 7 月份开始起飞,仅用了一个多月的时间就从 5 美元暴涨到高点 20 美元,涨幅超过 4 倍。 就在LINK形势一片大好之际,海外投资机构 Zeus Capital 发布了做空 LINK 的报告,同时在去中心化借贷平台上 Aave 上做空 LINK,但随后 LINK 开启了暴涨螺旋,Zeus Capital 也因此被爆仓 1700 多万美元。 Zeus Capital 先从 Aave 上抵押了近 2200 万个 USDC,然后借到超过 1500 万美元的 LINK 去市场卖出做空,整个清算(爆仓)过程都在区块浏览器 Etherscan 上“直播”,清算价格也都是提前计算好的,并且在 Aave 上公开可查的。 因此,市场上猜测,Zeus Capital 这次公开做空LINK,必然会被 Chainlink 定点狙击爆仓(尚未有确切证据可以佐证这种猜测)。 设想下,如果借款方可以隐藏自己的抵押资产金额,还会暴露交易目标和投资决策吗?除了这些之外,越来越多的在以太坊上发行的去中心化稳定币很可能在遭遇隐私泄漏。 根据2019年德勤全球区块链调查,仍有50%的公司认为与隐私相关的法规仍然令人担忧——区块链的透明性既是一种财富,也是一种负担,因此真正的金融普惠性还是难以到来。 为了应对这一挑战,一些行业内部人士已开始探索出与分布式网络结合使用的隐私保护机制。这些解决方案旨在利用区块链技术的优势,同时适应全球范围内日益增长的监管要求。

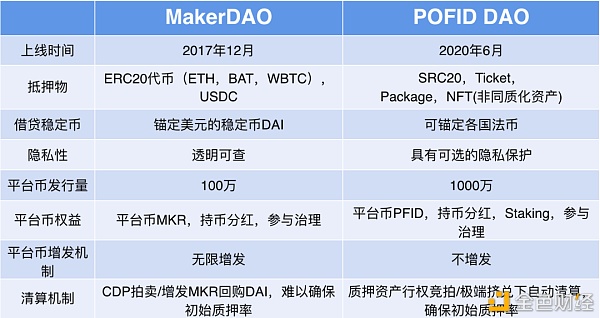

三、POFID DAO的诞生 针对DeFi领域越来越庞大的发展规模,去中心化稳定币的需求也逐渐变大。其中关于稳定币的隐私需求也越来越多。而更加纷繁复杂的市场格局和发展规模势必与过往的MKR治理模式发生错位。由此促使兼顾隐私保护和简单有效治理模式的POFID DAO开始诞生。 POFID是由东欧极客组织发起,基于全球第一条支持图灵完备智能合约的隐私保护公链-SERO的一个DeFi项目,提供具有隐私保护的可信去中心化金融资产管理平台,POFID DAO是指该平台的去中心化治理框架组织。 POFID DAO可以在支持用户去中心化抵押借贷的同时,对用户的抵押行为和抵押资产进行一定程度的隐私保护,具体包括以下三方面: 1账户资产隐私。在POFID体系中的账户,用户的加密资产无法通过区块浏览器或其它公开方式被查询,只有拥有账户查询密钥才能获取账户资产信息。 2交易隐私。账户与账户间发送的交易或支付信息,同样无法公开查询,只有拥有双方账户私钥或查询密钥才能知道交易的内容。 3智能合约的输入输出隐私。包括货币管理合约在内的智能合约,可以选择性对输入输出的资产或其它条件数据进行隐私保护的处理。 在治理方面,POFID DAO 在治理上比 MakerDAO 稍微复杂一些,增加了 staking 锁仓机制。另外POFID DAO 未来会开启流动性挖矿来满足当下DeFi领域投资者的需求。 PFID 是 POFID DAO 的治理代币,既是一种收益凭证,又是治理权限的必要条件,也是平台默认的全局通用资产。可以说,PFID 的持有者们掌控着整个 POFID DAO 系统的运行。系统中包含着底层技术治理者、DMW 治理者、风控治理者、清算治理委员会等分布式治理的机构或个人。 PFID 持有者,可以通过 Staking 行为,享有以下生态权益:PFID 的挖矿收益,参与平台治理决策,获得整个 POFID 系统中的分红收益(如借贷手续费收益)。 而相对MKR模式下容易造成的抵押物爆仓,持有者分担债务的事实。pofid抛开具体设置初始质押率等参数不谈,最主要的的改进机制在于,当资产贬值、质押率达到清算比例时,并没有采用通过使用借出资产(MakerDAO中的DAI,POFID中支持借出不同的通用资产 AOC)来进行对DMW(在MakerDAO中称之为CDP)中质押资产的拍卖机制,而是采用一口价先到先得得方式竞拍获得DMW中资产的归属权。

(MaKer DAO和POFID DAO比较) 四、非同质化资产引入DeFi世界 除了上文在隐私保护、治理模式和代币挖矿的变化之外,POFID DAO 一个重大的创新点在于将非同质化资产引入DeFi世界做抵押。 提到让 DeFi 走入现实,“DeFi元老”MakerDAO 一直在尝试打通现实世界资产和链上资产的关系,引入真实资产作为 DAI 的抵押品。这对 DeFi 的大规模应用至关重要。 截至 8 月 28 日,MakerDAO 官方论坛提交申请的实体资产包括房地产、国债、供应链金融、黄金和大宗商品指数,以金融领域的实体资产为主。 不过,MakerDAO 将真实资产引入作为抵押品的方式是,资产发行方需在以太坊网络上发行 ERC-20 token,也就是说 MakerDAO 只能接受同质化资产作为抵押品。而 POFID DAO 不仅接受同质化资产做抵押品,还可以接受异质化资产。 DMW(Decentralized Mortgage Warehouse)是 POFID DAO 的质押债仓,负责保管抵押品,是各种抵押物的载体,体现了 POFID DAO 的核心智能合约逻辑。 不同于 MakerDAO 的 CDP,DMW 能够承载非同质化的抵押资产,包括各个公链上发行的代币类型,BTC、ETH、SERO、TRX 等。MakerDAO 的 CDP 目前仅支持包括 ETH、WBTC、BAT、KNC 等在内的几种加密货币作为抵押品。 这些被引入 POFID DAO 的同质化和异质化资产统一被称为 AOC(Assets On Chain),它们不仅能发行出类似于 DAI 这样的“数字借条”,更能发行出具有普通投资价值的组合资产代币。 所以在引入真实资产做抵押品方面,POFID DAO 具有更强的宜用性和广泛性。 目前POFID DAO已于昨日上线HBTC(霍比特)、BKEX、波网等著名交易所,上线暴涨超3倍。 目前POFID DAO的总量1000万个,目前的总市值2.3亿美元,相对于mkr而言,还有很大空间。

当下PFID维持三角整理(数据源自hbtc),上方压力来自昨夜20:30分上部压力(24.2),不跌破盘整下沿位前提下,走势依然看作是一个上涨中继。 因为新币的上线实效较短,作为未来的技术判定依据只能边走边看。 目前还是处在30分钟区间的反弹周期内(kd向上维持)。短期如果后续突破上沿的压力24.2美元,有希望继续走好。 后续还是看生态的增长,包括说非同质资产的引入抵押量,还有就是主流数字货币资产的借贷规模扩大。而当下正处在defi的风口周期,相信本身也涵盖了市场的需求的优质项目,能在未来的发展中越来越壮大。 部分内容引自: 《POFID DAO在现实世界的价值捕获远超Maker DAO?》——星球日报 《全?对?MakerDAO与POFID?》 《去中心化隐私稳定币的生产工具—POFID DAO》 本文不代表任何投资建议。数字货币买卖是一项带有风险的投资行为。入市有风险,投资需谨慎。 —- 编译者/作者:姥爷解盘 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi领域的下一个独角兽—POFIDDAO

2020-09-12 姥爷解盘 来源:区块链网络

LOADING...

相关阅读:

- 币安:社区开发的首个挖矿项目 BurgerSwap 已上线币安智能链2020-09-12

- 热点新闻:SLP协议交易所Cryptophyl即将关闭计划重组为DeFi平台2020-09-12

- 昨天DeFi最靓的仔是太阳币SUN ‖ SUN能照耀你我 SUN价格会不会开盘即高点2020-09-12

- 为啥云算力能成为当下挖比特币以太坊的主流方式?2020-09-12

- 「不语每日观察」| 调整过后,DEFI热点是否转移到加密交易平台币?2020-09-12