9月17日,去中心化头号交易平台Uniswap推出其协议治理代币UNI,并于9月18日上午12:00开启初始流动性挖矿。给老用户空投代币,加入yeild farming“运动”,uniswap将流动性挖矿之争再次推向高潮。 流动性挖矿在国外社区称为“yeild farming”,农业耕作。流动性挖矿的玩家称为“农民”,农民通过“种地”(即抵押数字资产)获得“收成”(即各种代币)。 数月以前,2020年6月中旬,Compound点燃了“流动性挖矿”的火苗,yearn finance、sushiswap等接力,至今,DeFi板块已经持续火热了数月。在一波接一波的暴富效应之下,流动性农民成了如今最令人羡慕的职业,资产流动和聚集效应非常迅速而明显。截止到2020年9月16日,DeFi锁仓规模为89.1亿美元,市值达141亿美元。 如今,三天一个新项目,已然是当前DeFi的常态。除了姨夫系列之外,寿司、葡萄、清酒、酸黄瓜......各种眼花缭乱的项目名称,撑起了流动性挖矿的狂热市场。一方面,超高的年化收益率和优秀的社区治理吸引了许多矿工通宵达旦地进行挖矿;另一方面,代币的炒作价值吸引许多散户挤破头冲进二级市场投资。 DeFi正在以超出预想的速度刷新人们的认知,想要赶上“财富列车”的人依然很多,但由于DeFi挖矿的操作门槛颇高,信息过于碎片化,真正了解这些项目且懂得流动性挖矿流程的用户少之又少,只能“望钱兴叹”。因此,本文将对目前市场上热门的几大流动性挖矿项目进行盘点和解读,帮助投资者快速掌握基本的信息。 一、Yearn Finance 1、yearn finance是什么? Yearn Finance 是一个建立在以太坊区块链上的去中心化借贷聚合器,YFI是yearn.finance推出的治理代币,总供应量为3万枚,没有预挖,没有众筹,没有团队分配,没有投资机构预留,并完全采用线上治理模式,完全通过流动性挖矿全部分发给提供流动性的用户。 作为借贷聚合器,yearn finance集成了主流借贷平台如Aave,Curve,Compound,Synthetix,Dydx等协议,来优化用户的借贷收益。用户可以抵押DAI,USDC,TUSD,USDT等稳定币来赚取被动收入,平台会将资金自动分配至目前收益最高的协议下,并且yearn 会给用户一个称为 yToken 的权益证明,用户可以通过 ytoken 取出自己原来存入的代币及相应的收益,还可以存入y.curve.fi (yearn 与 Curve 合作推出的稳定币兑换池)赚取做市收益。(官网:https://yearn.finance/) 2、如何得到YFI代币? 由于YFI没有预挖,没有众筹,主要通过流动性挖矿来分发,所以用户获得代币初始发行的唯一途径是成为yEarn的一个池子的流动性矿工。目前,yearn finance一共有三个流动性挖矿的池,分别是curve上的yPool、balancer上的YFI-DAI池和YFI-yCRV池。 1)Curve池。先在 Curve.fi的yPool(https://www.curve.fi/iearn/deposit) 中存入稳定币,会获得 yCRV(Curve iearn LP Tokens),将yCRV放入ygov.finance中质押就能够赚取YFI。 2)YFI-DAI池。首先,你需要成为98%DAI 2%YFI Balancer池的流动性提供者。在Balancer上找到相应池子,选择添加流动性(Add Liquidity),抵押DAI后,将获得BPT(98%DAI 2%YFI)代币,有了BPT代币,之后就可以将它们放到ygov.finance中以赚取YFI。(注:目前,前两个池子已经挖完。) 3)YFI-yCRV池。第三个矿池需要在Balancer 上抵押98% yCRV 和2% YFI,来获取BPT代币,然后质押Balancer 资金池代币BPT放到ygov.finance中赚取YFI。

YFI-yCRV池的挖矿示意图 3、yfii.finance (1)yfii.finance是什么? yfii.finance是国产版的“yearn”(YFII是其协议治理代币),同样是一个借贷聚合器,也是yearn finance的一个分叉项目,源于YFI项目的8号提案。由于YFI总量只有3万枚,当时社区核心开发者提出了增发提案,但最终未能获得通过。为了避免社区被巨鲸账户所控制,以中国社区 为主的部分社区成员对Yearn??Finance项目进行了分叉,创立了YFII,并独立运营。刚诞生之初,YFII一度不被人看好,但如今看来,YFII社区凭借强大的产品创新向市场证明了自己。(官网:https://yfii.finance/#/)

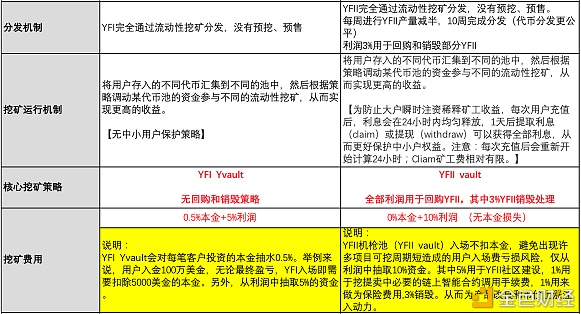

与YFI一样,YFII 没有预挖,没有众筹,没有创始人奖励,只能通过为 YFII 提供稳定币流动性来挖矿获得。YFII 拥有社区治理功能,并集成各类DeFi平台挖矿收益。作为后续项目收益分配、参与社区治理使用,拥有 YFII DAO 的投票权。 与YFI相比,YFII 提高了总量上限,并新增了类似比特币的减半增发机制,被认为具有更公平的分配方案。YFII总量4万枚,每7天产量减半,10周完成分发,根据 DeFi 用户为各个 Pool 提供流动性的份额来分配对应比例的 YFII。这种分发方案也被认为更公平更社区化。 此外,相比YFI采用多重签名方式,YFII采用更为激进和DeFi原教旨的销毁增发权限方式,利润3%用于回购和销毁部分YFII,目前token增发权限已通过移交权限给0x0的方式进行销毁。(具体YFI&YFII的详细对比见下面图表https://www.yuque.com/sawd49/faq/gs117f)

YFI和YFII的代币分发、挖矿机制的对比 (2)如何挖矿获得YFII? YFII目前的挖矿途径有三种:自有原始分发池pool1、pool2,机枪池(vault)挖矿。 1)Pool1:通过抵押稳定币yCRV挖YFII奖励。和YFI一样,首先你需要进入Curve.fi的yPool(https://www.curve.fi/iearn/deposit)存入USDT/DAI/USDC/TUSD 任意一种币兑换出yCRV;将yCRV放入yfii.finance(https://yfii.finance/#/staking)中pool1质押,便可以挖YFII。

特点:本金无损失,零撸,但是人多收益率低 收益计算器: https://yieldfarming.info/yfii/ycrv/ 2)Pool2:在Balancer通过98% DAI 2% YFII池中提供流动性获得BPT奖励,然后抵押BPT挖YFII。进入页面后可以看到自己BPT余额,选择 Stake Tokens,进入后点击输入框上方 余额自动填写质押数额,点击 抵押代币,支付 gas费,即可成功开始挖矿。

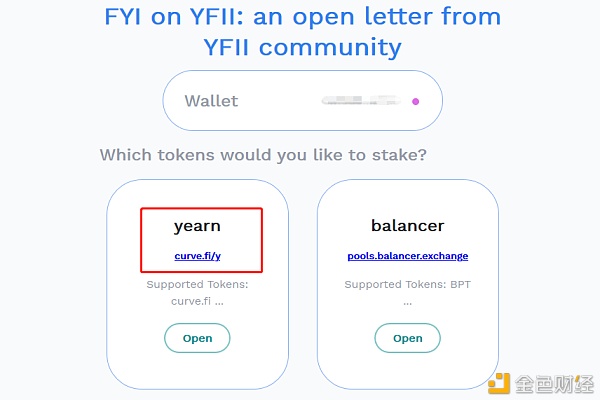

特点:可能会有无常损失(根据2:98的比例,当YFII跌50%,本金才开始亏损,当YFII跌90%,本金约亏损10%) 3)Vault机枪池挖矿:YFII Vault 是一键入金自动配置市场最佳DeFi挖矿收益的智能合约。用户只需要存入相应币种进入Vault,即可获得市面最高的DeFi挖矿收益,而无需进行任何合约操作。 在官网先接入自己的钱包,点击机枪池(https://dfi.money/)页面之后,选择一个币种,如yCRV,点击红色箭头,输入质押的数量或百分比,点击授权,即成功开始挖矿。(同一界面右侧可以进行提取)

目前已支持USDT、USDC、DAI、TUSD、WETH、yCRV等币种挖矿 特点:操作便捷,保证本金安全,可持续。 收益预期:收益率动态变化,取决于市场上现有挖矿项目的收益率。 注:不管是参与哪个流动池的挖矿,在挖矿前都需要先准备好钱包(推荐Metamask浏览器插件钱包)、稳定币(DAI、USDC、USDT、TUSD至少其一)和ETH(用来支付gas费)。 三、SushiSwap (1)Sushiswap和SUSHI是什么? SushiSwap是建立在以太坊上的去中心化加密货币交易所,是Uniswap v2的一个分叉项目,由一位名叫Chef Nomi的匿名开发人员发起。(在抛售SUSHI套现事件后,Chef? Nomi将项目控制权转让给FTX CEO Sam Bankman-Fried)。 SushiSwap在Uniswap基础上引入了一个名为SUSHI的治理代币,并且先于Uniswap推出了流动性挖矿。SUSHI主要用来奖励给为协议提供流动性的人,并且可用于协议治理。持有Uniswap LP代币的人,将这些LP代币放到Sushiswap相应的初始资金池列表中提供流动性,则可以获得SUSHI代币。其中,资金池中回报率最高的是“寿司池”——SUSHI-ETH,在该池中进行质押将获得额外2倍的SUSHI奖励。

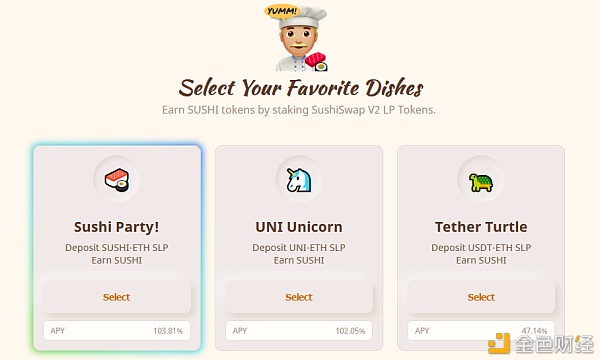

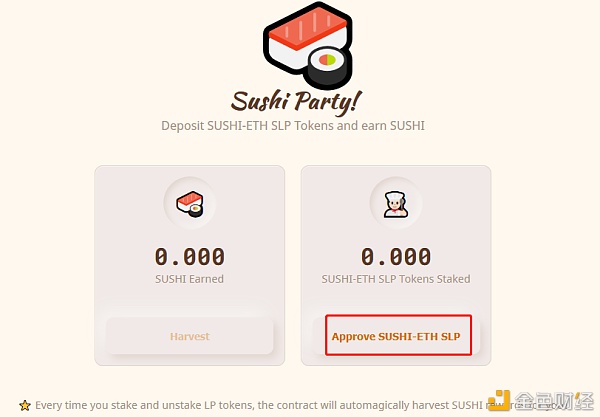

(2)如何挖矿获得SUSHI? 为Sushiswap的兑换资金池提供流动性,可以获得SUSHI代币。具体操作步骤如下: 登陆Uniswap官网(https://app.sushiswap.org),点击unlock wallet,连接钱包(metamask等);点击Menu进入,以SUSHI-ETH SLP代币为例(其他SLP代币操作和SUSHI-ETH SLP一样);

选择进入,批准存入MasterChef合约,即完成。

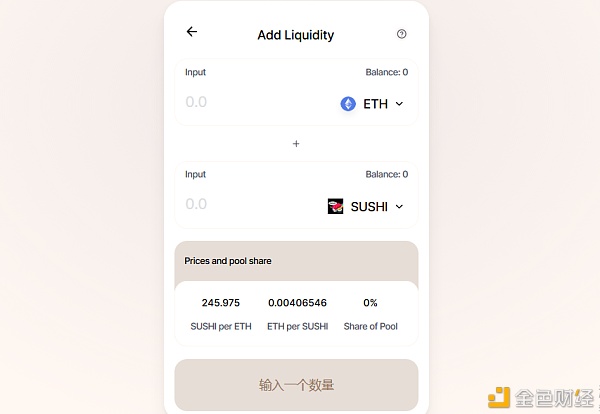

如果你没有SUSHI-ETH SLP代币,需要先给Sushiswap Sushi-ETH资金池提供流动性来获得。点击Exchange,选择Add Liquidity,买入Sushi(Sushi合约地址:0x6b3595068778dd592e39a122f4f5a5cf09c90fe2),按当前比例添加Sushi-ETH流动性,确定后你会获得SUSHI-ETH SLP代币。

在Sushiswap完成流动性迁移之后,从Uniswap带走了80%-90%的流动性。这是Sushi一开始就很讨巧的地方。但从交易量和流动性角度来看,Uniswap目前的表现仍优于SushiSwap。 四、Uniswap Uniswap是非常老牌的去中心化交易平台,9月17日,Uniswap发行了协议治理代币UNI,9月18日,推出了流动性挖矿计划。UNI总发行量10亿枚,4年内全部释放。 流动性挖矿:总计500万枚,2个月(截止11月17日)挖完,ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC四个交易对挖矿,每个交易对每天可挖8.33万个UNI。 比较一下Uniswap和SushiSwap两者的不同之处:1、在Uniswap中,LP可以在任意池子中赚取0.3%的交易费用,这些费用按比例分配给每个池子中的所有LP;SushiSwap引入了手续费抽成,其中LP只赚取0.25%,剩余的0.05%用于回购SUSHI,然后再按比例分配给所有SUSHI持有者。 2、使用Uniswap,流动性提供者只有在提供流动性时才赚取资金池的交易费。一旦他们撤回资金池中自己的资金,将不再获得相应的收入;而SushiSwap,即使你决定不再提供流动性,那些SUSHI代币也将使你有权继续赚取一部分SUSHI协议的交易费用。 3、在流动性挖矿方面,在Uniswap中,提供的流动性越多,从资金池中获得的交易费分成就越多。但随着池子的增长,小型流动性提供者的奖励会被稀释;相反,SushiSwap协议的早期采用者将获得10倍于后来加入协议的人的SUSHI。即使早期采用者停止向池子提供流动性,这个SUSHI也可以用来从所有池子中获得交易费的分成。 五、Swerve Swerve(https://swerve.fm/)是Curve的分叉项目,9月5日上线,并启动了流动性挖矿,挖矿的方式:通过swUSD的稳定币兑换池进行抵押抵押DAI、USDT、USDC、TUSD任一币种获取swUSD,然后在DAO治理页面,抵押swUSD进行流动性挖矿获得SWRV。

Swerve分叉Curve的方式与Sushi分叉Uniswap的方式类似,都是属于竞争关系。之所以决定决定分叉,主要是因为有用户对于Curve的一些管理制度不怎么满意,比如说Curve是高度通胀的,每天的供应量会增加200万CRV(约400万美元)左右;另外Curve只有62%的供应量分配给LP。而Swerve就决定把所有供应量分配给LP,所有的token将在6年内分发,而Curve则需要几十年。 SWRV是Swerve的治理代币,总发行量3300万枚,没有预挖和私募,完全由社区拥有,挖矿总时间为6年,现处于第一期。同样是属于稳定币挖矿,成本无损失的风险,但是因为未通过审计,有漏洞的可能性。 六、SakeSwap 大家俗称的“清酒”,也是一个去中心化交易平台。与Sushiswap和Uniswap相比,Sakeswap拥有更高的激励效率,主要表现在两个方面:引入通缩模型;交易滑点捕捉。 Uniswap采用的恒乘积交易曲线机制,难以解决稳定币的滑点问题。而SUSHI直接分叉Uniswap机制,也没有解决稳定币的滑点问题,矿工可以通过交易来套利。 所以SakeSwap在产品设计上有几点创新:1、用手续费收入的0.05%来回购代币(其中70%分配给SAKE代币的抵押者,30%SAKE代币会销毁),另外,稳定币交易手续费的0.3%也全部用来购买SAKE代币销毁。2、降低滑点。不同于传统DEX的套利交易自行吃掉交易滑点套利,Sakeswap采取了自动交易滑点捕捉的模式,50%的滑点收益将分配给流动性提供方。3、在挖矿设计上,即将支持UNI、SAKE 双挖,且在流动性挖矿的基础上还推出了交易挖矿(第二阶段启动)。交易挖矿不仅仅对LP奖励,也对交易行为本身奖励。

目前正处于流动性挖矿阶段(阶段一),发行总量为111,750,000枚SAKE代币,默认每个区块出矿100个SAKE代币。挖矿的方式主要有三种:抵押Uniswap LP Token获得SAKE代币,抵押SUSHI LP Token获得SAKE代币,抵押Sake LP Token获得UNI代币和SAKE代币双挖。 —- 编译者/作者:OKEx情报局 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi挖矿项目大盘点Uniswap加入“厮杀”

2020-09-23 OKEx情报局 来源:区块链网络

LOADING...

相关阅读:

- 充任意数量 OGX/TPT到 OKEx,TP送你30美元代币2020-09-23

- 即将成为比特币和以太坊之间桥梁的代币“ TBTC”已准备就绪2020-09-23

- 大白话版“波卡是什么”2020-09-23

- 以太坊上的令牌化比特币供应现在达到$ 1.1 B:这就是为什么2020-09-23

- ADD.XYZ与DIA合作在其DeFi平台上分散数据Oracle2020-09-23