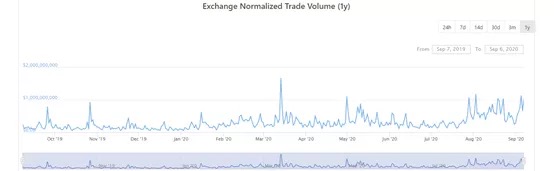

DEX崛起 Uniswap在今年5月份发布V2版本的时候,可能并没有想到,短短四个月的时间,AMM DEX会在加密行业掀起如此大的一股浪潮。9月2日,Uniswap的流动性池锁仓资金量高达19.5亿美元,交易量达到9.53亿美元,这个数据足以撼动任何一家中心化交易所。拿合规交易所Coinbase举例,在所有数据完全真实的情况下,1年的时间周期内,也鲜有时日能够达到近10亿美元的交易额。

Uniswap流动性和交易量

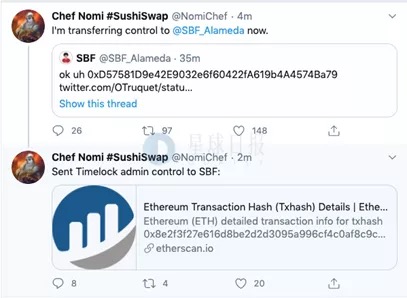

Coinbase一年内每日交易量 虽然,锁仓量和交易量的飙升很大一部分功劳来自于Sushiswap,但仅仅是Sushiswap启动之前,Uniswap的日均交易量也有两亿美元之多,这已经远远超过了除HBO和Coinbase之外的任意一家中心化交易所的现货数据。 至于Sushiswap,则是另外一个故事。10亿美元的成交量,按照千分之三的手续费计算,就是三百万美元。一天2000万人民币的收入,这很难让人不心动,要知道,Uniswap的团队不过就寥寥数人。于是,众多团队摩拳擦掌,试图在这一阵风刮起来时,能够从市场上分得一杯羹。而Sushiswap采用了一种近乎疯狂的方式——抓住Uniswap没有发币的问题,直接从Uniswap迁移流动性,让用户先存入Uniswap流动性池的LP,返以SUSHI代币,且留了可以直接动用这个LP的最高权限(后面在社区的督促下做了修改)。这把Uniswap的锁仓量推到了10倍,短短两天时间就人尽皆知,三大交易所第一次默契地上了一个去中心化交易所的代币,也让人们摇旗呐喊“DEX终将取代CEX”。 不知是获利盘出逃带来的市场恐慌,还是因中心化交易所受到危险砸盘自保,从结果来看,Sushiswap在把控制权从一个匿名的“糯米大厨”转移给FTX的创始人Sam后,这一场革ming似乎暂时告一段落了。

群雄逐鹿 DEX的故事远远没有结束,或者说,这才刚刚开始。别忘了,作为中心化交易所FTX的创始人Sam,不久前才刚刚发布了去中心化交易所Serum。而其他的去中心化交易所,也在跃跃欲试。 Uniswap的一大创新点在于,推动了AMM自动做市商的机制的发展,这与中心化交易所有本质上的不同。AMM并非Uniswap首创,17年Bancor推出的时候,就已经采用自动做市商的机制了。这一机制刚出现的时候,并未引起市场多么大的轰动,直到今年5月Uniswap V2的推出。流动性池权益代币LP和跨交易对功能的实现,让DEX终于迎来了用户的爆发性增长,第一次撼动了中心化交易所的地位。通过AMM,众多的长尾资产可以得到充足的流动性,而主流币的交易,深度也远远高于很多中心化交易所。 随后,Balancer和Curve的出现继续点燃着市场,多资产流动性池和稳定币互换满足了市场的多种需求,市场对产品的认可在BAL和CRV代币上线后充分反映在了币价上。 起风了,众多拥有AMM机制的DEX蜂拥而至,确实也有一些佼佼者,能够给我们带来更好的去中心化产品,Oneswap就是其中之一。 AMM与订单簿 OneSwap由CoinEX投资孵化,是一个将自动化做市机制和限价单相结合的 DEX 产品。它内部依赖于一个类似 UniSwap 的做市引擎和一个链上撮合的订单簿来工作。

AMM的出现纵然给用户带来了一些便利,只要有足够的流动性池,那数字资产就能以较低的滑点进行交易,且无需等待他人挂单。对于流动性较差的长尾资产,在传统中心化交易所上,巨大的滑点和机器人挂的虚假买卖单,都让用户难以成交,AMM解决了这一问题。然而,这样的改变却在另一个方面给用户带来了不便,失去了订单簿和K线,用户很难对市场上的买卖单有一个清晰的认识,传统的技术分析也因此失效。更致命的是,用户无法挂限价单,在一个设定的位置进行止盈止损,这样让价格敏感的交易用户不得不放弃去中心化交易所。即使现在有相关产品能够帮助用户调用合约挂限价单,但这始终不能满足大批量用户的需求。 我们回顾DEX的发展路径,在一开始也是采用了订单簿的解决方案,17年出现的EtherDelta和IDEX,以及18年基于EOS开发的Newdex等去中心化交易所,都是采用链下撮合、链上清算的半中心化方式运作,因此受到用户的诟病。Oneswap的解决方案,则是完全使用了链上撮合的机制。OneSwap 支持多家厂商开发的多个不同前端分别下单,不会因为某一家厂商的服务器挂机而导致 OneSwap 无法给所有用户服务 ,具有良好的抗审查性。 AMM加上订单簿的机制,可以同时满足两部分用户的需求。与Sushiswap直接迁移Uniswap流动性池的方案不同,Oneswap既满足了DEX原生用户对流动性的需求,也通过满足那些对价格敏感的用户需求,来从中心化交易所直接导流,可谓是去中心化交易所的一步大棋。 代币经济与流动性挖矿 流动性挖矿将DeFi推到了高潮,通过注入流动性池,用户往往可以获得项目的代币奖励,如果代币价格越高,用户的资金年化收率就越高,从而更加愿意注入流动性池。流动性池一大,就拥有了定价权,进一步吸引用户进入,这就让DEX完成了用户和资金积累,形成了壁垒。

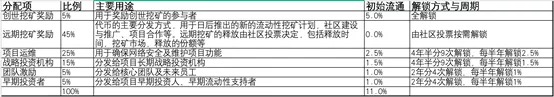

ONES代币分配情况 Oneswap的原始积累也将通过流动性挖矿进行导流,除了早期投资机构和战略合作伙伴的少量解锁外,初期流动的大部分筹码都来源于流动性挖矿。 为了增强OneSwap项目的透明度和可信度,用做远期挖矿奖励部分的ONES代币由治理合约代管,而需要按照时间线性解锁的ONES代币则由锁仓合约管理。ONES代币创建完成之后,将初始流通的11%的代币按照前述的比例分别转入归属方地址,将45%的代币转入治理合约,并将44%的代币转入锁仓合约。 9月7日,Oneswap将进行公测,这将进行第一期的流动性挖矿和交易挖矿。公测阶段将会拿出总代币中的0.3%(30万)作为空投奖励,0.2%(20万) 作为bug奖励。在空投奖励中,AMM流动性挖矿与交易挖矿空投奖励占比 1:1。参与公测流动性挖矿的代币为UniSwap上知名的10个交易对:CET/ETH、LINK/ETH、LEND/ETH、SNX/ETH、COMP/ETH、YFI/ETH、REN/ETH、WNXM/ETH、SUSHI/ETH、UMA/ETH,只要用户将代币按比例添加到这10个流动性池,或者进行这10个交易对的交易,就会根据池子占比和时长,或当天成交量获得ONES的空投奖励。 公测结束后,Oneswap将开启挂单挖矿,流动性挖矿和交易挖矿,此阶段总共释放代币总量450W,其中挂单挖矿150W、流动性挖矿150W、交易挖矿100W。另外,CoinEX作为投资孵化方,也将进行ITO(首次交易发行)来发放ONES代币,这部分有50W的数量。 相比于其他AMM或者DeFi项目单纯的流动性挖矿,Oneswap新增了挂单挖矿和交易即挖矿的代币产出模式,颇有一些返璞归真的意思。 去中心化治理 近几个月,DeFi概念的几个头部项目,COMP,YFI,以及Curve,Balancer,其代币的权利,都把治理权放在了首位,可见,投资者们已经认识到,在DeFi浪潮来袭的时候,就到了必须要考虑去中心化治理的时候,这样的权利难能可贵。毕竟,一个中心化团队开发的项目我们并不能完全称之为去中心化,只有项目的开发、治理、产品逻辑全部去中心化的时候,去中心化才是真正意义的达成了。 Oneswap未来也将进行链上治理,其代币ONES则拥有治理权的功能。链上治理通过发起提案并进行社区投票的方式进行,拥有足够数量ONES 代币(超过代币总量的 1%)的用户可以发起提案,而任何持有 ONES 的用户可以针对提案投出赞同票或者反对票。投票周期为三天,遵循一币一票的计票规则,在投票周期结束之后,收到的赞成票多余反对票的提案获得通过。代币的分配和使用也都需要链上投票决策,资金申请人通过链上发起提案申请,提案通过后合约自动执行代币分配。 中心化开发团队做出去中心化产品后获利出局,终导致项目完全回归社区的同时也走向灭亡的事,我们已经屡见不鲜,“大厨诺米”和寿司就是最好的例子。YAM的崩盘给我们敲响了一个警钟,如果在项目的初期就进行去中心化的治理,较低效率的去中心化治理可能会导致项目的夭折。 有人说,众多的Swap不过是分叉了Uniswap而已,殊不知,单单发行代币这一件事,就是把一个去中心化项目往前推一大步的措施,毕竟,治理是整个去中心化社区终将探讨的问题,DAO的投票机制,代币发行后赋予了持币者“股东”的权利,都将给项目的去中心化带来更多的益处。 结语 市场总是风雨不定而变化莫测,我们永远无法预测下一秒这个市场即将发生什么。但是我们可以确定的是,行业并不会因为某一次的挫折而一蹶不振,新王终将取代旧王,随着区块链行业的发展,新的故事永远在发生,DeFi的故事也将延续。 —- 编译者/作者:BlockArk 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DEX群雄逐鹿,Oneswap如何另辟蹊径

2020-10-24 BlockArk 来源:区块链网络

LOADING...

相关阅读:

- 墨客日报0908:种田有风险,老农看好腰2020-10-24

- 后农场时代的期待—APY | AMA回顾2020-10-24

- DeFi期权+流动性挖矿,BitWell会成为衍生品平台的黑马吗? | 视频AMA2020-10-24

- 〔YAS你问我答,第两百三十一篇〕simple关键看有没有资金来吃入2020-10-24

- [DOT你问我答,第二篇] ksm是带兵打仗的大将军,波卡质押挖矿理财2020-10-24