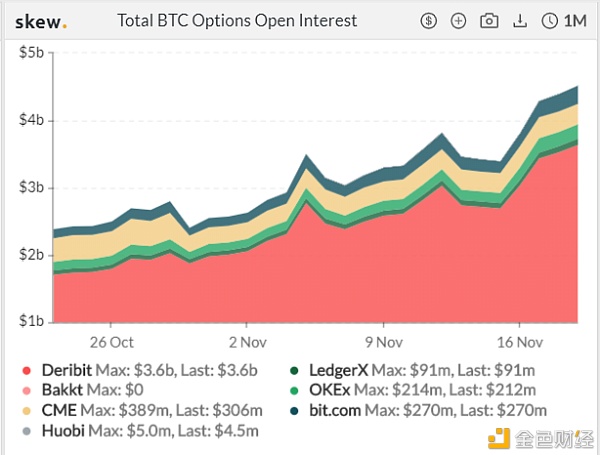

在传统金融领域,期权是一种被广泛使用的金融工具,有着数万亿美元的市场规模。随着区块链行业的不断发展,很多传统金融领域的金融工具在区块链世界都相继出现了,期权自然也不例外,只是目前的体量还比较小。 下图为 skew 提供的 BTC 期权未平仓权益数据,从图中可以看出目前区块链产品期权交易以 Deribit 为主,CME、bit.com 和 OKEx 也占据一小部分份额,但从体量上看和 Deribit 差距较大。

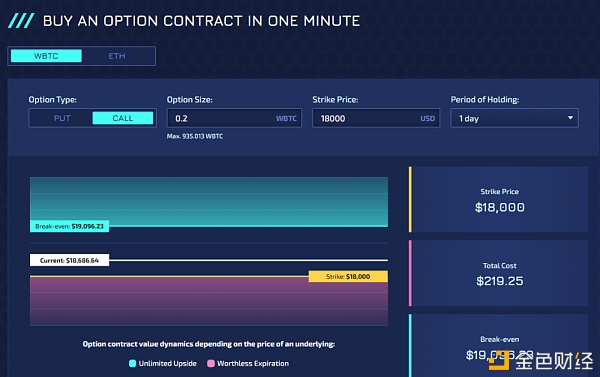

目前 DeFi 是区块最火热、最受关注的领域,聚集了大量的资金、用户和开发者。大量的 DeFi 应用被开发出来,为用户提供去中心化的、无需信任的、无 KYC 的金融服务,目前在很多领域都取得了不错的的成绩。但如果仔细观察,我们能够发现 DeFi 在期权领域的发展依然薄弱,虽然也有一些平台想要搭建去中心化的期权服务,但从数据上看体量都非常小。 但 Hegic 的出现,或许能够为 DeFi 补上这薄弱的一环。Hegic 是一个链上期权平台,上线时间不长,但数据亮眼,今天来聊一聊这个异军突起的链上期权平台。 理解 Hegic 可以从三部分入手,分别是期权买方、期权卖方和 Hegic 代币持有者,其中 Hegic 代币贯始终,串连全局。 一、期权的买方 目前 Hegic 只提供了 WBTC 和 ETH 的期权购买服务。用户只需简单的点击即可完成期权类型(看涨和看跌)、时间、价格等参数的设定,输入数据后将会自动显示费用,支付费用即可完成购买。 Hegic 的一个特色就是大幅简化了购买期权的复杂度,用户很容易就能够完成期权的购买,在设计上相比专业期权平台更加易于理解。

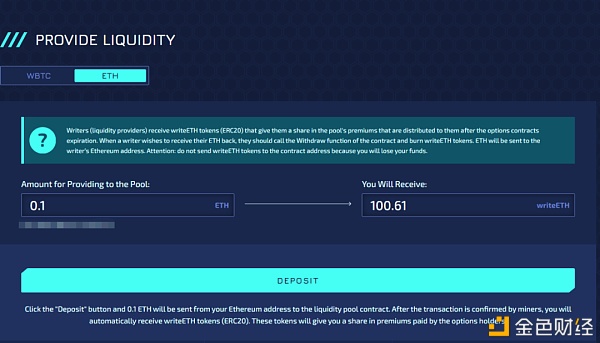

购买的操作就像其他 DeFi 应用一样,使用钱包即可直接支付。为了获取更多用户及构建共识,期权持有人将会获得 Hegic 代币激励。具体奖励份额在后面介绍。 Hegic 提供的期权为美式期权,用户可以在到期前任意时间行权,自由度较高。 二、期权的卖方 期权市场一个比较大的问题是流动性问题,流动性不足将会严重限制平台发展,并可能导致用户损失。 Hegic 的创新之处在于,其结合 Uniswap 等使用的 AMM 模型创造性地解决了期权的流动性问题。从目前的发展看,在解决流动性问题上,Hegic 表现不错。 Hegic 平台上流动性提供者并非传统平台上的机构提供的,而是由一个汇聚了大量资金的流动性池提供的。任何人都可以向流动性池提供资金,提供的资金将会自动出售为看涨和看跌期权,也即注入流动性就是卖出期权。这意思就是说?Hegic?是由全体流动性提供者来作为期权买方的对手方的,流动性提供者共同承担卖出期权的风险,也共同享受卖出期权的收益。

这里有个问题是,相比传统方式的期权卖方,Hegic 上的卖方可能难以进行有效的对冲。这一方面与资金属性有关,一方面也和 AMM 型的机制有关。 用户存入资金后,将会获得 writeBTC 和 writeETH 代币。writeBTC、writeETH 代币可以通过质押获得 Hegic 代币奖励,也就是所谓的流动性挖矿。具体奖励份额见下一部分。 三、Hegic 代币 Hegic 代币总量 3,012,009,888 枚,分配比例为: 20%(602,402,000 HEGIC):早期贡献者 10%(301,200,988 HEGIC):发展基金 40%(1,204,809,000 HEGIC):流动性提供者及持有者奖励 25%(753,001,000 HEGIC):联合曲线销售 5%(150,596,900 HEGIC):DEX 流动资金池提供流动资金 其中 40% 分配给流动性提供者和期权持有者,比例分别为 80% 和 20% 。 Hegic 系统有「质押车位」的概念,Hegic 会将期权产生的结算金分配给参与质押的所有人,结算金是期权金额的 1%。车位最多只有 3000 个,每次质押都需要 888,000 万枚 Hegic 代币。如果质押车位达到 3000 个,将会锁定代币总供应量的 88.5%。 每笔质押都需要 888,000 个代币,这是一个较高的门槛,绝大多数用户都难以实现,目前可以通过第三方开发的服务来进行质押,入口在官网就可以找到。

在其代币体系内,期权卖方和期权买方都能获得 Hegic 代币激励,Hegic 代币又可以通过质押获得结算金分配。整体上期权卖方可以获得期权费、结算金分润、Hegic 代币三重收益;期权买方也能获得少部分 Hegic 代币及结算金分润。 四、Hegic 数据 目前的主网?v888?版本于?10 月中上线,并同步开启了流动性挖矿和质押系统。从数据上我们能够看出从 10?月份开始,Hegic 的锁仓量持续攀升,这意味着不断有资金去提供流动性。

从 Hegic 提供的信息看,目前已经成交了 3500 万美金的 BTC 期权和 1200 万美金的 ETH 期权,累计 4700 万美金左右。这些成交主要是在 10 月中上线了 AMM 型流动性池后取得的,到现在也只有 1 个多月的时间,这个成绩是非常厉害的。

五、Hegic 的一些问题 从 GitHub 看 Hegic 的开发者只有 1 个人,据链闻报道之前 Hegic 出过两次 bug,曾有逾 152 枚 ETH 被永久锁定至未行使期权合约池中,后来因系统设计问题再次关闭过系统。Hegic 的开发者是匿名的,并未公布身份,不过在海外已经拥有了强大的影响力,拥趸众多。 Hegic 目前需要优先解决的两个问题是,期权卖方的风险对冲以及期权的再交易问题。 Hegic 平台目前的期权无法在二级市场交易,这降低了期权的流动性。但这个问题的解决并不很困难。 关于风险对冲问题,从 Hegic 路线图看,自动对冲工具将于 12 月份上线。如果能够解决风险对冲问题,Hegic 平台的锁仓量将会获得进一步提升。 目前已经有开发者基于 Hegic 开发工具,为 Hegic 用户提供服务,同时 Hegic 也在和更多协议集成以及发起开发者资助计划来更好发展 Hegic 平台。 最近有人在推特质疑 Hegic 的关键参数隐含波动率可以被平台修改(事实上可能是因为没有可用的链上数据而必须手动修改),导致平台权力过大,有可能会对用户造成损失。关于这一点,从路线图看出这一问题正在通过和 ChainLink 的合作来进行解决,后期 Hegic 平台的的隐含波动率数据将由 ChainLink 提供。从路线图看这一功能将于 12 月份实现。 参考资料 https://analytics.skew.com/dashboard/bitcoin-options https://medium.com/hegic/hegic-v888-is-live-1c790de1b38 https://medium.com/hegic/announcing-hegic-token-liquidity-mining-utilization-rewards-and-staking-d1dd6605f2cd https://medium.com/hegic/hegic-2020-roadmap-f32b098e547d https://github.com/jmonteer/hegic-resources/blob/main/docs/Hegic%20FAQ.m -END- 声明:本文为作者独立观点,不代表区块链研习社(公众号)立场,不构成任何投资意见或建议。 —- 编译者/作者:区块链研习社 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文了解火热的新型链上期权Hegic

2020-11-23 区块链研习社 来源:区块链网络

LOADING...

相关阅读:

- PickleFinance被攻击全过程2020-11-23

- 波长链智能合约靠谱吗?2020-11-23

- 币圈王哥:比特币18500一线震荡多方在不断的尝试恢复2020-11-23

- 以太坊经典价格分析:ETC / USD价格下跌至4.5美元的低点2020-11-23

- 比特币回调,主流跳水,TAG投票已达4417万EOS,财路CLC将上线抹茶,价格2020-11-23