DeFi 是区块链在近期落地的一个重要方向,经过过去几年的发展、以及去年的爆发,目前已成为加密生态系统中最前沿、最火热的领域之一。不过现在整个 DeFi 领域还处于初期发展阶段,手续费高、项目繁杂、安全风险等各种问题提高了普通散户的参与门槛。 2 月 4 日,Cobo 直播间邀请到区块链网络主持人童童、以及 Cobo 工程师 & DeFi 科学家 cyh,深入浅出地为大家讲解 DeFi,手把手带大家“耕田”。以下为对话文字整理。

Hello,大家好,我是 Cobo 的工程师 cyh。今天主要是做一个比较基础的分享,带不了解 DeFi 的朋友们认识 DeFi ,看懂 DeFi 挖矿。 什么是 DeFi

我们经常听一句话:你无法赚到认知以外的钱,凭运气赚来的钱最终都会凭运气亏光。所以当眼馋别人参与 DeFi 赚的盆满钵满的时候,请先不要 Fomo,先来认识一下。 我们知道,自打比特币的诞生开始,区块链技术最核心的应用就已经诞生了,那就是价值转移和储值。十多年来人们一直在探索区块链技术还能做什么?还可以改变什么? 曾经有尝试做游戏的,有尝试做防伪溯源的。如果说 2017 年人们对自己所狂热的东西还存在困惑,经过这 4 年的不断地探索和碰壁,一张蓝图正在慢慢变得清晰——区块链最先带来的变革正是金融。 如果不是金融业内人士,确实很难体会当下金融体系的痛点: 1. 低效。你很难想象 2021 年的今天,跨境支付和清算除了支付繁杂的手续费,还需要等上几个工作日甚至更长的时间才能完成; 2. 准入门槛高。超过 17 亿人没有银行账户,无法使用各类金融产品扩大生产,储存财富; 3. 中心化。中心化节点构建的金融系统不仅使得资金效率低下,也常常因为单点缺陷导致崩溃,例如银行的倒闭引发了 08 年金融危机。 4. 不够透明。普通投资者无法充分了解金融机构的运作,金融机构也常常无法克服人性的弱点,让权力和资金过度集中是十分危险的。 而如今在区块链和智能合约的基础上,我们可以轻松搭建起一些金融系统,让协议和代码开源,数据和逻辑不可篡改,让一切可被审计,让人人都可参与。 DeFi 不是某个新概念,它是基于智能合约平台构建的,一系列加密资产、金融产品和服务组合而成的生态。 如果你问我如何入门 DeFi?这个问题本身就很没有区块链精神,因为 DeFi 不需要入门,应该是踹门而入。 DeFi 的入口:Web 3.0

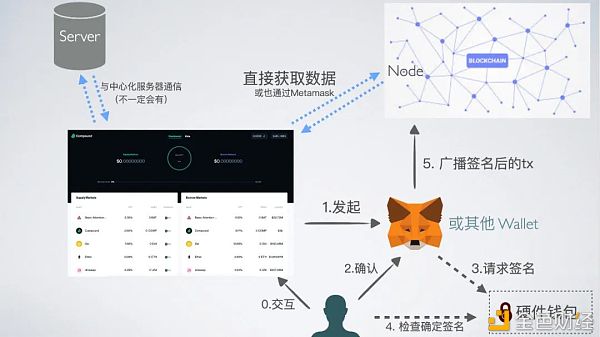

要使用 DeFi 产品,首先需要一个去中心化的 HD 钱包。在 PC 端操作一般是用 Metamask,它是一个浏览器插件。当你在访问 DeFi 产品页面的时候,它负责将你和区块链网络连接;当你需要进行交互操作的时候,也是通过它完成签名,最终把交易广播到网络中,等待交易上链。 Metamask 的使用教程网上有很多,这里不再赘述。主要讲解一下原理,让大家能有一个宏观的认识。如图所示:

0. 用户访问去中心化应用(Dapp),和访问一个普通互联网应用无异。只不过页面中展示的有些部分数据是直接来自链上,比如从 ETH 的节点获取。 当你要进行一项操作的时候,比如下单(交易所)、点赞转发(微博),需要向链上写入数据了。 此时页面会向 Metamask 发起签名的请求,Metamask 也会如实地显示这笔交易的详情。 当你直接使用 Metamask 存储私钥完成签名时,实际是没有3、4步骤的。但这样对于较大资金而言是不够安全的,Metamask 应当只是一个桥梁,私钥保管授权的角色应该交给更专业的硬件钱包来进行。 硬件钱包会显示需要签名的交易信息,用户核对后在硬件钱包上确认,签名后的交易会返回给 Metamask. 最终 Metamask 会将这笔交易广播出去,等待上链。 那么为什么我们一定要通过一个 chrome 插件,通过钱包去和 DeFi 产品进行交互呢?这就要从互联网的诞生讲起。

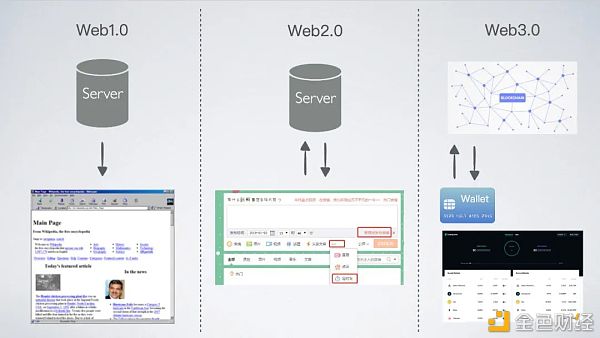

最初的互联网,我们称之为 Web1.0 时代,那时候的“网上冲浪”基本上以浏览为主,互联网上的资源都是由一群专业人士提供。代表作就是各种门户新闻网站和黄页,普通人是无法参与到互联网的建设当中去的,发声渠道是掌握在少数人手里的。 维基百科和社交网络的兴起催生了 Web2.0,人人都是互联网的参与者也是建设者。也就是我们当下所处的时代,我们每天都在使用互联网,也在共同建设它,我们发帖写评论,点赞转发一键三连。 但信息的极度繁荣也带来了一些弊端,互联网巨头们掌握了大量的用户隐私和数据。这些用户自己的数据不仅会被用来牟利,甚至用户自己无法自主地带走自己的数据和资产,选择更好的平台。中心化的服务也常常会发生黑客攻击、隐私泄露,一个个独立的商业利益体也无法高效地打破孤岛,发挥更大的价值。 因此 Web3.0 的概念被人们提出,用户使用数字身份进行登陆授权,并且对自己的身份和数据拥有所有权,使用加密资产进行价值的传递。这一切都构建在 Dapp(去中心化应用)的架构之上。 浏览器插件钱包目前只是一种渐进的过渡方案,可以想象,未来的互联网或许每个浏览器都自带钱包或是唤起钱包,钱包协议将成为新的 Web3.0 的基础设施。 DeFi 挖矿的本质?

讲了这么多基础概念,大家可能都等不及了,到底怎么才能挖矿呢?是不是要买矿机?耗不耗电? 和 PoW 公链挖矿不同的是,DeFi 世界里挖矿并不需要算力。而“挖矿”一词也从来都不专指矿机挖矿。挖矿的本质是代币的原始发行,和 17 年群魔乱舞的以太坊 Token 发币不同,那时候的 Token 大多是发行之后项目方持有全部的总量,然后进行私募,以一定价格出售这些空气,最后在二级市场找人接盘空气。 而今天的 DeFi 项目崇尚无私募、无预挖的公平发行。除了空投之外,挖矿大体分为两种: 1. 奖励性质的发行。需要你的资金为项目提供贡献,比如在去中心化交易所提供流动性做市;借贷平台进行存款和借款;所有项目需要的平台币做市(提供流动性)。你付出了贡献,因此奖励给你平台的代币,如 UNI、CRV、COMP 等。 2. 单纯为了公平和热度。有些 DeFi 项目的初始代币发行,不需要你提供流动性做贡献,只是为了更公平地发行代币,因此只需要你注入你的资金(资产证明),按照你注入的资金大小来发行(有的会按地址限额)。同时,因为 DeFi 领域比较看重的一个指标是 TVL(总锁仓量),注入的资金量一定程度也代表了这个项目受关注的程度,会为这个项目带来热度。这类以算法稳定币为代表:basis.cash、yam、esd 等项目的初始代币发行。 DeFi 的各类组件

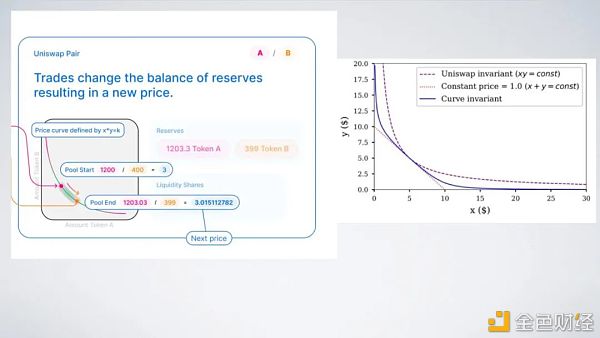

哈哈,到了财富密码环节。 开个玩笑。篇幅有限,这里无法讲解每一个 DeFi 世界的组件,只能泛泛而谈。而其中每个赛道的头部产品,也都取得了大众广泛认可,也经过了一轮不小的涨幅,DeFi 世界日新月异,每天都在创新,因此这些项目根本算不上财富密码。而对于投资更重要的是,提高认知,做时间的朋友。 # DEX 以 Uniswap 为代表的 AMM(自动做市商)算法,是去中心化交易所的一大改进创新。传统的中心化交易所是 order book 的模式,需要交易者挂单吃单,做市商提供流动性,撮合交易。而自动做市商是简单说就是依靠一个公式,x*y=k,k 是一个定值,来实现 x 和 y 币种的兑换。

Curve 改进了x*y=k 这个供需曲线,让两个币种价格波动范围不大的时候获得更充足的流动性。这对于两种价值相对稳定的币种有优势,能够将资金最大化的利用起来。

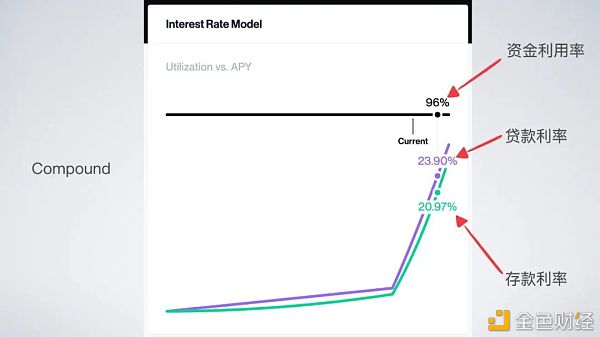

在这类 DEX 中挖矿,一般是为资金池提供流动性,赚取手续费奖励和平台币奖励。 # 借贷 以 Compound、Aave为代表。依据市场供需调节存款借贷利率,引入预言机,当价格变化可能引发资不抵债的时候,通过清算者激励来保障系统稳定安全。

借贷产品的挖矿一般赚取的都是平台的存款、借贷奖励,本质上赚取的是“存款利息”+“存款奖励”以及“借贷奖励”-“借贷利息”的收益。 # 稳定币 一直以来中心化发行的 USDT 一直被人们诟病,用户需要信任 Tether 的美金准备金是完全抵押且确实存在的。而作为 DeFi 的基础设施,我们迫切需要一种去中心化发行的稳定币。 MakerDAO 是以太坊上基于超额抵押发行稳定币的老牌项目,从 18 年的只支持 ETH 单一抵押品发行的 SAI,到现在的多抵押品的 DAI,DAI 的表现比较出色。但依然有它的缺点,一是来自抵押物的风险,抵押物中也引入了中心化的稳定币,人们对它信任来源于抵押物价值的认可以及清算机制的信任;二是超额质押的资金利用率并不高。我们需要一个更加纯粹的,依靠算法和共识建立起来的稳定币。 Ampleforth 尝试通过货币总量 rebase 来解决。当价格高于 1$ 过高时,所有人的余额都会比例变多,人们倾向于抛售;低于 1$ 过低时,所有人的余额会逐渐变少,人们倾向于囤币。但这类弹性稳定币最大的问题是,它在扩张和通缩的过程中,会引起地址余额的变化,这与人们通常的认知习惯相违背。不仅如此,还导致难以和其它 DeFi 产品,以及中心化金融产品进行协议的对接,这非常不利于融入 DeFi 生态。 于是 basis.cash 等一众算法稳定币,又做出了进一步的探索和创新,将一个简版“美联储”的运行搬到了链上。bac(Cash)作为主要的稳定币,币价比 1$ 过高时将扩张,增发的代币会分红给 bas(Share)持有者,而当币价低于 1$ 过低时,又可以销毁 bac 以极低价购买 bab(Bond),以待币价重回扩张阶段时可以偿还这部分债务。 这类算法稳定币的挖矿,基本上就是为发行的这些项目代币提供流动性,以参与 Share 币的发行。 # 收益聚合器(机枪池) 讲了这么多可以挖的矿,你可能会问:有没有一种产品,能像步步高点读机一样,哪里收益高打哪里。捕获全网收益又高又安全的矿,我直接把资金交给它,它帮我去挖。 有的,收益聚合器我们也通俗称之为机枪池,在链上的产品中,比较有代表性的比如:Yearn、Harvest、Pickle 。 当然它在帮你挖矿、收菜的同时,也可能存在着很大风险,例如 Harvest 和 Pickle 就曾经因为合约设计缺陷和漏洞,遭受黑客的攻击,分别被盗走了 2000 多万美金。虽然项目发行了债务,正在慢慢偿还债务,但毕竟是匿名和去中心化组织的团队,黑客攻击中受损的用户普遍对债务的偿还没有信心。 当然,中心化的机枪池也是有的,比如 Cobo 的 DeFi 挖矿机枪池产品。 # 其它 还有很多其它赛道,例如金融衍生品(Synthetix、Mirror 为代表)、保险(Nexus Mutual、Cover 为代表)就不一一介绍了。 安全

# 私钥安全 首先是私钥安全,对于小资金来说,ETH 高昂的手续费并不友好,很可能付出的一笔链上手续费,需要挖一个月才能回本,所以基本上大几万美金以上去挖矿才是比较划算的。 如果大资金去挖矿的话,一定要用硬件钱包。同时做好功课,真正弄清楚助记词、私钥、签名的作用,明白每一步操作的风险和后果。 2020 年 12 月 14 日 NexusMutual 保险项目的创始人被钓鱼将近 4 万个 XNM 被盗走,即便他使用了硬件钱包。 # 合约安全 非常不建议新手去冲土矿、冲头矿,这些项目的合约可能留有后门和漏洞。除非深入学习过合约开发,即便如此,可能还会因为不了解经济机制,或漏掉一些细节看走眼。更不用说不懂代码的小白去做合约审计了。 如果要参与 DeFi 挖矿,可以选择 debank 上排名靠前的头部 DeFi 项目参与。并且最好是一个项目专用一个地址,防止过度授权带来的风险(有时可能还会有多个地址收到空投的惊喜)。 总之,对投资心存敬畏,好过半懂不懂的盲目自信。 主持人:有句话说的好啊,凭运气赚的钱都会凭实力亏回去,大家还是量力而为。 # 机制风险 在 DEX 提供流动性,如果是波动比较大的币种,是会有无常损失的。简单说就是比如你提供了 ETH/USDC 的流动性。当 ETH 下跌低于你进去时的价格,你提供的流动性中 ETH 会变得更多,而 USDC 变得更少(变相抄底,抄在半山腰);当 ETH 上涨高于初始价格,那么 USDT 会变得更多,ETH 变得更少(变相卖出,部分踏空)。因此无常损失会相比于不提供流动性时,让浮亏时亏损更多,盈利时少赚很多。如果不了解机制,风险承受不足,可能就会造成损失。 低门槛参与 DeFi 的方式

DeFi 世界很精彩,同时也暗藏着各种风险。如果你是一个探险者,风险偏好较高,同时有较多的资金,非常建议去试一试。 如果资金规模比较小,对 DeFi 还不够了解,建议可以选择 Cobo 的一些 DeFi 机枪池挖矿产品,来Cobo参与代挖,这样既省手续费又比较安全,因为对于一笔链上的交易,1 U 的 gas 费是 10 刀,100万 U 的 gas 费也是 10 刀。我们有专业的团队保障挖矿的安全,同时也能赚取较高的收益率。

cobo.com —- 编译者/作者:Cobo钱包 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi科学家手把手教你“耕田”|金色对话Cobo

2021-02-05 Cobo钱包 来源:区块链网络

- 上一篇:春节主流新起点山寨潜力出黑马

- 下一篇:数字人民币钱包专利研究(先导篇)

LOADING...

相关阅读:

- NULS多链生态共融计划对话:HyperPay2021-02-05

- 三元社区联合UmbrellaAMA访谈2021-02-05

- 卡尔达诺(ADA)升至$ 0.51。 安装Goguen更新后2021-02-05

- 区块链动态2021年2月5日午参速递2021-02-05

- LAVAswap的DEX即将正式上线Swap和Liquidity使用教程2021-02-05