第一步是做聚合DEX+CEX的一站式交易入口。 聚合器已成为?DeFi?乐高之内不可或缺的一大板块。 与借贷、去中心化交易(DEX)等场景清晰的基础业务不同,“聚合器”这一概念乍听起来稍显硬核,市场也未就此类项目给出足够清晰、垂直的划分。提供收益聚合的?yearn.finance,提供?DEX?交易聚合的?1inch,提供保险聚合的 Armor 甚至是提供信息聚合的 DeBank 往往都会被冠以“聚合器”之名。如果要从这些项目中找出什么共同点,来给聚合器赛道一个更明确的定义,或许可以这么去归纳——“聚合所有同类型项目的资源,提供最贴合用户利益的服务。” 以 DEX 交易聚合项目为例,此类服务(DEX 交易聚合)的意义就在于聚合散落于各大 DEX 之内的流动性资源,为用户寻找最优的交易路径,提供最合理的报价。去年夏秋之交起,以太坊 DeFi 生态突然爆发,无数 DEX 项目相继冒出,流动性也被散落在了不同 DEX 之间,由于主流 DEX 大多采用了 AMM 的机制,不同?DEX?之内的价格难免存在差别,再加上价格会实时波动,用户很难自行找出最合适的交易价格,1inch 正是吃准了这一痛点,在那个时间点趁势崛起。 不过,随着市场的演变,交易聚合的需求其实已经发生了变化。 这么说的原因有二。一是随着 BSC、Solana?等新公链崛起,流动性不再仅仅散落于以太坊生态内,多生态聚合的需求开始出现;至于第二个原因,思路来源于聚合赛道的后起之秀?OpenOcean,该项目跳出了 DeFi 的思维牢笼,认为与 DEX 相比,更大的流动性其实是散落在中心化交易所(CEX)之内,因此有必要打通二者之间的壁垒,聚合更多的流动性资源。

尽管“DEX 才是未来”几乎已成行业共识,但就现状来看 CEX 在性能、交易成本、交易深度及交易服务多样性等方面依然有着较大优势,短期内 DEX 显然无法取代 CEX,二者大概率会长期共存。以往的 DEX 交易聚合项目虽然实现了 DeFi 生态内部的平台间比价,但却忽视了 DEX 和 CEX 之间的报价差异,OpenOcean 的这一思路大概可以算是行业在解决中心化及去中心化平台间价格不对称问题上的首次尝试,长期来看也有助于完善整个市场的资产价格发现。 后起之秀OpenOcean 3 月 9 日,OpenOcean 宣布完成战略融资,本轮融资由?Binance?币安领投,Multicoin Capital、LD Capital、CMS Holdings、Kenetic、Altonomy 等参投。值得一提的是,这是 3 月 2 日币安战略投资?Multicoin Capital 以来,双方共同公开的首起投资案例。

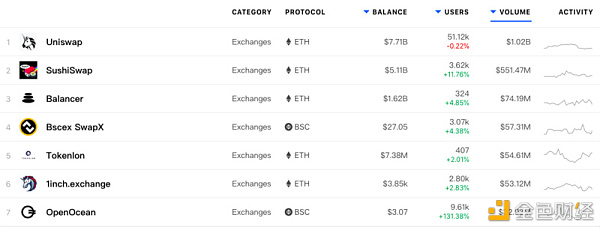

OpenOcean?的定位为“全聚合协议”,起步阶段旨在聚合分散在?DEX 和 CEX 之内的流动性,成为提供最优价格、最低滑点的一站式交易入口。虽说是后来者,但 OpenOcean?在数据面上的表现已相当不俗。下图为 DappRadar 3 月 10 日 17:00 的实时统计数据,OpenOcean 在尚未发行代币,相对来说缺乏激励措施的情况下已然跻身头部交易类 DeFi 项目行列。过去 30 天,DappRadar 的活跃用户数量为 57902 人,共执行了 18 万笔交易,交易量达 4.3 亿美元。

由图可见,DappRadar 将 OpenOcean 归到了 BSC 生态名下,但其实这一归类并不准确。上文提到,多生态聚合的需求已经出现,赛道龙头 1inch 在意识到这一趋势后已于 2 月 26 日宣布了部署至 BSC 链上的计划。鲜为人知的是,OpenOcean 的动作其实远远快于 1inch,早在去年 Q4,OpenOcean 就已完成了在以太坊、BSC、本体三条公链上的部署,今年 Q1 又将足迹扩展到了波场链上。借助 Poly Network 和 Binance Bridge 的跨链技术,OpenOcean 可以支持不同公链间的资产直接兑换。 目前,OpenOcean 在以太坊上已经集成了?Uniswap、SushiSwap、Curve、Balancer、Kyber、Mooniswap、Oasis 等主流 DEX 应用;在 BSC 已集成了 BakerySwap、BurgerSwap、PancakeSwap、StreeetSwap、Unifi、Acryptos?等主流 DEX;在本体上集成了 Innoswap、Unifi;在波场上集成了 Justswap、USwap。

3 月 11 日,OpenOcean 又宣布与基于波卡的跨链去中心化交易网络?Zenlink?达成了战略合作,迈出了向波卡生态聚合的第一步。未来,OpenOcean 还将继续扩展至 Solana?等新生态以及以太坊?Layer2,并继续集成这些生态内的 DEX 应用。 至于交易聚合的第二个需求变化,OpenOcean 目前已集成了币安的现货交易服务,目前在 OpenOcean pro 版产品的界面左边,用户可以看到币安与各大 DEX 的报价对比。未来,OpenOcean 也将继续聚合?Coinbase、Deribit、火币等其他头部中心化交易所,并集成现货乃至衍生品交易服务。 之所以有以上的产品设计,皆源于 OpenOcean?所见所感的加密资产交易痛点——信息割裂且不对称。OpenOcean 创始团队向星球日报表示:"我们的愿景是通过全聚合,为交易者提供连接 DeFi 和 CeFi 交易孤岛的桥梁。在目前碎片化的交易市场中,通过提供一个价格信息对称、所有主流资产品类均可交易的一站式交易入口,使得个人和机构投资者能以最佳的价格进行交易,并运用自己的投资策略,最终形成对各类用户都有利的生态系统。" 对此,OpenOcean 的战略投资人也有所补充。Multicoin Capital 合伙人?Mable Jiang?表示,直到 OpenOcean 之前,市面上没有任何一家现成的交易平台可以同时比较各大 DEX 以及 CEX 之上的报价,OpenOcean 的出现很好地填补了这一市场空白。另一家参投机构 CMS Holdings 的合伙人 Bobby Cho 也指出,通过其改良后的搜索引擎以及路径算法,OpenOcean 可很好地解决交易员所面临的流动性割裂问题,成为改善加密货币交易透明度的全新基础设施。 如果想要更直观地了解 OpenOcean 的使用体验,大家不妨尝试自行交互一下,或许正有惊喜在等着你(详见文章第三部分)。 打开 OpenOcean 的官网链接「https://openocean.finance/」,可以看到「Pro」和「Classic」两个不同版本的访问通道。两个版本的不同之处在于,Classic 版本的交易界面较为简洁,适用于习惯在各大 DEX 之上直接进行闪兑操作的用户;Pro 版本则提供了更清晰的交易界面和 K 线,也还提供了不同平台间(DEXs、CEXs)的价格对比,可帮助更专业的交易员实时捕捉行情变化,寻找潜在的套利机会。

如上图所示,OpenOcean Pro 版本的 UI 设计非常清晰明了,用户可以在界面最左端直接切换底层公链,依次向右移动,几个主要的板块分别是各个 DEX 以及 CEX(目前只有币安)的实时报价对比,指定交易对的价格走势,以及交易操作窗口。 对比?OpenOcean 与 1inch 的交易深度及损耗后可发现,前者在处理大额交易时的表现并不输于后者。此外,不得不提的一点是,1inch 针对滑点盈余的收费机制——即如果期望滑点为 1%,当实际交易滑点不足 1% 时,1inch 会拿走盈余的部分——在去年年底曾引发过一阵不小的争议,而在 OpenOcean 上,平台不会收取任何滑点费用和协议费用,用户产生的费用为交易必须的 gas 费用(由公链收取),以及交易手续费(由订单执行的 DEX 收取),OpenOcean还会通过?OOE 代币(暂未发行)对用户进行部分滑点补贴,从而大幅降低用户的实际交易成本。 交易聚合,只是开始 虽然在交易聚合业务上已取得了不错的成绩,但 OpenOcean?并没有自我满足。官方路线图显示,在接下来的几个季度内,OpenOcean 还将继续扩展其他业务领域的聚合服务。

OpenOcean 的完整路线图规划如下: 2020 Q3 & Q4(南冰洋版本):聚合以太坊、BSC、本体上的 DEX应用;成为 BSC 上的首个 DEX 聚合器;上线跨闪兑功能。 2021 Q1(印度洋版本):接入更多主流公链(Tron、Solana 等等),支持更多主流钱包;聚合中心化交易所现货交易(币安);发行治理代币 OOE 并启动流动性挖矿。 2021 Q2 & Q3 (大西洋版本):继续聚合主流公链上的去中心化交易所;聚合中心化交易所的?USDT?本位合约交易服务。 2021 Q3 & Q4(大西洋版本):聚合中心化交易所的更多衍生品服务,如币本位合约;聚合去中心化衍生品交易所。 2022 Q1 & Q2(大西洋版本):聚合中心化交易所的更多衍生品服务,如期权交易服务;引入跨交易所的组合保证金交易服务。 2022 Q3 & Q4:(太平洋版本):提供收益聚合、借贷聚合以及保险聚合服务,打造 OpenOcean 生态。 2023 Q2 & Q3(公海版本):推出可覆盖 CeFi 及 DeFi 的智能投顾服务。 从?OpenOcean 的路线图中,我们可以捕捉到该项目为什么一直强调自身为“全聚合协议”,而非仅仅是交易聚合器的深层原因。长远来看,OpenOcean 希望打造的是一个加密世界的一站式入口,成为集“现货交易聚合+衍生品交易聚合+收益聚合+借贷聚合+保险聚合+智能投顾”于一体的综合性资产管理门户。 OOE,下一个大红包? 细心的朋友们或许会发现,上一部分的路线图内其实藏着一个“财富密码”——OpenOcean 称将于 2021 年第一季度发行治理代币 OOE 并启动流动性挖矿。 截至发文,OpenOcean 仍未正式发行其治理代币 OOE,随着第一季度行将结束,OpenOcean 也已在 3 月 9 日启动了一轮针对启动中文社区的小规模预空投活动,OOE 的正式发布似乎已经不远了,更大规模的空投或许也正在酝酿之中。 由于 OOE 仍未正式发行,我们也很难获悉其具体的经济模型,但据官方透露,OOE 的价值将体现在治理代币以及功能性代币两个方面。具体来说,持有 OOE 将有机会参与协议本身的未来发展治理,此外,OOE 也可被用于滑点补偿、Gas 代币(类似于 1inch 的 CHI)及一些高级交易功能,持有 OOE 还可以参与相应的流动性挖矿活动。 最近,社区之内已有一些所谓的“OpenOcean 空投细则”开始传播,但官方在最新声明中已澄清该“细则”并不属实。

然而,声明中的另一处却更引人遐思,OpenOcean 称近期会在官方渠道发布相关的“福利活动“。鉴于 Uniswap、1inch 等早鸟的空投在去年已让许多用户赚得盆满钵满,BSC 链上的交易成本也并不高,提前交互一下 OpenOcean 的合约肯定不会有错,没准下一个大红包已经在路上了。 聚合器的想象力边界 整体来看,OpenOcean 无论是在产品设计、数据表现还是资方背景上都相当不错,但最令人眼前一亮的是,在交易聚合赛道龙头已现,市场格局疑将走向固化的背景下,无论是整合更多生态乃至中心化资源的纵向耕耘,还是向其他类别聚合服务延伸的横向扩张,OpenOcean 一直在拓宽着“聚合器”服务的想象力边界。 我们相信,伴随牛市的深入,优质项目的纵深发展和横向拓展将成为他们抢占市场的有力武器。 —- 编译者/作者:OpenOcean 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

聚合器的终点在哪?即将发币的OpenOcean给出答案

2021-03-15 OpenOcean 来源:区块链网络

LOADING...

相关阅读:

- 朱妍:BTC3-15午间行情分析及操作建议2021-03-15

- DeFi保险新秀InsurAce如何实现多元化保险业务兼具综合投资理财功能2021-03-15

- 陌嗨2.0全国市场启动大会圆满结束2021-03-15

- NAC公链丨五分钟了解NA公链(Nirvana)为什么是区块链领域的苹果系统2021-03-15

- AICT启航系统中国区第一人对接2021-03-15