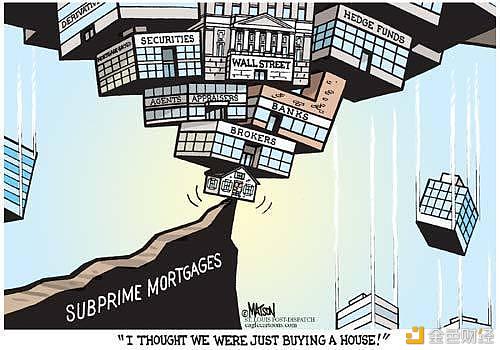

▲次贷危机 2008年,美国发生次贷危机,房地产跳水,股市弹簧,全球金融市场被灾难的巨浪席卷。 2020年,掀起DeFi热潮,到2月份,DeFi总市值已达到560亿美元,DeFi借贷平台借款总量达到53.3亿美元,DeFi的火热依旧在创新高…… 次贷危机发生,其本质是金融投资产品的内在资产——次级信用抵押贷款,出现问题而导致的金融危机。 次贷危机发生在美国,因次级抵押贷款机构破产、投资基金被迫关闭、股市剧烈 震荡引起的金融危机。次贷,指的是次级抵押贷款,它对借款人信用记录和还款能力要求较低,贷款利率较高。许多信用不良或偿还能力较弱、被银行拒绝提供优质抵押贷款的人,会通过次贷去购买住房。 在房价不断走高的情况下,即使贷款人无法偿还贷款,也可以通过房产增值「再贷款」。但一旦房价持平或下跌,贷款人会立即出现资金短缺问题,就无法或很难偿还贷款。 放贷机构将贷款合约层层打包成各种金融投资产品(MBS, Mortgage-Backed Security),出售给各大机构投资者。当次贷危机愈演愈烈时,所有持有此类资产的机构就会遭遇重创,带来整个国家乃至全球经济金融危机。 同样的道理,基于DeFi业务的链上数字资产,如果无法保证其资产是健康和良性的。那么,类似次贷危机这样的事件,将很有可能在数字世界中继续「重演」。 DeFi 的最大风险是什么?

▲DeFi DeFi(Decentralized Finance,即去中心化金融),指通过智能合约,将资产质押量、交易量、手续费费率等涉及到的金融业务,以及与项目自身数字资产的发行与价值成长,在链上形成完美的绑定。 一系列的DeFi项目,诸如MakerDAO通过ETH等代币质押进行借贷活动,Uniswap能够实现加密数字货币的自由兑换。 DeFi本身,是非常好的区块链落地应用(金融)尝试。然而,再好的金融工具,如果内部所承载的资产存在问题,其价值最后也会归零。 例如,纳斯达克交易所的股票涨跌,会直接影响纳斯达克指数的涨跌。然而,纳斯达克交易系统是无法直接掌控每只股票的价格涨跌的。每只股票的价值增长,有赖于其背后企业及商业生态的繁荣发展。 DeFi项目和加密数字货币的关系亦是如此。DeFi相当于纳斯达克股票交易系统,而加密数字货币相当于每只股票。 所以说,与次贷危机类似,DeFi并不能解决DeFi项目中加密数字资产是否健康和良性的问题。 基于以太坊ERC20标准,链上加密数字货币发行成本已非常的低,发行流程也非常简单,市面上数十万种加密数字货币不断涌现。 所以,DeFi项目中如此繁多的加密数字货币,哪些真正有价值,这很难保证,甚至很多很有可能会是“空气”。 如果这些加密数字资产无法良性健康地增长,一旦风险点被触发(就像次贷危机时房价突然暴跌),便会形成雪崩效应,导致外层的DeFi项目受此牵连, 这就是DeFi存在的最大风险。 如何规避DeFi的内在风险? 金融如果脱离了实体经济,就一定会产生“泡沫”。次贷危机和DeFi,都是如此。 那么,该如何规避呢? 商业数据与业务规则同时上链,将会很好地解决资产的一部分监管问题。 上链的数据和规则公开透明、不可篡改,投资者能够很好地辨认和衡量资产背后的商业价值增长逻辑,才能有效地规避投资不良资产的情况。 这就是,DeFi+商业,它指的是在DeFi的基础之上,增加「商业数据与规则上链」的环节,即所谓的DeCom

▲ DeCom 商业的增长一定是不设上限的,因此对承载商业应用的公链底层基础设施的性能和技术要求,必须足够地强大,才能支撑起上层大规模、复杂的应用场景(即DeCom)。 现有的主流公链,都无法满足DeCom对公链的要求。 当然,这也是目前所有DeFi项目的痛点。 因此,只有真正地解决了公链的性能和技术问题,才能将商业数据和业务规则完全搬到链上去运行。 —- 编译者/作者:黑白实验室 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文解读DeFi的最大风险

2021-04-16 黑白实验室 来源:区块链网络

相关阅读:

- 链上交易聚合器 1inch Network 集成 Kyber DMM2021-04-16

- CrustNetwork和BCA合作打造NFT链下数据分布式存储2021-04-16

- 合成资产如何解锁DeFi百万亿市场2021-04-16

- 包括仍被暂停交易XRP的交易所列表,否则不久将进行重新上市。2021-04-16

- 使用更便捷交易资产更丰富的NFT资产交易平台iNFT2021-04-16