1.概要

2.介绍 在去中心化金融(DeFi,Decentralized Finance)领域,由自动做市协议(AMM)驱动的去中心化交易所(DEX),通过汇聚流动性,以算法为交易者完成交易提供服务。目前,以Uniswap为代表的去中心化交易所,已经成为区块链技术最重要的用例之一。 去中心化交易所是通过汇聚流动性来为交易提供服务,理论上任何人都可以成为流动性提供者(Liquidity Provider),但实际上要高效地提供流动性,需要专业知识、深入的数据分析和相应的自动化工具。火锅基金的初衷,是通过汇聚用户资金,由专业的基金团队进行管理,在代码开源、操作透明、用户资金安全的前提下,创造有价值的流动性收益。 首先,我们简单地回顾一下火锅基金V1。在V1中,我们实现了以下功能: 通过以太坊区块链上的一套智能合约,汇聚用户资金投资Uniswap V2流动池; 每支基金由一种基金本币进行结算,用户存入和提取、资产核算都是基于基金本币; 用户随时可以存入和提取,用户资金始终由用户自身钱包控制; 基金经理统一完成投资操作,基金经理可以投资、撤资、调整交易对。基金经理的投资操作是受限的:只能投资包含基金本币的交易对,且交易对中的另一种代币必须是受信代币,基金经理可以投资多个交易对,但无权将资金池中的资金挪作任何其它用途; 用户收益的20%,用于在Uniswap购买并销毁项目治理代币,以体现治理代币价值。 随着Uniswap V3的发布,其对自动做市协议(AMM)进行了大幅度的升级,核心是引入了聚焦流动性(Concentrated Liquidity)的概念,大幅度优化了资金效率,使得流动性提供方式发生了很大改变。

同时,Uniswap V3提高了流动性提供的难度,为了获得更高的资金利用率,流动性提供者需要频繁调整投资头寸(Position),对于小额投资者而言,流动性收益或许还不足以覆盖投资所需开销的Gas费用,而且,缺乏深入数据分析和相应自动化工具的弱点,对散户投资者显得尤为突出。 在本文档中,我们全面介绍了火锅基金V2,一种投资Uniswap V3流动池的基金,它使得具备专业知识和工具的基金经理,可以通过汇聚用户资金,高效地利用用户资金创造流动性收益。 在和火锅基金V1保持相同关键特性的同时,V2提供了一些新的特性: 头寸(Position)管理:Uniswap V3的聚焦流动性改变了流动性投资的方式,火锅基金作为投资Uniswap流动性的基金,在管理交易对之外,还需要进一步管理投资头寸。不同于火锅基金 V1只需要管理交易对,在V2中,基金经理需要更精细地管理投资头寸,并根据价格波动情况,及时调整投资头寸,从而提高资金效率。 工厂化:每一支基金都是通过工厂合约创建的,任何人都可以使用火锅基金的工厂合约,创建投资Uniswap V3流动性的基金。 投资不再受基金本币限制:火锅基金V1限制只能投资包含基金本币的交易对,V2不再有此限制。为此,基金经理需要为除基金本币之外,投资交易对中的每种代币设置交易路径(Swap Path),且交易路径中的每一种代币都必须是受信的。 用户收益的20%依然用于基金分成,但方式有所改变:10%的收益,以基金本币形式支付给基金经理,以覆盖基金经理的成本;10%的收益,用于购买和销毁项目治理代币,以体现代币价值。购买、销毁的路径可以由治理账户设置,实现各种基金本币到HPT的购买、销毁操作,从而具备更加灵活的销毁机制。购买路径全部都需要经由Uniswap V3 WETH9/HPT(手续费率 0.3%)交易对。 3. 资产核算 火锅基金V2依然都是用基金本币进行资产核算,用户存取也都是以基金本币的形式。 火锅基金V2依然用ERC20 token来计算和管理用户的基金份额。当用户存入时,铸造份额代币;当用户提取时,销毁份额代币。基金份额可以转让,也可以出售。关于基金份额计算和转让的细节,请参阅V1白皮书。 火锅基金V2不再管理空投或挖矿的UNI资产。 3.1 总资产 火锅基金V1的资产是由多个投资交易对组成,每个交易对的资产核算方式很简单:流动性对应的基金本币数量 * 2 即可得到。这是由火锅基金V1和Uniswap V2的特性决定的:V1基金中必须含有基金本币,Uniswap V2交易对中的两种代币等值。 火锅基金V2的资产是由多个交易对的多个头寸组成,基金总资产(Total Assets)由所有头寸资产求和而得: ?? 因为总资产核算需要遍历所有头寸,所以火锅基金智能合约中使用二维动态数组管理头寸。 3.2 头寸资产 Uniswap V3的手续费不再自动叠加进流动性资产,而是以token的形式单独存储。所以,每个头寸的资产,是由流动性资产和手续费两部分组成。 3.2.1 流动性资产 流动性资产也不再是Uniswap V2的等值分布,而是跟头寸的流动性数量、价格刻度区间、当前价格这几个要素相关:

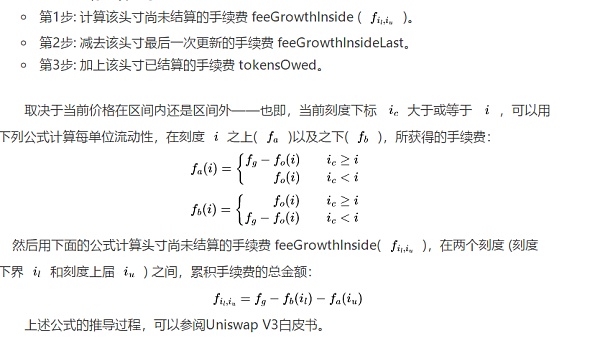

Uniswap V3的手续费,以token的形式单独存储,不再自动增加到流动性中。每个头寸都记录了该头寸已结算的手续费 (tokensOwed),但该变量只是记录了已结算的手续费,并不能完整地反应头寸资产。对于头寸资产而言,只有当头寸提取手续费 ( 触发burn 或 collect函数) 时,才会进行结算。也就是说,每个头寸的手续费除了已结算的之外,还有一部分是在交易过程中已经产生、但尚未结算到头寸的手续费。基金和普通流动性提供者是不一样的,需要核算完整的资产,所以需要核算尚未结算的手续费。 手续费的计算涉及到以下一些变量。由于要分别记录 token0 和 token1 的手续费,所以下列的每个变量实际都会有两个。由于记录的都是单位流动性所获得的手续费,其值是一个浮点数,所以实际存储和计算时全部做了左移128位的处理。 全局手续费变量 (feeGrowthGlobal):记录在整个合约生命周期内,每单位虚拟流动性 (L) 获得的手续费总金额,它是一个累进值。 价格刻度上的手续费变量 (feeGrowthOutside):用于保存给定价格刻度内累积的手续费,当越过该价格刻度时更新。 当前价格:决定了头寸的价格区间当前是否能获得手续费收益。 头寸上最后一次更新的手续费变量 (feeGrowthInsideLast):用于保存该头寸最后一次提取时的手续费,作为下一次提取时计算的依据。当提取该头寸手续费的时候更新。 头寸上已结算的手续费 (tokensOwed):提取时更新。 计算头寸所有手续费的逻辑是:

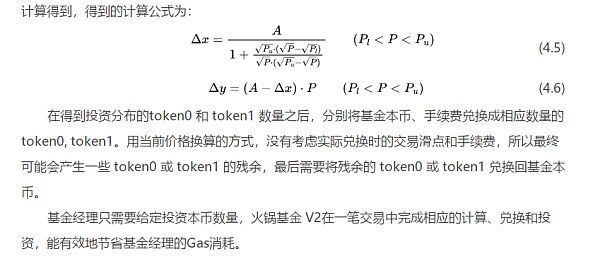

3.2.3 换算为基金本币 手续费和流动性资产的核算结果是 token0 和 token1 数量,还需要转化为以基金本币衡量的资产。根据设置的代币交易路径,可以得到每种代币和基金本币之间的兑换价格,然后将token0 和 token1 资产换算为基金本币资产。 因为价格是可以被改变的,任何需要依赖兑换价格进行资产核算的场景,都必须慎重考虑价格的获取方式,在Defi领域,因为价格被操控而出现的安全事故不胜枚举。尤其是通过闪贷的方式,攻击者可以在一笔交易中,贷出大量的资产操控价格,大大地降低了攻击成本。通过闪贷操控价格,对Defi项目进行攻击,是目前常见的攻击方式。 火锅基金 V2使用Uniswap V3的价格预言机,获取用于资产核算的兑换价格。 Uniswap V3中提供了新的价格预言机,相比V2的预言机机制做了升级。V2预言机机制需要外部调用者自行记录两次观察点的数据,才能获取到预言机价格,所以它无法被其它需要即时核算的智能合约使用;升级之后,其它智能合约可以从V3预言机,获取两个或多个观察点之间的预言机价格。具体内容请参阅Uniswap V3白皮书。 使用Uniswap V3预言机之后,火锅基金用于资产核算的兑换价格,是本次交易所在的区块之前,最近一次交易的价格。即便攻击者通过闪贷方式操控了当前价格,也无法改变当前资产核算的结果,从而大幅度提高了攻击的难度。 资产核算的计算过程中没有考虑实际交易时的滑点和手续费,但这是合理的,当前基金资产本来就不应该考虑交易过程中的滑点和手续费。 3.2.4 不使用Uniswap V3外围头寸管理合约 Uniswap V3核心合约没有实现头寸资产的代币化,而是在外围合约中实现。不同于Uniswap V2用 ERC20 代币代表流动性份额,在Uniswap V3外围合约中,使用 ERC721 (即NFT) 代币来代表每一个头寸。 外围合约中的头寸管理合约,没有实现对未结算手续费的核算。所以,火锅基金没有使用外围合约来管理头寸。不使用外围合约管理头寸,意味着火锅基金所持有的Uniswap V3头寸资产,在Uniswap V3 Graph 查询中不可见。 4.基金经理 火锅基金 V2的智能合约做了工厂化改造,现在,任何有流动池投资经验的人或机构,都可以在火锅基金上创建和管理基金,成为一位基金经理。 4.1创建基金 只需要指定一种基金本币,给基金起一个名字,再做简短的介绍(名字长度不能超过8字节,介绍长度不能超过24字节),就可以创建一支基金。 4.2设置交易路径 基金经理首先需要为要投资的交易对中的两种代币,分别设置交易路径,除非该代币就是基金本币。每种代币的交易路径都包含购买路径 (Buy Path) 和销售路径 (Sell Path)。 火锅基金 V1的交易路径中还包含Curve 流动池,尤其是稳定币之间的交易,Curve的滑点比Uniswap V2更低。由于Uniswap V3大幅度优化了资金效率,交易滑点也得到了优化,所以火锅基金 V2的所有内置交易全部在Uniswap V3中完成,不再依赖其它项目。 基金经理不能随意修改交易路径,如果要修改交易路径,则所有包含目标代币的流动池,都必须先清空所有的头寸。这是为了防止基金经理监守自盗,通过修改交易路径盗取用户的资产。 4.3投资操作 基金经理的投资操作有4种:init (初始化头寸), add (投资), sub (撤资), move (调整)。 初始化头寸时,可以投资也可以不投,投资时需要指定投入的本币数量。撤资和调整时不是给定流动性数量,而是指定要撤资或调整的流动性比例。由于Uniswap V3的手续费没有自动复投,投资时给了一个选项,可以选择是否复投已产生和已结算的手续费。 4.3.1计算投资分布 投资或调整时,都需要计算投资的两种token的分布。 投资时,投资的币种包括3种:基金本币,收集的 token0 和 token1 手续费。

4.4收益 用户在提取时,其收益的10%,以基金本币的形式支付给基金经理,以覆盖基金经理的成本。 WETH9 基金做了特殊处理:用户在 WETH9 基金提取时,提取到的是ETH;而基金经理收到的分成是WETH9,没有兑换成ETH。 5.治理 火锅基金 V2依然有治理账户,治理账户只有两种权限:设置受信代币,和设置销毁路径。 治理账户初期由项目组控制,后续应该考虑交给社区。 5.1 设置受信代币 (Verified Tokens) 基金经理的投资范围被限制在受信代币之内,以规避潜在的安全风险。 5.2 设置销毁路径 (Harvest Path) 用户在提取时,其收益的10%,以基金本币的形式支付给控制器合约,这部分分成归 HPT 代币持有者所有。控制器合约提供一个公共的销毁 (harvest) 函数,任何人都可以调用该函数从 Uniswap V3中购买和销毁 HPT 代币。 火锅基金 V1 在Uniswap V2中建立了多个交易对,用于购买和销毁HPT代币。在火锅基金 V2 中,只在Uniswap V3建立一个交易对:WETH-HPT,手续费率 0.3%。所有的基金本币,都需要设置销毁路径,以将基金分成体现到 HPT 代币价值中。 免责声明 本文档是一份技术白皮书,仅作为一般用途使用。本文档不构成对投资的任何建议,也不含对购买或出售的任何推荐,它不应被用于做出任何投资行为的决定参考。本文档阐述了火锅基金团队当前的技术设计思路,如果这些设计思路发生变化,恕不另行通知。 参考资料 火锅基金 V1白皮书 ( EN / CN ) Uniswap V3白皮书 ( EN / CN ) HotpotFunds V2 代码 Uniswap V3 代码 ( core / pheriphery ) —- 编译者/作者:hotpot_fund 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

火锅基金V2白皮书(上)

2021-06-08 hotpot_fund 来源:区块链网络

相关阅读:

- eoseyes尊贵会员积分空投前的思考2021-06-08

- 一个简单的策略,让你的 BTC 变成 X32021-06-08

- Formation:何谓基于风险平价协议的跨链收益聚合器?2021-06-08

- 乌克兰歌手 Tina Karol 将在币安市场上发布 NFT2021-06-08

- Kusama平行链插槽竞拍策略汇总2021-06-08