作者:David / 来源:白话区块链 虽然自从“5·19”以来加密市场经历了近一个月的低迷震荡,链上Gas Price也下降明显,但DeFi市场的相关数据却并未大幅掉队。 其中作为DeFi市场流动性基石的借贷协议龙头Aave最为明显,在5月底市场流动性规模就迅速重返了200亿美元水平,TVL也已突破130亿美元,被视为“是DeFi市场继续的信号”。 01 日益“内卷”的AMM 与此同时,6月10日Curve Finance V2已正式上线,该最新版本利用新算法提供通用资产(如 ETH/WBTC 交易对)的交易功能,新的资金池依靠由指数移动平均线(EMA)并结合联合曲线等模块实现的内部预言机来进行通用资产间兑换。 这意味着在饱受关注的 Uniswap V3 关于“聚合流动性的粒度控制”的全新机制与 Curve 的「stableswap invariant」内核有异曲同工之妙后,Curve亦不再仅仅局限于稳定币兑换交易的蛋糕,开始逐步染指通用资产的交易。

其实早在今年1月18 日,Curve 就已经宣布与合成资产协议 Synthetix 合作推出跨资产兑换交易服务,而这次的Curve V2 则彻底表明了DEX龙头在当下明晦不定的市场背景之下并没有停止脚步,相反仍加紧迭代,都在“入侵”对方领域上迈出试探性的步伐。L 而这只是AMM竞争日趋“内卷”的一个真实缩影,在Uniswap的引领之下,AMM市场已经自发经历了一场精细化的自我演化,无疑需要更多不同层次的创新产品来满足市场需求。 其中Curve 专注于大额稳定资产的低滑点兑换、DODO 使用价格预言机来集中市场价格附近的流动性、Smoothy 致力于满足跨链主流稳定币的兑换需求,就是最直接的例证。 尤其是当下AMM已经成为主流DEX方案的背景之下,可以说在AMM内部的新阶段无边界竞争中,谁能够承担更大的交易活动,谁能为用户创造更多的价值,同时带来集群效应和生态繁荣,谁就能在这场AMM的“内卷”竞争中脱颖而出。

而DDEX就是基于这一理念,在Uniswap这样的AMM先驱基础之上,DDEX进一步优化了AMM交易的流动性模型等细节,实现了高资效低滑点、优化暂时性亏损、多代币敞口、手续费回馈的全新AMM交易可能,目前也已通过了 Certik 的合约安全审计。 02 交易、挖矿、治理自成一体的开放式闭环生态 本质上讲,DDEX属于基于 BSC&HECO 构建的跨链去中心化的交易清算平台,不同的是,它不只是如今泛滥成灾的单纯“AMM交易协议”: DDEX以(优化过的)AMM为核心抓手,通过结合社区自治 (DAO)和多向挖矿( 流动性挖矿 / 交易挖矿 / 邀请挖矿 / 治理挖矿 ) 等投资方式,提出了一种新的代币经济模型,旨在促进所有链上数字资产自动交换质量的提升,并为用户提供更安全、可靠的交易平台。 03 “DEX 和 Pool 机枪池”的结合体 首先,自然是AMM交易这个基本盘,DDEX通过高资效低滑点、优化暂时性亏损、多代币敞口的优化创新,实现了相对优化的AMM交易体验。 其次,DDEX在交易的同时也为流动性提供者提供了相对更高效的挖矿机制。具体就是在DDEX中,用户可以参与BSC、HECO双链同时进行的流动性挖矿。 最关键的是,不同于Uniswap等DEX中传统的需要组LP来参与流动性挖矿获得激励,在DDEX中用户只持有DDX(协议代币,下文讲到经济模型)亦可参与DDEX的流动性挖矿!

04 DDEX DAO 的治理机制反哺 DDEX除了与与主流主链生态(包括 BSC、HECO 等)强强联手,在提供丰富的去中心化交易以及高效挖矿项目的同时,也着力 DDEX DAO 的开发、经济模型的持续优化以及 TOKEN 池数量等快速发展。 整体而言DDEX采用DAO合约运营,所有重大决策都将通过DAO社区发起议案以及对议案进行投票决定,实现真正的去中心化。在DDEX的DAO系统中,DDEX平台通证作为治理代币,代币的持有是用户投票权利和权重的唯一衡量标准。 平台最终的治理和收益通过邀请激励、持有者空投、回购和销毁代币、运营治理等方式返还给用户。随着DDEX DAO 的扩展、经济模型的更新和 TOKEN 池数量的增加,它将在未来享受更大的增长空间。

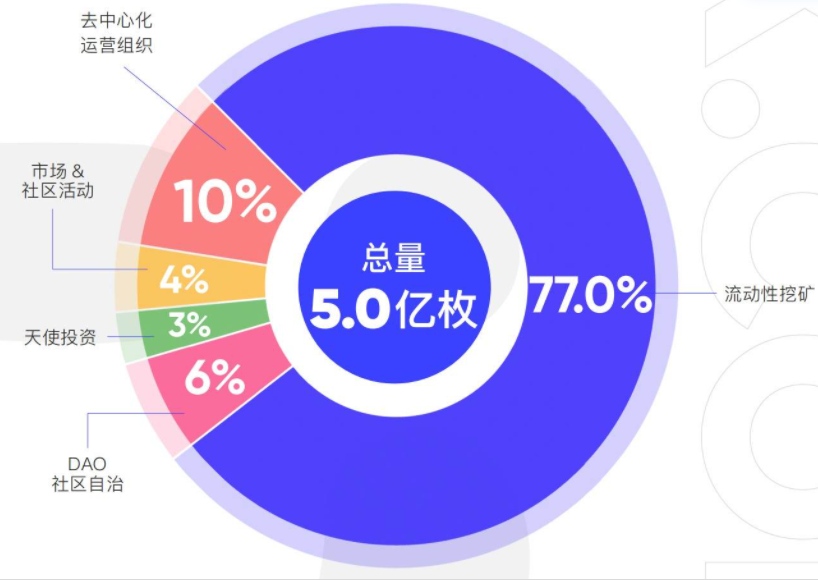

05 跨链聚合交易的图景 众所周知的是,虽然当年Sushiswap通过直接Copy的“吸血鬼攻击”,与 Uniswap V2形成了短兵相接的竞争局面,但在现下Uniswap V3的背景下,SushiSwap本身也早已经脱掉影子身份,通过BSC、Fantom等全公链跨链DEX布局,已经成为一个不同于Uniswap的DEX“庞然大物”。 以此为对照的话,DDEX通过兼容EVM从而构建跨链(HECO&BSC)聚合交易生态,也正凸显了DDEX在当下竞争公链和Layer 2大放异彩的背景下的可能图景: 作为一个功能齐全的DEX,DDEX由于选择EVM方案,因此不仅兼容以太坊,而且兼容其他各种智能合约,这样就类似SushiSwap一样可以相对轻松地实现多链基础上的跨链DEX布局,并通过整合 BSC&HECO 的生态,可充分发挥其低交易费用的优势,开启跨链生态系统的繁荣。 其实团队往往就直接决定项目的核心调性,公开资料上看,DDEX团队成员除了有丰富的原生加密背景(譬如资深比特币投资者)外,相对令人耳目一新的,正是在运营策划和生态协同层面的优势——区块链项目投资、市场及发展策略顾问等经历。 从这个角度讲,DDEX本身在AMM的内部竞争中,有着技术因素之外相对得天独厚的特有优势,就像Serum一样,以交易为核心,通过运营策划形成生态协同效应,搭建交易、挖矿、治理自成一体的开放式闭环生态。 06 DDEX的早期头矿红利 而作为交易、挖矿、治理自成一体的开放式闭环生态,DDX是DDEX平台中各式场景下的唯一通证,总量5亿枚。

DDEX 用户可以通过交易挖矿、流动性挖矿、DAO 自治社区和其他平台激励机制使用DDX,譬如支付交易费用和购买未来 DDEX 生态开放的其他服务,也可用于平台上的重复挖矿和与其他用户的交易,可以说应用场景几乎涵盖了DDEX的所有主流应用方向。 明眼可见的其中77%“大头”都是用于项目的流动性激励,对于早期参与流动性挖矿的用户不可谓不大方,其中又具体分为三部分: 交易挖矿 & 流动性挖矿:第一个周期每个区块产币 88 枚,每天 17280 个区块,平均 5 秒一个,一天共生产 1520**0 枚 DDX;其中,40% 用于流动性挖矿配置交易对的 LP 权重,60% 用于交易挖矿配置交易对挖矿的权重。矿产每季度减半;邀请挖矿:2% 的挖矿收益,随用户领取挖矿收益自动分配给其邀请人;所有 DDEX 的 Token 挖矿产出解锁机制:领取时所有收益的 50% 都是即时流通,剩下 50% 在 100 天内线性解锁释放;而 AMM 交易收取交易金额的 0.25% 作为手续费, 其中 0.1% 由流动性提供者获得,0.14% 流入回购资金池自动执行回购销毁,0.01% 分红给 DDEX DAO 分红池。 且目前根据规则DDEX/USDT 交易组合的权重是其他交易组合的两倍,这也正是参与流动性挖矿红利的一个机遇窗口。

一言以蔽之,除了治理代币收益外,流动性提供者还可以获得兑换手续费,利息收入和较低的GAS费(得益于BSC、HECO),这样就最大限度地赋予了DDX代币持有者生态价值捕获能力,让代币持有人能够直接分享平台发展红利。 而接下来的6月17日,DDX也将正式首发BSC上的流动性质押激励,开启头矿挖矿,根据公开的官方规则,如果邀请新用户注册,获得被推荐人 2% 的挖矿收入奖励,且推荐人邀请收入可以累积。 这就意味在接下来的头矿机遇中,越早参与且后续邀请的朋友越多,邀请朋友的交易量越大,自己的收益奖励就会越多,算是一个明显的红利窗口。

回过头看,DEX的竞争从2017年起已经经历了多轮迭代,从Kyber、0x、IDEX到Loopring不一而足,历经了储备库、订单簿模式、点对点模式等诸多路径的尝试,最终却是Uniswap扛着AMM大旗,以范式转移的颠覆性,彻底革新了DEX乃至DeFi的世界。 而如今经过一年左右DeFi及DEX市场的深度发酵,范式竞争已在AMM的壮大中尘埃落定,所以接下来的竞争维度无疑就是向内、更精细化,也即产品创新、用户体验、生态协同等等综合能力的全维度竞争。 而作为交易、挖矿、治理自成一体的开放式闭环生态,正是在这条路上做出尝试的DDEX,究竟能在接下来的AMM争夺战中扮演怎样的角色,让我们拭目以待。 —- 编译者/作者:白话区块链 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

打造开放式闭环生态的DDEX,能否在AMM“内卷”中突围

2021-06-18 白话区块链 来源:区块链网络

LOADING...

相关阅读:

- 如何发行代币发布自己的虚拟货币,BSC销毁分红合约heco通缩分红机制2021-06-18

- Channels科普篇-DAO操作指南2021-06-18

- 贝尔投研:O3Swap:跨链闪兑的最新进化物种难得的好项目2021-06-18

- WhyLab探索实验室成员太和资本看NFT2021-06-18

- FIL世界DEFI生态质押挖矿震撼来袭2021-06-18