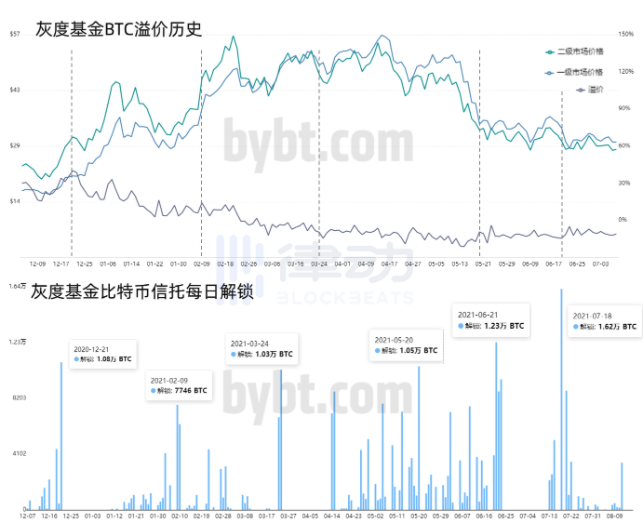

7 月 18 日,灰度将迎来了历史上最大规模的比特币单日解锁,一日解锁大约 16,240 枚 BTC,按当前价格计算,价值超过 5.5 亿美元。 一旦解锁,有投资者担心市场上恐会出现巨大抛压,让本就疲软的市场再度进入下行。摩根大通策略师 Nikolaos Panigirtzoglou 给出了看跌的预期,该分析师还做出预测,从中期来看,比特币的公允价值在 23,000 美元至 35,000 美元之间。 但也有相反的观点,Arca、Amber 均认为这一行为并不会对 BTC 造成大量抛压。这支世界最大的加密货币信托,将如何用 1.6 万枚比特币扰动市场的情绪? 万枚级解锁并不罕见,此前已有预演 在这个 7 月,比特币市场的每一个参与者都关注着机构巨头灰度对 BTC 的解锁。 不久前,摩根大通的一则报告曾预测,七月 BTC 价格或将直抵 25,000 美元,而灰度解锁解锁的高达数亿美元 GBTC 将是其中的重要原因。 这并不是市场第一次遇到如此大额的 GBTC 解锁。自去年年底至今,即本轮大牛市开启后,约万枚的灰度 GBTC 解锁已发生数次。

如上图所示,在约三段较为集中的时间内发生了数次较密集的大额解锁。自今年四月开始,灰度解锁进入了一轮小高潮,直至 6 月 21 日达到顶峰,1.2 万枚的单日解锁数量已接近 7 月即将到来的 1.62 万枚。 我们不难发现,在图中标记的五次大额解锁中,有两次在解锁后比特币出现较为明显的短时下跌,随后又出现反弹。3 月 24 日,1.03 万枚比特币解锁后,在 72 小时内比特币最大下跌 4.6%。6 月 21 日,1.23 万枚比特币解锁后 72 小时内比特币最大下跌 5.8%。 在变幻莫测的加密市场,这一波动并不能称之为剧烈。在近期的五次大额解锁中,三次都未曾出现明显下跌。6 月 21 日的解锁后跌幅最大,但这一时间节点与六月监管层频频出现的利空消息叠加,尚难以断言灰度信托的大额解锁与比特币行情存在较大的相关性。 GBTC 解锁是如何影响市场的? 要想理解 GBTC 对市场的影响,需先理解 GBTC 是如何运作的。 此前,市场上曾长期存在着灰度 GBTC 套利交易。灰度信托允许合格投资者将现货 BTC 添加到信托持有中,以此换取灰度比特币信托的股份 GBTC。在结束 6 个月的锁定期后,投资者可在二级市场卖掉 GBTC。从历史来看,在今年春天灰度首现负溢价之前,GBTC 相较 BTC 长期存在正溢价,2020 年最高曾达 41%,因此,这一策略在很长时间内都是有利可图的。 对于对冲套利者来说,在进行上述套利操作之时,同时买入看跌 BTC 的期货对冲风险,以此建立美元价值恒定头寸。在 6 个月锁定期到期后,将 GBTC 在二级市场溢价以美元卖出,同时平仓空头头寸,溢价就成为了套利者的盈利。 看涨 BTC 的投资者则略有不同,在进行 GBTC 套利操作时并不建立空头头寸,这可同时获得获得 BTC 上涨与灰度溢价的盈利。在锁定期结束后,若继续看涨,则卖出 GBTC、买入现货 BTC,可在不增加美元投入的情况下增加 BTC 资产。 这两种操作方式,都可能会对市场产生影响。 链上分析师 Willy Woo 认为,投资者所出售的 GBTC,会让 GBTC 卖压增加溢价下降,这或将转移一部分 BTC 现货的购买力,「投资者将会更有动力购买 GBTC 股票而不是 BTC,这转移了 BTC 现货市场的部分买压。可能会对现货产生看跌影响。」 溢价水平变化是本次解锁最大的不同 因为多种原因,代表 1BTC 底层资产的 1000 份 GBTC 股票的美元价值,曾长期贵于 1BTC,这也被人们称之为灰度溢价。在长达数年的时间内,灰度 GBTC 一直维持着较高的溢价水平,最高时甚至超过了 100%。回顾过去两年来的数据,溢价率徘徊在 10%~30% 左右。 灰度溢价是如何形成的?囿于灰度锁定期、无法赎回等机制,市场支付了一定的风险溢价给投资者;而这部分风险溢价又因为市场情绪升温,大部分投资者都对未来市场看好,为主动获取这部分风险溢价,纷纷买入灰度基金份额,进一步抬高了基金在二级市场的溢价。而灰度溢价转负的原因则与之相反,市场上存在大量解锁后谋求获利的 GBTC 份额,而购买资金并未跟上,导致 GBTC 供需关系逆转。 自今年 3 月份灰度暂停新投资后,GBTC 溢价转负,在 5 月份一度跌至-20% 下方,目前维持在-10% 左右。尽管此前灰度解锁并未对市场造成剧烈波动,但本次解锁与此前存在一个较大的不同,这是在灰度溢价为负的背景下进行的单日最大的一笔解锁。

近期以来,灰度溢价水平正在逐渐收敛。回顾近两年来的历史数据发现,在溢价为正时,灰度溢价水平与比特币价格存在一定的正相关性,也正是基于此,灰度被称为市场的「风向标」。作为机构投资者为数不多的投资标的之一,灰度溢价此前长期被视为机构投资者投资热情的直观表现。而在溢价转负后,灰度这一「风向标」似乎失去了此前它所具有的作用。 此前,在正溢价下进行的几次大额解锁,均未对行情产生明显影响。有投资者认为,负溢价反应了机构购买热情的衰退,因此在负溢价的背景下,解锁产生的影响,恐已与前几次万枚解锁不可同日而语。 更为重要的是,负溢价使大量套利者产生浮亏,这迫使他们做出艰难的选择:卖出 GBTC 并平仓空头头寸,承受负溢价的损失——而这些 BTC 空头的平仓将转化为现货购买压力;或者选择继续持有 GBTC 股票与空头头寸,等待至溢价回正之后再选择是否出售——而这则意味着没有抛售发生。然而,无论是哪种方式,对现货价格的影响可能都不会像市场预期的那样产生较为明显的利空效果。 本轮大额解锁是否还会像此前一样风平浪静,尚难以判断。 灰度对市场的影响正逐渐下降 尽管目前灰度溢价为负,但也有分析师认为,这并不代表机构投资者的热情衰退。比特币 ETF 的推出可能才是灰度溢价转向的重要因素。比特币 ETF 吸引了本应投资于灰度信托的机构投资者,这让灰度在市场中充当「风向标」的功能远不如前。近半年来,并非是灰度的数据预示了市场的走向(无论看涨或看跌),而是灰度在市场的重要性大大降低了。 链上分析提供商 Glassnode 的首席技术官 Rafael Schultze-Kraft 曾做出这样的判断,「GTBC 溢价的下跌时间恰逢 Purpose Bitcoin ETF 的推出,该 ETF 可能会吸引来自 GBTC 的投资。」Galaxy Digital 首席执行官 Mike Novogratz 也有相同的看法:「灰度曾经是机构投资者的不二之选,而现在加拿大的 ETF 仅收费 40 个基点。」他指出,灰度比特币转为负溢价的时间正好与加拿大 Purpose Bitcoin ETF 的推出时间吻合。 Schultze-Kraft 指出,灰度信托基金的比特币持有量近几周持平,他表示:「这并不令人意外,因为只要现有份额折价交易,认购新的 GBTC 份额就没什么意义。」 加拿大的比特币 ETF 增长比较快,市场上可以替代灰度的产品正在逐渐增加,灰度已经不再是市场的唯一选择,灰度的一些数据可能并不能反映机构投资这对比特币的看法,只是机构选择了其他合规产品。 QCP Capital 首席信息官 Darius Sit 给出了类似的看法,他认为大量的机构投资人在使用 GBTC 进行套利,「当溢价下降时,那只是交易机构在兑现溢价。」而这并不值得市场给出负面情绪,「这没有什么可担心的,因为大多数 ETF 的交易价格都低于其资产净值。GBTC 的负溢价并不一定意味着看跌或资金外流。」 多空纷争,市场翘首以盼 即使我们考虑到灰度解锁的影响,它也仅能影响到不足半个月的短期行情了。早在今年 2 月,灰度就已宣布停止新购比特币,因灰度的锁定期规则,在 8 月底后将不再有新的 GBTC 解锁。目前,最后一笔 GBTC 的解锁 8 月 25 日到期,数量仅为 58 枚。 QCP Capital 在一份报告中指出,「即使是 GBTC 解锁事件也将在 8 月中旬之前全部消失,从而进一步降低了抛售的压力。」 尽管摩根大通认为,GBTC 解锁可能会导致「更普遍地对 GBTC 价格和比特币市场造成下行压力」,但包括 Amber Group 和 Arca Funds 在内的加密货币原生投资机构却给出了截然不同的观点,他们认为 GBTC 的解锁实际上可能对比特币价格有利。 Amber Group 的推文认为:「围绕 GBTC 解锁的诸多看跌言论,都忽略了由空头平仓所带来的 BTC 现货购买。」Arca 的首席投资官杰夫·多曼 (Jeff Dorman) 也给出了相同的观点,「大规模的解锁可能导致 GBTC 在公开市场上大量抛售。但它实际上可能给比特币带来买入压力,而不是卖出压力。因为那些卖出 GBTC 的人将不得不回购比特币以平仓交易的空头头寸。」 —- 编译者/作者:律动BlockBeats 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

解锁1.62万枚,灰度历史最大单日解锁如何影响比特币行情?

2021-07-13 律动BlockBeats 来源:区块链网络

相关阅读:

- 摩根大通表示,萨尔瓦多面临比特币作为法定货币的潜在限制2021-07-13

- 比特币和绿色能源如何拯救埃塞俄比亚的经济2021-07-13

- 【牛市马上回来了】布局哪些币种能够帮你赚到大钱2021-07-13

- 房地产和赛马:比特币骗子被判 15 年监禁2021-07-13

- 早报:美洲杯奖杯将被铸造为NFT2021-07-13