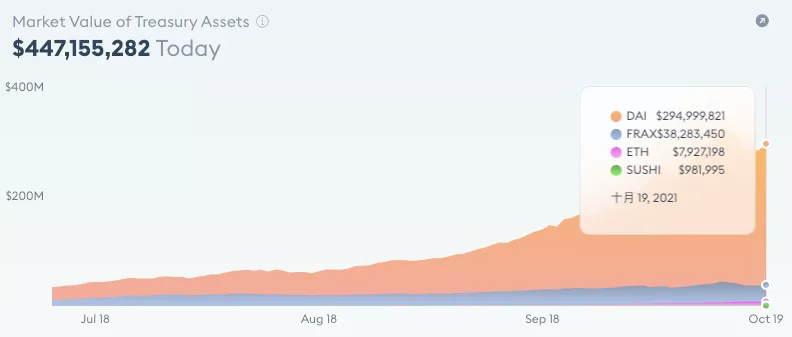

随着一些 DeFi 项目疯长,「DeFi 2.0」的概念出来了。众所周知,DeFi 1.0 的代表有 MakerDAO、Compound、Aave、Uniswap、Sushiswap 以及 yearn.finance。 借鉴传统金融市场的世界观,DeFi 1.0 分别实现了: 去中心化金融世界的中央银行 (如 MakerDAO) 商业银行部门(如货币市场 Aave 和 Compound) 非银金融机构(如交易平台 Uniswap,聚合器 Yearn.finance) DeFi 的发展一直沿着 2 个方向展开: 释放信用潜力:从超额抵押,到收益凭证(如 Compound 的存款凭证 cToken)、LP Token,再到合成资产(如 Synthetix 上的合成资产 sToken),逐步释放信用潜力。 提高资金利用效率:根据久期管理、风险偏好提供不同类型的产品,通过分级利率或信用借贷来降低抵押率。 DeFi 2.0 并没有偏离这两个方向,譬如 DeFi 2.0 典型案例 Abracadabra(治理代币 $SPELL)、Alchemix 对标 MakeDAO,通过支持 LP Token 抵押,让锁定资产获得流动性,本质是解锁了 LP Token 信用价值,同时也提高了资金利用效率。除此之外,DeFi 2.0 获得关注,关键在于更好的可组合性,更加密原生的组织与治理结构。支持 LP token 抵押、固定利率、算法稳定币这些模式一直都有,难的是一个绝妙的激励模型。就像 AMM 模型早就出现,流动性挖矿才是将 DeFi 带飞的临门一脚。 DeFi 2.0 特点1:创新的激励机制 Olympus DAO 是 DeFi 2.0 目前最受关注的协议,它创造了一种新型稳定币, 完全放弃了与美元的挂钩。简单来说: 财政部拥有的每个 DAI,只能发行 1 个 OHM。 如果 OHM 价格低于 1 DAI,DAO 将回购并烧毁 OHM。 如果 OHM 价格高于 1 DAI,通过债券机制购买 1 个 OHM,超过 1 DAI 的部分被分配到质押合同和 DAO 中。 1)譬如当前 OHM 的价格为 901 美元,Alice 通过债券机制用 901 DAI 购买 1 OHM,此时协议收到 901 个 DAI ,铸造出 901 个 OHM,其中 1 个给 Alice,810 OHM(900*90%)进入质押合同,剩下的 90 个 OHM(900*10%)被保存在 DAO 中。 2)另一个债券机制是以折扣价收购 Sushiswap OHM-DAI 交易池的 LP token,该机制保证了市场的流动性,同时让流动性掌握在 DAO 自己手中,当前协议掌握的流动性高达 99.90%。 参与 OHM 质押即可获得协议 90% 的利润。该机制激励 OHM 持币者不仅购买 OHM,而且质押和继续持有 OHM,当前 OHM 质押率高达 91.4%。 OlympusDAO 没有通过流动性挖矿为协议吸引流动性,而是利用「协议控制价值」(protocol controlled value)的概念和创新的质押机制,颠覆了传统 DeFi 流动性模型。OHM 价格越高,进入质押合同的 DAI 越多,参与 OHM 质押获得的回报越多,这使得 OHM 的市场价持续远高于 1 DAI。通过超发创造超高的质押 APY,通过持续的博弈让 OHM 价格不断逼近国库中的总资产价值。 OlympusDAO 金库资产当前的市值为 4.47 亿美元,其中「无风险资产」价值接近于 1.17 亿美元。据统计,以目前金库存款,当前质押 APY 至少还可以保持半年。

DeFi 2.0 特点1:高可组合性 当前有有五个 DeFi 协议与 Olympus Pro 合作:Abracadabra、Alchemix、Float、Pendle 和 StakeDAO,他们互为起点,互相促进,构建出一个生态。 $TIME:Olympus 在 Avalanche 上的仿盘 Wonderland 的平台代币,Wonderland 在 Avalanche 锁仓量排名第 10。 $OHM:Olympus DAO 的稳定币。 $MIM:Abracadabra 的稳定币 Magic Internet Money (MIM),流通量已经接近 15 亿美元。OHM- DAI 流动性池的 LP Token 可以在 Abracadabra 抵押,借出 MIM。 $SPELL:Abracadabra 稳定币池(MIM-DAI\USDT\USDC)的流动性激励代币。 $ICE :IRON Finance 的治理代币。 具备 DeFi 2.0 概念的项目 如果把高组合性作为 DeFi 2.0 的象征会发现这样的项目非常多,譬如: 同样和 Olympus 有合作的抵押债仓稳定币项目 Alchemix,它建立在 YFI 之上, 解锁了 yDAI 流动性,铸造出稳定币 alUSD。 Tokemak 将流动性在不同的去中心化交易所和协议间打通,让流动性变得具有开放性。 Ribbon 建立在 Opyn 上,降低了期权产品门槛,用户根据对未来市场的预期往资金池中存入资金就能获取收益。 Convex 基于 CurveFinance 构建、Pooltogether 基于 Compound 构建,甚至 Terra 都是典型的高可组合性,Terra 一开始就志在提供一套丰富的货币组合,以满足不同区域、不同场景的稳定币需求。 而仔细看 DeFi 2.0 目前最受关注的协议 Olympus、Abracadabra,则都是在激励机制上有所创新。因此分辨一个项目是否发真的具备 DeFi 2.0 概念,还要看在激励机制上是否有创新。 风险 新的模型、新的协议往往伴随更大的风险,Olympus 代币 OHM 先暴涨与后腰斩,波动性极高。Spell 的代币分配,团队占比高达 30% ,并且第一年就解锁 50%,新的概念投资者更加需要合理控制风险。匿名项目参与的时候一定更需要提高风险意识。 查看更多 —- 编译者/作者:Crypto Voyage 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

什么是DeFi2.0?

2021-10-21 Crypto Voyage 来源:区块链网络

LOADING...

相关阅读:

- 通过完成游戏中的任务来获得Absolute作为奖励,可以在全球范围内轻松转2021-10-21

- 索罗斯基金感兴趣的去中心化金融将改变世界?2021-10-21

- 人人都在说元宇宙有那些技术?又运用到哪些方面?2021-10-21

- 给朋友和家人送一份Polkadot和Kusama礼物2021-10-21

- Footprint:Liquity的机制真的能实现后来居上?2021-10-21