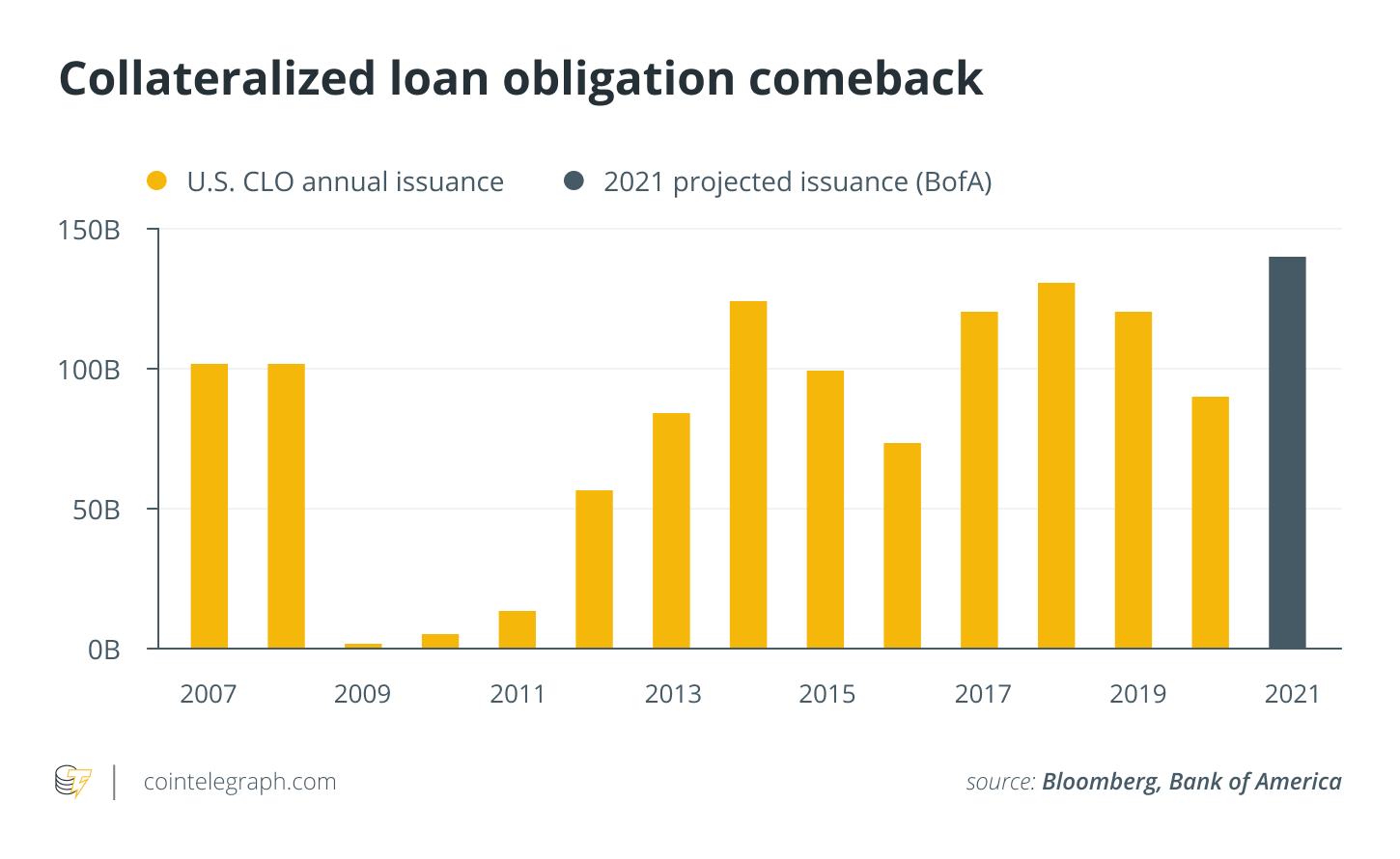

随着 2021 年接近尾声,DeFi 领域的主要阵容主要由合成资产平台 (SAP) 组成。 SAP 是使用户能够铸造合成品的任何平台,合成品是其价值与现有资产实时挂钩的衍生品。 只要预言机可以提供可靠的价格信息,合成品就可以代表世界上的任何资产并承担其价格——无论是股票、商品还是加密资产。 因此,SAP 最终弥合了新兴 DeFi 平台和传统金融之间的差距,允许投资者将赌注押在任何地方的任何资产上,并且所有资产都来自他们最喜欢的区块链生态系统的舒适范围。 SAP 分散并在以太坊的第一层上运行,似乎是加密货币的下一个主要增长催化剂。 然而,与健全的货币和可验证的艺术品不同,在抵押贷款的世界中,权力下放和安全所有权只占等式的一半。 抵押债务 在传统金融领域,债务抵押工具是世界上最著名的金融资产之一,累计估值接近 1 万亿美元。 大多数人都知道它们是抵押贷款——这个词的词源可以追溯到 13 世纪的法国,字面意思是“死亡誓言”。 对于普通人来说,这可能是病态的或戏剧性的,但对于在 2008 年金融危机之后失去退休账户、生活储蓄、房屋和生计的数百万人来说,“死亡誓言”和“附带损害”这两个词不仅合适但对于那些在没有首先了解随之而来的风险和后果的情况下参与抵押贷款的人来说,传达痛苦和痛苦的过程是一样的。

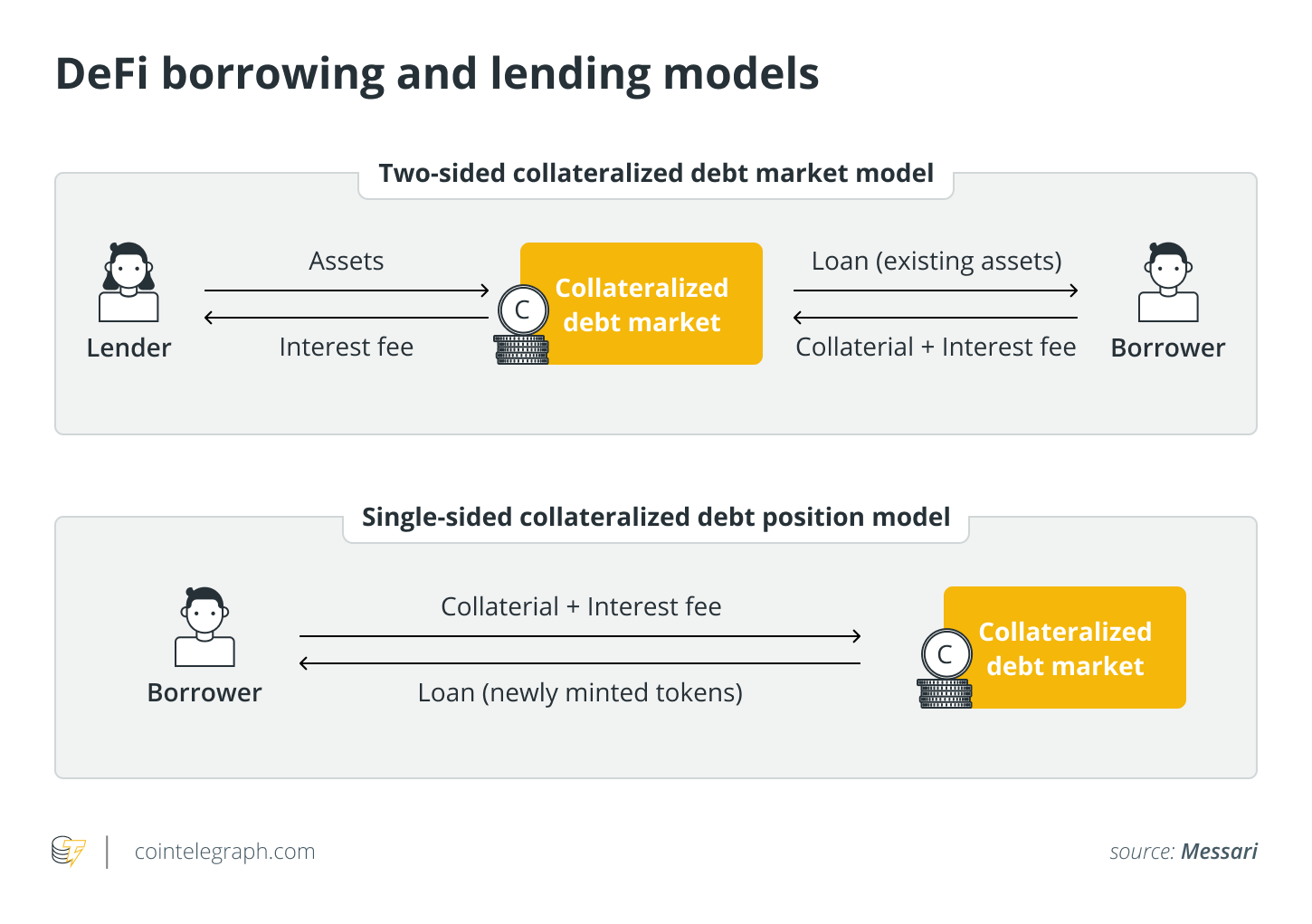

这里有一个棘手的问题:为了获得贷款,债务人提出抵押品,该抵押品与债权人签订合同锁定,如果债务人无法偿还债务,债权人可能会扣押抵押品。 不幸的是,偿还抵押债务并不像按时支付利息那么简单,因为标的抵押品的价值可能会随着大盘的波动而大幅偏离——比如美国次级房贷部门的突然崩溃。 如果债务人抵押品的价值低于预定阈值,债权人——无论是大型银行还是去中心化协议——都有权占有并以市场价值清算抵押品,以收回未偿还的贷款本金。 如果“死亡誓言”这个词让人难以忍受,您可能会称其为一生中最难忘的事情。 有关的:美国债务上限危机:加密货币最终脱钩的催化剂? 无论是在华尔街还是在以太坊区块链上发行,抵押金融产品所涉及的风险都不能仅仅分散化。 清算触发器从根本上植根于更广泛的宏观经济环境的波动性,开发商和金融家都无法控制。 MakerDAO 在 DeFi 领域的教训 以 MakerDAO 为例,它是一个异常分散的 SAP,其抵押的稳定币 DAI 与美元密切挂钩。 从表面上看,Maker 为投资者提供了一个诱人的机会,他们可以用他们原本处于休眠状态的加密货币资产来铸造合成美元。 尽管 DAI 可能很稳定,但支持它的分布式抵押池由一些世界上最不稳定的资产组成——即以太 (ETH) 和比特币 (BTC)。 为防止加密市场低迷引发大规模清算,Maker 协议要求超额抵押达到 150%。 换句话说,用户只收到他们以美元计算的协议注入资金的三分之二,这种模式既不吸引交易者也不支持生态系统中足够的资本效率。 雪上加霜的是,不断波动的加密市场在 2020 年 3 月证明 Maker 的高额抵押品要求是不够的,当时 70% 的提款使 Maker 用户全线清算,损失总额超过 600 万美元。

从 Maker 的困境中吸取教训,著名的 SAP 已采取额外措施来防止其平台上发生灾难性的大规模清算。 或者,更准确地说,他们采取了更多相同的措施:镜像协议要求高达 250% 的抵押水平,而 Synthetix 要求用户提供 500% 的大胆保证。 当然,这种规模的超额抵押不足以与传统金融竞争,在传统金融中,中央经纪商提供更好的指标。 但还有另一个问题。 对于无法接受过高的抵押要求和清算风险的加密货币交易者来说,完全放弃 SAP 并在二级市场购买合成股票和商品更有意义。 由于需求转变,许多合成产品现在仍然存在显着的定价溢价,从而侵蚀了它们旨在维护的现实世界平价,并再次将用户推回传统金融,在那里他们可以购买他们想要的资产更少的资产厚颜无耻的加密标记。 改变的需要 在这个阶段,DeFi 已经到了一个平台期,并处于停滞状态。 有意义的进展需要一个激进的代币管理模型,重新定义资本效率和风险敞口之间的关系。 正如雄辩的阿尔伯特·爱因斯坦在近一个世纪前所宣称的那样:

根据这一协议,SAP 目前仍然专注于升级和增强抵押模型——即优化已经存在的模型。 没有人敢涉足彻底变革的领域。 随着 2022 年的曙光和加密货币进入新的一年,创新的抵押模式将席卷 DeFi。 用户无需将多余的抵押品锁定在合约中,而是能够以均匀的比率燃烧抵押品来铸造合成品。 这意味着一美元一美元,一美元一美元,一对一,用户得到他们投入的东西——而且他们永远不会被清算或追加保证金。 支撑这种模型的关键元素是具有弹性供应的原生代币。 当用户第一次燃烧 SAP 的原生代币来铸造合成品时,几乎看不到任何好处。 但是,当同一个用户烧掉合成币以在出路时重新铸造原生代币时,SAP 的烧毁和铸造协议发挥了它的魔力。 用户原始燃烧的抵押品和铸造的合成品之间存在的任何偏差都将由协议处理,该协议会略微扩展或收缩原生代币的供应以弥补差异。 作为一种全新的范式,即刻销毁抵押品模型消除了清算和追加保证金的缺点,而没有降低资本效率或价格平价,而这些资本效率或价格平价首先赋予合成品以力量。 在未来的一年里,随着所有信条的退化和数字计算器继续追求收益,加密大众市场的资本将迁移到采用各种迭代的销毁和铸币机制的平台。 随着 DeFi 格局经历下一次重大转变,所有人的目光都将转向流动性管理。 深度流动性将是关键组成部分,它将使 SAP 能够促进大量退出其生态系统,而不会产生不可接受的波动。 在过去一直关注抵押品管理的 DeFi 平台上,流动性管理将把 DeFi 的下一次蓝筹 SAP 与那些没有晋级的 SAP 区分开来。 本文不包含投资建议或建议。 每一个投资和交易动作都涉及风险,读者在做出决定时应自行研究。 此处表达的观点、想法和意见仅是作者的观点,不一定反映或代表 Cointelegraph 的观点和意见。 亚历克斯·希普是数字资产领域的专业作家和战略家,具有传统金融和经济以及去中心化系统架构、代币经济学、区块链和数字资产等新兴领域的背景。 Alex 自 2017 年以来一直专业从事数字资产领域,目前担任 Offshift 的策略师、亦来云基金会的作家、编辑和策略师,以及 DAO Cyber?? Republic 的生态系统代表。

—- 原文链接:https://cointelegraph.com/news/collateral-damage-defi-s-ticking-time-bomb 原文作者:Cointelegraph By Alex Shipp 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

附带损害:DeFi 的定时炸弹

2021-12-20 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 新闻周刊|乌拉圭将安装首台加密货币ATM机2021-12-20

- DoomHero——第一款RPG区块链游戏2021-12-20

- 元宇宙将需要比当前高 1,000 倍的计算效率2021-12-20

- RadioShack 转向 DeFi:报告2021-12-20

- eToro、俄罗斯加密禁令、ZuluTrade 销售:编辑推荐2021-12-20