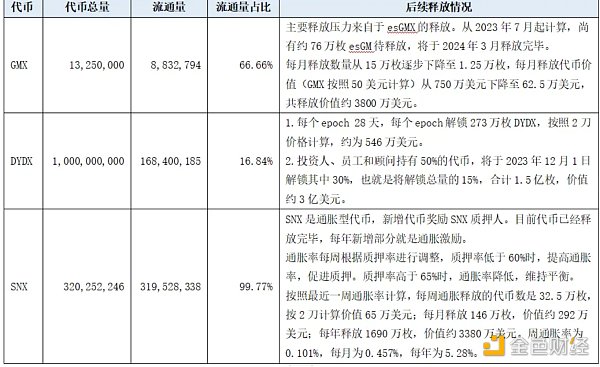

在基本面水平相当的情况下,代币供应和需求对代币价格走势有较大影响。本文将对比三个主要衍生品DEX协议GMX、DYDX、SNX的代币供应及需求,更深入地了解协议的代币经济模型,辅助投资决策。 一、供应

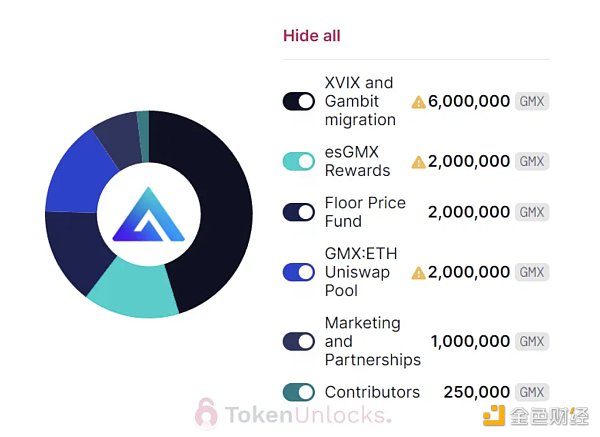

备注:代币总量、流通量采用的是coingecko的数据,“后续释放情况”根据项目文档、社区投票等文件确定,两个数据之间存在差异。 GMX的代币分配如下图所示:

除了esGMX之外,贡献者代币是上线后两年内线性释放。GMX是2021年8月上线的,因此,贡献者代币还处在释放中,不过额度较低,因此不再单独分析。其他的代币均已释放。 对于esGMX,根据社区投票决策,esGMX在2023年3月份停止发放。另根据esGMX的释放规则,其有一年的释放期。因此,esGMX的具体释放如下表所示:

DYDX的代币分配如下所示:

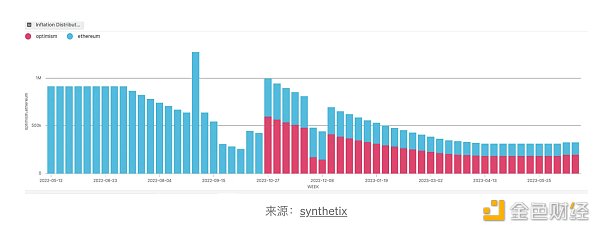

投资者、雇员和顾问、未来雇员和顾问共持有50%的代币,这部分代币本应于2023年2月份释放,但在到期之前,社区投票通过将其延期至2023年12月1日释放。 这部分的抛压较大,团队正在寻求新的方式去锁定这部分代币。按照计划DYDX chain 将于四季度上线,届时,作为共识节点需要质押DYDX代币。目前,DYDX chain 公开测试网将于2023年7月5日上线。 扣除这部分锁定的代币,现阶段主要的抛压来自交易激励和流动性提供者激励。这两个激励都是按照每个epoch(28天)解锁,合计约273万枚DYDX代币。 SNX的代币已经基本全流通,新增部分来自SNX的增发。SNX质押人可以获得两部分的激励,一是费用,二是SNX增发。SNX通胀率每周进行调整,主要参考SNX的质押率,通过通胀率刺激质押率。具体规则如下: 质押率 >70%: 通胀率降低 5%;质押率在 60–70%之间: 通胀率降低 2.5%;Staking ratio <60%:通胀率增加5%。 下图可以看到每周释放的SNX代币数量。

小结: 对比来看,GMX接下来两个月的代币释放市值最大,半年后基本释放完毕,后续抛压最小。DYDX还有大量的抛压,如果没有妥善的方案解决锁仓的代币,会对市值的增长形成较大压制。SNX属于通胀型代币,持续有新增代币,但其前期代币已经完全流通,需要消化新增部分,每年约5%。 二、需求

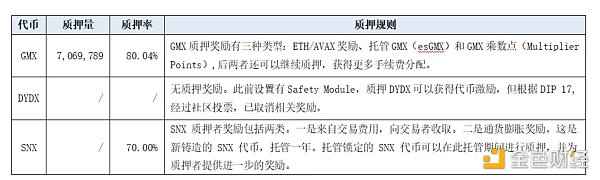

小结: GMX的质押提供了较多的利益,促使大量代币的锁仓,市面上流通代币较少。大多数GMX质押后,还会转换为esGMX,esGMX的释放周期是一年,促使长期锁仓。 DYDX无质押锁仓机制,代币无在直接收益效用。 SNX的模式与GMX类似,质押率也比较高,并且经历了一轮牛熊的考验,长期质押者较多。 整体来看,DYDX代币主要是治理为主,没有实际效用。GMX和SNX则跟协议本身有更密切的结合,符合其“真实收益型”叙事的需要。 三、流动性

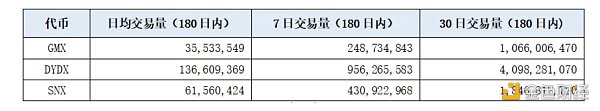

小结: 三个代币均已上线币安、OKX等主流交易所,流动性均较为充足。DYDX交易量最大,SNX第二,GMX最低。 四、持币情况 GMX 链上持币数量分布

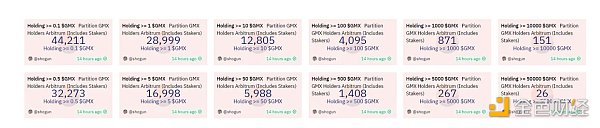

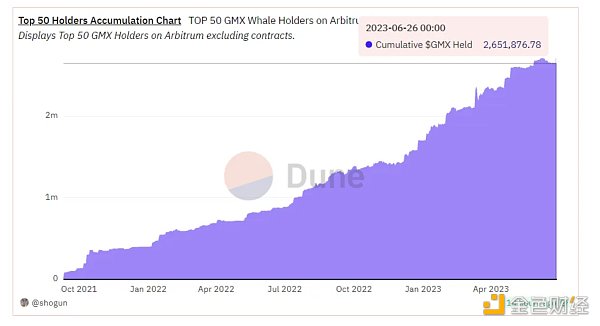

前50持币地址已经累计持有265万枚GMX,占流通量约30%。6月7日时最高达到271万枚。

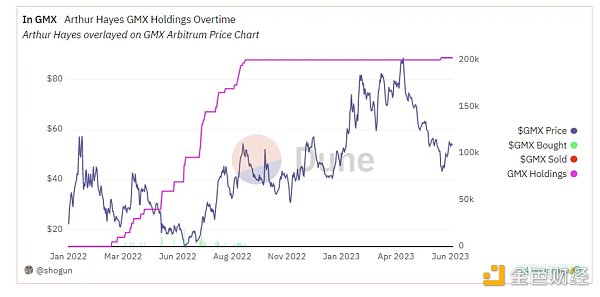

Arthur hayes是GMX最大的个人持仓,持有超过20万枚GMX,并且一直在持续质押。

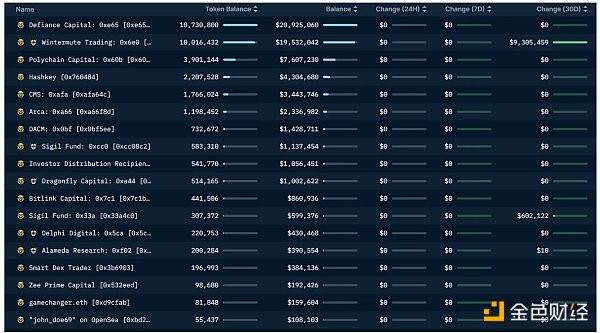

DYDX 持仓数量分布 从smart money的持仓中可以看到大量机构,包括definance capital、wintermute、polychain、hashkey、arca、dragonfly、delphi digital、alameda等。

SNX Smart money中也有大量机构,包括wintermute、a16z、jump trading、DWF labs等机构。

查看更多 —- 编译者/作者:LD Capital 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

GMX、DYDX、SNX代币供应与需求分析

2023-06-29 LD Capital 来源:区块链网络

LOADING...

相关阅读:

- Azuki信仰崩塌小图片NFT的叙事到头了吗?2023-06-28

- 搭节点赚钱吗?如何选公链?我们和一位节点运营商聊了聊2023-06-28

- 贝莱德ETF批准截止日逢BTC减半决定性时刻到来?2023-06-28

- DeFi世界的「ShitCoin回收站」Poop,如何在循环经济中实现上涨螺旋?2023-06-28

- NFT从短期投机到长期效用的转变:忠诚度、会员资格与票务2023-06-28