采访者:西柚,ChainCatcher 嘉宾:Ada,Maverick COO 编辑:Marco,ChainCatcher 6月19日晚,Maverick V2如期上线,受此利好消息影响,MAV代币当日涨幅超10%。 Maverick一直在为提高LP收益率和资金利用效率而努力。 高资本效率是指,在同样体量的流动性情况下,Maverick平台上的资金池可以跑出更多的交易量,资金池交易量越多,直接转化为的LP收益就会越多。 曾在传统金融领域做出优异成绩的Ada,现担任Maverick COO,其在接受ChainCatcher采访时表示,Maverick V2使该平台不仅仅是一个AMMM或DEX方案供应商,而是一站式流动性操作系统(LiquidityOS)。 她解释道,Maverick提出的LiquidityOS概念类比了苹果的IOS操作系统,支持开发者在平台上自定义开发和定制任何流动性工具和方案等。 在Maverick V2上,代币项目方可以一站式解决全部流动性相关的问题,从开始的流动性构建布局,到流动性增长的激励措施选择,及最后流动性的粘性提升。 数据显示,Maverick交易量在多条链上排名前三,产品也得到了DeFi核心玩家的认可,新的Layer2网络在上线选择引入DEX或AMM时,都会优先选择在Uniswap、Curve、Maverick中挑选。此外,Maverick V2吸引了Lido、Swell、EtherFi、Ethena、USDe,Liquity等知名项目前来合作部署。 像苹果IOS一样打造一站式流动性操作系统 1、ChainCatcher:Maverick V2主打的“一站式流动性操作系统(LiquidityOS)”概念具体指什么?V1与V2之间有何不同? Ada:“一站式流动性操作系统(LiquidityOS))”类比了“苹果的IOS操作系统”。除DEX外,Maverick希望能满足任何代币项目方和流动性提供者LP,在平台上一站式完成流动性的布局、激励及赚取收益的需求。 例如,任何代币项目方都可以在Maverick上创建资金池,通过准确的流动性激励措施引导想要的流动性分布,并借助veMAV模型得到额外的代币排放激励。对于LP来说,可以在Maverick平台上浏览和管理多个链上的Farming机会及资金流动性,同时获得额外的MAV代币奖励。 在Maverick平台不仅可以进行针对流动性的各种操作,同时也支持搭建自己的流动性管理产品,这也是V2与V1之间最大的区别。 Maverick V2不仅仅是AMM方案供应商,更多的是吸引DeFi创业团队或开发者,支持他们在平台上自定义开发和定制流动性工具和方案。 2、ChainCatcher:Maverick V2产品想要解决的痛点和难点有哪些? Ada:主要想解决两个痛点: 一是新项目早期启动时的流动性增长问题。目前,加密市场上还没有一个高效的增长链上流动性方法,LP提供者赚取的收益也与资金成本不成正比,代币项目方往往通过给予Token激励的形式来吸引流动性提供者,相当于在做流动性的租赁,租金支出很高,且没有设计合理的代币排放激励模型。 Maverick V2想要帮助更多代币能够更合理和更高效的去扩展流动性。 第二个痛点是Layer2和Layer1各网络之间的流动性割裂问题,无论用户、LP还是项目方,都需要在多链上布局流动性,如何更高效和更高收益的布局多链流动性,一直没有很好的解决办法。 Maverick产品的最终目标是做一个一站式终极流动性解决方案,帮助开发者或用户在平台上能解决跟流动性相关的一切问题。 Maverick V2新功能:低Gas费AMM、支持定制的可编程池、ve代币 3、ChainCatcher:Maverick V2产品的核心功能有哪些?做出了哪些重大升级和改进?推动产品改进原因是什么? Ada:Maverick V2版本更新了四个核心部分,包括:优化后的高资本效率V2 AMM、支持开发者自定义的可编程池(Programmable Pools)、MAV代币的新激励分配方式veFlywheel、ve代币模式工厂veFactory。 首先是AMM产品的优化,V2 AMM经过代码优化更新,可极大地降低每次交易时的Gas费。

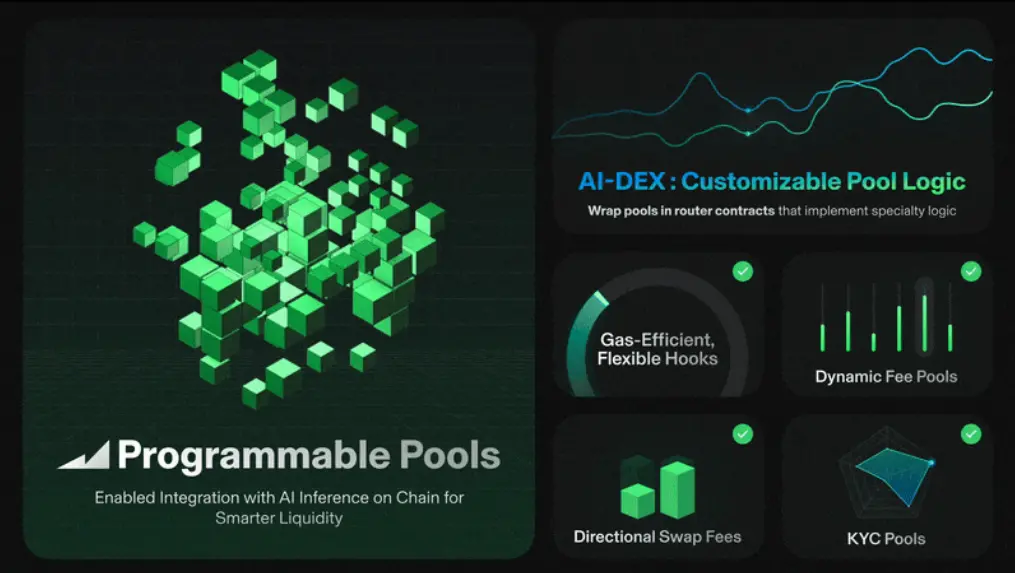

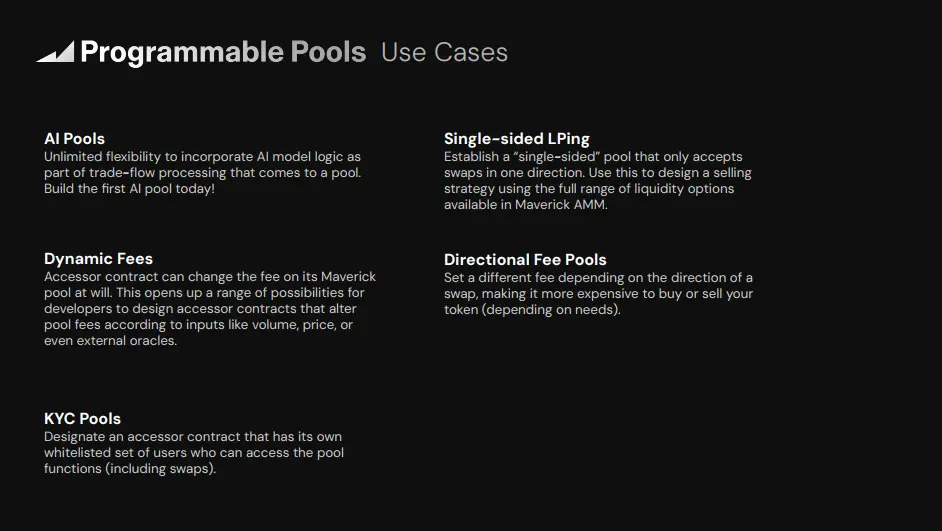

测试数据显示,Maverick V2每笔交易Gas费不到Uniswap V3和Balancer的二分之一、 Curve的三分之一,是当前市场上Gas费最低的AMM。 在V2下,LP赚取的交易费用要比V1多30%-40%,再加上其它的额外激励措施,LP的粘性更高,这为代币的LP提供者和项目社区之间形成良性循环提供了基础工具。 第二个产品是可编程池(Programmable Pools),支持开发者根据自身需求定制一些交易池,可以和Uniswap V4的Hooks(可以理解为是一个插件)产品做一个类比,该功能会提高Maverick整个产品和生态的可组合性。 可编程池是指,支持任何人来在这个池子基础上构建一些特殊的、定制化的交易逻辑。 与Uniswap Hooks相比,Maverick原创的可编程池上线时间会更早,且Gas费更低、更亦构建产品。

第三个产品是MAV代币的新激励分配模型——ve代币增长飞轮veFlywheel,希望帮助项目方根据其代币资金池运营情况,按需调整代币排放激励措施,引导流动性的分布。

目前,市场上的ve代币模型主要有两个问题:一是ve现在多为寡头和大户的游戏,一些项目通过积累大量ve代币来控制代币的排放权,这对新项目非常不友好;另一方面是,代币过度排放问题,通过ve进行代币的流动性激励排放,往往约在两年后就会对整个生态失去价值。 V2的veFlywheel通过匹配的方式引导激励,主要有两种匹配机制分配MAV代币:直接匹配(Direct Match)和投票匹配(Vote Match)。其中,直接匹配可以匹配约100%的MAV代币激励,这些激励可以给予特定资金池以及自定义排放时长;在直接匹配的基础上,可以再应用“投票匹配”功能进行激励增强,奖励增加到原来的2-3倍。 第四个创新产品是veFactory(也称ve代币铸造工厂),支持任何项目方一键创建、发行veToken。例如,Swell可以在Maverick平台直接将代币通过veFactory工厂一键部署为ve模型。 4、ChainCatcher:V2中引入的“可编程池及AI-DEX”工作机制是什么?能否用一些具体用例进行解释? Ada:可编程池支持资金池创建者将特定的交易逻辑部署在专门的合约中,且只有一个访问入口(Accessor)地址,只有拥有访问地址权限的人,才能进行改变流动池的交易逻辑、费用、添加或移动流动性操作等。 开发者可以在可编程池上设计各种各样的程序,也可以应用到多种场景中。

具体使用场景如: AI资金池也称AI DEX,主要是指开发者可将AI交易逻辑集成特定资金池中来进行交易流处理。 动态费用优化:开发者可以根据资金池的交易量、代币价格以及预言机数据灵活改变资金池的费率。 单边交易池LPing:支持创建单边定向的交易资金池。这在LST、LRT协议非常常见,项目方只接受原生资产到LST或者LRT的兑换。 KYC池:主要指有KYC需求的资金池,如RWA项目方、稳定币或者信用产品等,会提供相关KYC工具。 5、ChainCatcher:Maverick V2的创新功能是如何协同工作?有哪些具体的应用场景?能为用户和项目方带来哪些实际好处? Ada:对于项目方,如Swell有swETH和rswETH两种资产,可以在Maverick创建几种不同的资金池,比如通过可编程池创建一个动态费用调整池,帮助LRT资产rswETH价格能与ETH稳定挂钩,其次再应用veFlywheel机制增加资金池的流动性激励,还可以将自己的SWELL代币通过ve工厂部署为veSWELL,对于持有veSWELL的用户给予额外的激励排放,以加深流动池深度和粘性等。 对于用户来说,Maverick V2的UI页面进行了全新的调整和优化,用户不但可以在一个页面上看到所有的链上的资金池,对比及分析不同池子的收益情况,还可以一键操作进行跨链流动性布局。 另外,像Lido、Swell、EtherFi、Ethena等项目都将在Maverick布局流动池,到时用户可以实现一鱼多吃,获取多重收益。 6、ChainCatcher:针对目前DeFi市场上存在的流动性碎片化问题,Maverick V2是如何解决的? Ada:一方面,MAV代币是使用Layerzero的全链技术OFT开发的全链代币,如果使用veMAV激励政策,就可以把原生MAV跨链至任何一条链上,在多条链上部署激励排放; 另一方面,C端用户在Maverick一个页面上,就可筛选和管理多条链上的多个资金池收益,一键管理不同链的资产流动性。 Maverick更看重资金效率指标 7、ChainCatcher:自去年3月在以太坊主网推出后,Maverick上线已有1年多的时间。在这期间内,Maverick运营情况如何? Ada:对Maverick来说,衡量流动性平台的成功标准不仅仅是单纯的TVL,更看重流动性的资本效率,能否被积极使用。 目前很多DEX平台的TVL是静态的,并没有被使用、发挥任何资本效率。在发挥资本效率方面,Maverick一直都是遥遥领先的,成绩也已被市场验证认可。 如曾在TVL不到4千万美元的体量下,Maverick在以太坊上交易量超过Curve,全网排名第二;在zkSync上,Maverick的TVL虽然只有5000万美元,但交易量在整个链上排名第一,且多数时候链上50%以上的交易量都发生在该平台上;在Base链的交易量排名前三。 8、ChainCatcher:去年6月,Maverick以2亿美元估值完成900万美元战略融资。运营数据是否符预期?投资机构给予哪些扶持? Ada: Maverick的数据表现还是比较亮眼的。 在Maverick上线之前,DEX或AMM赛道的产品基本上是Uniswap及其Fork产品,Curve及其分叉产品。 如今,一条新Layer2在上线、引进AMM或DEX产品时,都会在Uniswap、Curve、Maverick中三选一,充分说明了真正的DeFi开发者和核心玩家对于Maverick产品的认可。 投资机构在Maverick团队扩张招聘及业务发展上提供了很多帮助。 9、ChainCatcher:Maverick团队规模有多大? Ada:Maverick产品顾问及律师团队共有20多人,核心开发人约10个,多数成员Base在美国,团队成员背景比较偏学术研究和技术研发,其中CTO在AI和网络安全方面成就非凡,有三十多个相关专利。 10、ChainCatcher:Maverick V2的推出会对DeFi流动性市场产生哪些积极影响?会给代币MAV带来哪些变化? Ada:首先我们期平台TVL上的增长,过去Maverick没有针对TVL增长做任何排放激励。 其次,希望对整个DeFi的流动性的认知增长产生可持续性的影响,让流动性能被更可持续和更高效地使用。 具体来说,就是代币项目方能够更精准的去布局流动性,而LP能得到更实在且更可持续的收益。 对于代币MAV,最主要的使用场景被开发了,如MAV可锁仓到veMAV,再用veMAV投票决定资金池的流动性激励排放分布。代币一旦有更多具体的使用场景,它的真正价值更有可能被发现。 DeFi是区块链行业发展的基石 11:ChainCatcher:有观点认为,现在的DeFi产品机制设计过于复杂且机制难于理解,对于用户很不友好。对此您怎么看? Ada:从整个DeFi市场的发展来看,如果想要呈现爆发式的增长,前提需要有一个完备的的基础设施,产品的技术创新也往往发生在这些基础设施上,这其实是一个正确的发展方向。 现在DeFi市场的产品也集中在基础设施的发展上,产品机制对用户有门槛,主要可能是DeFi产品发展过程中,对于C端用户的市场推广、教育还没有跟上。 目前,Maverick已经在产品方面做出尝试,比如用户操作页面的优化,更加简洁、易于上手;还与一些开发者合作,为不熟悉LP操作的小白用户开发了机器人Bot工具,帮助用户一键自动部署组合流动性等。 12、ChainCatcher:对于DeFi市场的未来发展趋势,您有何看法? Ada:在区块链的使用场景里面,DeFi是链上经济的基石产品,多样化的链上行为都需要依赖于DeFi基础设施提供的交易市场。 从长期来看,DeFi作为区块链的使用场景,已经被验证了市场的可行性,但DeFi不应该只与区块链上的使用场景去做对比,应该与整个金融市场横向对比。 现在DeFi对比传统金融来看,虽然整体流量还很小,但未来前景非常大。 很多传统金融从业者都认为,对于金融来说,DeFi的链上透明性和没有中间商的特性,可以解决传统金融的很多问题。 —- 编译者/作者:ChainCatcher 精选 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

对话 Maverick COO Ada :如何打造 DeFi 领域的一站式流动性操作系统?

2024-06-24 ChainCatcher 精选 来源:区块链网络

LOADING...

相关阅读:

- 上周加密市场共发生 19 起公开融资事件,累计融资约 1.195 亿美元 | 投融2024-06-24

- 这轮DeFi项目UNI和CRV等能否破前高?|疑问解答2024-06-21

- 融资精选|AI初创公司Mistral AI完成6.4亿美元融资;OKX领投去中心化数据2024-06-17

- AO金融生态蓄势待发?速览刚推出的DeFi、跨链桥和钱包2024-06-15

- 漫谈DeFi的发展史与未来2024-06-15