中心化杠杆收益和流动性聚合协议:Pacman

时间:2023-07-25 来源:区块链网络 作者:GO2MARS的WEB3研究

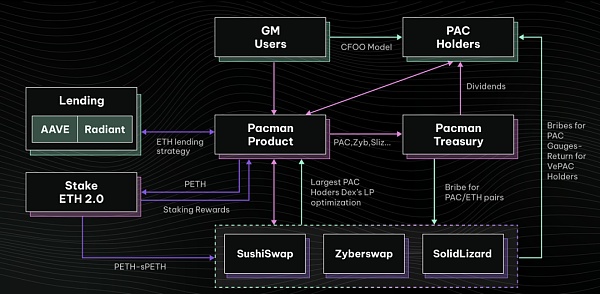

Pacman是一个去中心化的杠杆收益和流动性聚合协议,以社区为导向,在Arbitrum和zkSync上运行。因此,Pacman Finance是一个社区驱动的项目,代币持有者可以对协议提出的改变进行投票,以确保透明和公平。所有绩效费用将分配给持有系统治理权限的VePAC代币持有者。Pacman杠杆流动性挖矿由强大的激励系统CFOO(独特的vetokenomics系统、SushiSwap、UniSwap和Ve(3,3)无许可流动性市场提供的多流动性杠杆收益挖矿相结合的系统)来提供支持。

机制分析 Pacman 金融不是依赖于一个去中心化交易所的原则,而是提供多流动性杠杆流动性挖矿,结合多个流动性池并利用它们来最大化回报。Arbitrum上流行的DEX平台,如Uniswap,Sushiswap和ZyberSwap,都提供不同的流动性池,具有不同的回报和风险。Pacman Finance 将为每个交易量高的DEX在ETH-USDC对上开立杠杆头寸,以确保流动性池有足够的需求(首先添加WETH_USDC的原因是该货币对通常占据到大多数DEX流动性的50%)。确定新的DEX和货币对的决策过程目前比较复杂。不过在未来,社区将参与治理过程,包括投票支持或反对veToken持有者提交的提案。 由于Arbitrum上的大多数去中心化交易所使用的治理模型不同,Pacman Finance将被用作中间件层,为普通用户提供去中心化的流动性挖矿服务。优点是: LP的费用份额会动态调整,以达到最佳流动性水平 协议能够贿赂veP持有人,以廉价地获得永久流动性

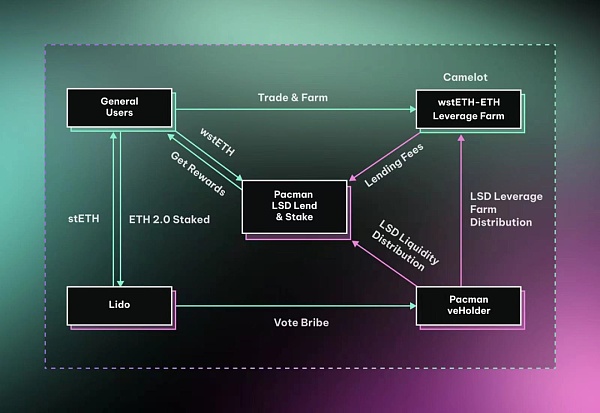

LSD金融 Pacman致力于在Layer2上为LSD流动性抵押代币构建一个无需许可的DeFi产品。

Pacman允许通过Arbitrum桥或LayerZero的桥将资产从Layer 1转移到Layer 2。Layer 2的低交易费用和高速网络性能将有助于Pacman更高效地构建基于LSD(流动性抵押衍生品)抵押资产的去中心化金融产品。 目标 开发一个能够满足LSD持有者以及其他LSD相关协议需求的平台 LSD持有者 低风险的高收益 降低质押和使用LSD资产的成本 通过保留其资产的流动性来获得DeFi收益率敞口 其他LSD相关协议 为LSD资产提供更深层次的流动性 为LSD资产提供可组合的DeFi生态系统

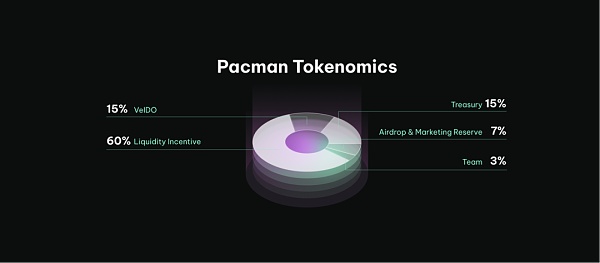

Pacman通过使用股份-投票-贿赂-杠杆-挖矿流程,开发了一个全面的LSD质押+杠杆交易+贿赂系统。LSD质押用户可以在生态系统中获得利息收入和代币质押奖励,以及从其他LSD项目收受贿赂。 模型的收入来自贷款利息、协议对oPAC的补贴、其他LSD协议的贿赂以及LSD国库。 借贷利息:当LSD资产被添加到借贷模块时,质押-LSD-ETH+ETH杠杆交易对将被添加到杠杆中。质押LSD和ETH的用户可以获得杠杆交易对借贷产生的交易费用。 协议对oPAC的补贴:在项目的早期阶段,Pacman将向Stake模块中的所有用户提供补贴,以增加协议的流动性深度。同时持有vePAC的用户可以获得更多的协议收入。 其他LSD协议的贿赂:随着市场上出现越来越多的LSD相关协议,他们需要LSD/ETH流动性。Pacman协议可以有效地帮助他们提高初始流动性。每个协议都可以在贿赂中为单个质押矿池添加额外补贴。 LSD国库:Pacman旨在投资者提供可持续的、长期的 LSD 资产回报,同时提高借贷模块的资产利用率。除了确保稳定的贷款利率和资产安全外,Pacman还将推出期限为7天、14天和30天的锁定产品,以进一步优化资产利用率。 C&FOO(可控和可替代所有权优化) PAC是Pacman的原生激励代币,用于激励Pacman杠杆流动性挖矿的流动性提供者。Pacman通过使用VePAC(投票权代币)和oPAC(期权代币)构建了一个基于 Curve 和 FOO(可替代所有权优化)的 ve-tokenomics 系统,以减少农场和转储场景的频率并提供长期流动性。 Pacman Finance基于FOO模型的进行改进。它引入 Ve(3,3)治理模型成为 C&FOO(可控和可替代所有权优化),消除了用户加入治理的障碍,提高了协议的可靠性。 C&FOO创新之处: 改进vePAC模型,使其具有可信治理、合理的解锁机制和原生标记化 C&FOO保留基于PAC代币和oPAC代币的交换协议,导入可变执行价格的公式,并根据当前市场状况确定贴现率 为Ve-Token提供折扣IDO投资利率。 Pacman独特的代币经济学优势: 提供VeToken是一种创新的方式,可以在VeIDO期间为早期支持者提供公平的奖励。 oPAC代币解除了代币持有者之间的强制关系。 Tokenomics

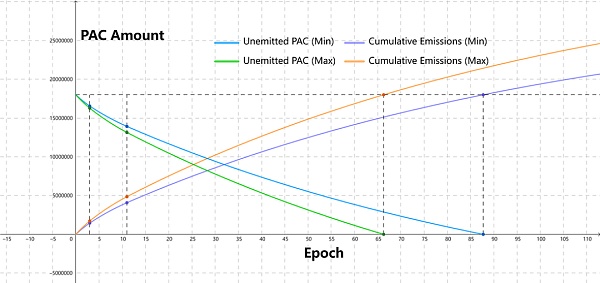

veIDO :为VeIDO保留的代币。代币的解锁部分将在 IDO 后立即循环,锁定部分将被锁定在 VePAC 中。 团队:当协议启动时,团队的所有股份将在vePAC中锁定2年 。 国库:国库将持有PAC/USDC和PAC/ETH的LP代币。它的资金来自VeIDO、协议交易费用和期权代币的折扣费用。 流动性激励:预留用于流动性挖矿。 空投/营销:3%的代币将分多轮空投给早期用户和早期流动性提供者。此外,4%的代币将作为对活动、营销、协作和其他贡献者的奖励。 veIDO 与普通的IDO方法不同,Pacman Finance采用了一种新的锁仓模型,用于投票锁仓代币的销售,防止抛售并促进长期投资。在vePAC销售期间,用户可以选择他们想要锁定代币的持续时间。另外,Pacman Finance销售的是$vePAC代币,而不仅仅是$PAC代币,这使得用户可以控制他们的锁仓期限。 vePAC vePAC是投票托管PAC,用于投票治理提案和衡量权重。vePAC是一种基于 ERC-721 标准的NFT,但它是不可转让的。vePAC 是通过锁定PAC代币获得的。用户锁定的时间越长,那么获得的vePAC就会越多,并且vePAC平衡会随着时间的推移而衰减。 xPAC xPAC是2年锁定vePAC的代币化版本,也是标准的 ERC-20 代币。用户可以以2:1的汇率在一年内在锁定vePAC和 xPAC之间自由转换。另外xPAC必须转换为vePAC才能开始获得协议收入。 oPAC oPAC是PAC的看涨期权代币 ,允许持有人以低于市场价格的价格购买PAC。不过与常规代币不同,oPAC不会过期。 排放时间表

代币排放将分为三个阶段,每个阶段的排放减少量不同。3000万PAC将在超过120个时期内分发,按照10% ~ 1%的指数衰减率分配。 Roadmap 进行中 审查并为用户提供更安全的底层流动性交换方案。 优化杠杆收益挖矿策略,并提供自动或半自动收入策略。 在每个排放时期引入奖励投票系统,从而培养更加积极参与的社区。 2023年第二季度 完成基础产品开发 进行项目官方推广,并扩大原生Arbitrum的DEX项目网络。 推广并完成VeIDO 2023年第三季度 推出自动杠杆策略产品和集成更多Arbitrum项目 推出半自动资金策略 推出UniSwap V3杠杆策略产品 集成更多Arbitrum项目并参与项目治理 2023年第四季度 推出Arbitrum以太坊流动性汇聚器 优化杠杆借贷模式,增加借贷方资金利用率 基于财务收入资金,提供以ETH作为抵押物的无息贷款,并推出PUSD稳定币 提供ETH LSD权益重新质押服务 2024年第一季度 进行基于AI策略的投资和多链实施 完成多链扩展 设立附属机构和推出项目大使计划 推出AI策略产品 Summary Pacman是第一个基于Arbitrum和zkSync的去中心化的杠杆收益和流动性聚合协议,通过与ETH配对,Pacman利用ETH的流动性来集中资金,并显著提高流动性提供者的资本效率,同时也减轻了清算风险。另外,Pacman利用Curve和FOO协议开发了一个基于vePAC和oPAC的经济系统,可以减少挖矿和倾销行为的负面影响。用户可以通过Pacman将ETH作为抵押品获得无息贷款,从而提高ETH资金在借贷方面的利用率。 查看更多 |

玩币族移动版

玩币族移动版