一文详解Vertex的市场优势

时间:2024-08-22 来源:区块链网络 作者:金色精选

作者:hyphin, Thor Hartvigsen 来源:onchaintimes 翻译:善欧巴,区块链网络 建立交易场所是一项利润丰厚的事业,吸引了大量资金雄厚、知识渊博的机会主义者,因此竞争异常激烈,交易所运营商为争夺市场份额而拼命争夺。成为交易量中流砥柱的可能性很小,但如果取得相对成功,那么红利将远远超过从事此类业务活动所需的巨大努力和资源。 介绍 我们反复见证了交易所为了保持领先而采取的种种努力。幕后交易和道德或伦理上存在问题的商业行为是许多中心化实体的标准工具。令人担忧的缺乏透明度导致许多不法行为被忽视或被掩盖。再加上托管问题(源于频繁且公然滥用客户托管资金),交易员们在意识到监管干预和社交媒体抵制似乎不是变革的低效催化剂后,开始慢慢涉足链上。

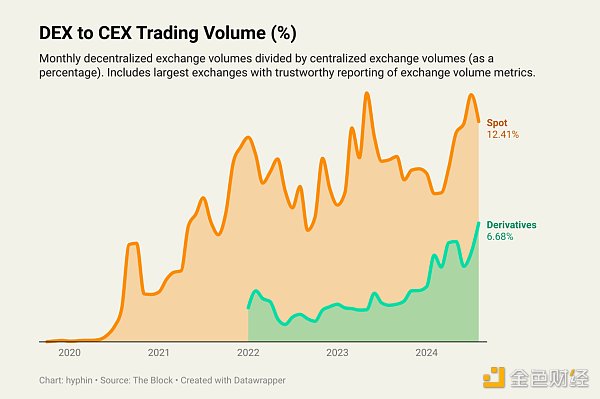

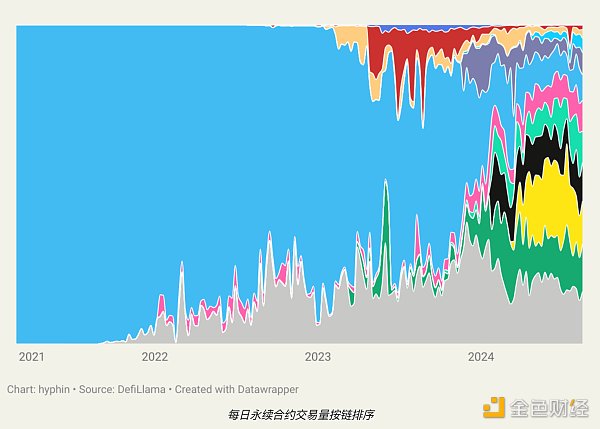

近年来,随着采用率的提高、基础设施可扩展性的进步和高效的协议建模,去中心化交易所的使用指标和交易量大幅增加。尽管它们提供了更高的可见性、对奇异资产的访问、降低的交易对手风险以及无需身份识别等优势,但它们仍然面临着一系列独特的挑战,特别是在用户体验和流动性等领域。由于大多数协议在功能方面几乎没有区别,即使是最微小的技术优势也会更加明显,因此先天缺陷的解决方案通常决定了 DEX 的相关性。Vertex已成为这方面的一个有力例证,我们将重点关注它如何成功克服这些障碍,在市场上站稳脚跟。 强大的 Vertex Vertex 拥有全面的产品套件,为交易者提供一站式服务,让他们可以一站式地在 Arbitrum、Mantle、Blast (Blitz) 以及最近的 Sei 上进行现货和永久期货交易以及货币市场交易。该协议主要专注于衍生品,占该行业众多连锁店中享有盛誉的前 10 名的年总交易量的约 8%。 其核心是一种巧妙的混合交易模式,将中央限价订单簿(CLOB)与自动做市商(AMM)融合,旨在提供闪电般的执行时间和最佳流动性,可与专业人士和机构使用的传统平台相媲美。 为了理解这一实现方式的真正工作原理,让我们分解它的关键组成部分,并绘制出对功效有贡献的微妙复杂之处,因为它们在即将到来的部分中发挥着关键作用。 显然,该技术堆栈是行业级的,并且可验证,但最终大规模使用是由与 Web 应用程序交互的交易者而不是软件开发工具包驱动的。无论是否肤浅,大多数用户通常很少关心产品的基础,而是根据他们所看到的内容和感觉采取行动。一个有凝聚力的界面的重要性不容小觑。美观、易用性,甚至是微小的生活质量功能都很重要,因为合适的前端的目的应该是抽象出所有复杂的逻辑。考虑到这些因素,Vertex 通过引入通用交叉保证金账户,在用户体验方面投入了大量心思,其中用户的整个投资组合作为抵押品,抵消了多个头寸的保证金要求。与将风险限制在单个头寸保证金的隔离保证金不同,交叉保证金允许将负债分摊到单个地址,从而降低清算风险并降低保证金要求。该平台还可实现风险管理自动化,优化资本效率,并提供无缝界面来管理头寸。这种设置让交易者受益匪浅,因为它无需在账户之间切换,并支持更高效的交易策略(如基础交易)。 除了交易之外,还有各种收益选择。质押原生代币以赚取协议产生的部分交易费,为资金池提供流动性,利用货币市场供应/借入资产或存入生态系统保险库。后者是新增功能,具有来自 Skate Finance 和即将推出的 Elixir 等关联项目的自动化策略。 边缘 流动性碎片化对区块链经济构成了严重问题,随着新层级成群结队地进入市场,其影响也日益明显,而且这些新层级往往伴随着令人无法抗拒的激励计划。鉴于这个行业的忠诚度得不到回报,大量资本涌入桥梁,进一步加剧了稀释。这实际上迫使建设者在众多链上部署以拓宽其潜在市场。因此,在交易场所的背景下,每日交易量分散,没有一个网络可以作为主导发起者。

虽然以太坊 (L1) 曾经是永续合约的主要枢纽,但现在已被大量更适合这些 dApp 的高级 rollup 和 layer-1 所取代。建立同步存在对于可见性来说是理想的,但它是以效率较低的单个市场为代价的,这些市场容易受到波动性和滑点增加的影响。 为了解决这个问题,Vertex 采取了将所有独立实例之间的流动性交织在一起的方法,而不是将其整合到单个环境中(例如自定义应用链)。这是通过 Edge 实现的,Edge 是一种尖端的同步订单簿流动性产品,旨在统一多个网络之间的跨链流动性,从而无需外部第三方桥接。它通过将来自不同链的流动性聚合到由排序器管理的单个统一订单簿中来增强现有的交易引擎。这种新颖的机制允许在多个区块链部署之间进行高效的订单匹配和结算,而不会分散流动性或可能放弃生态系统奖励。

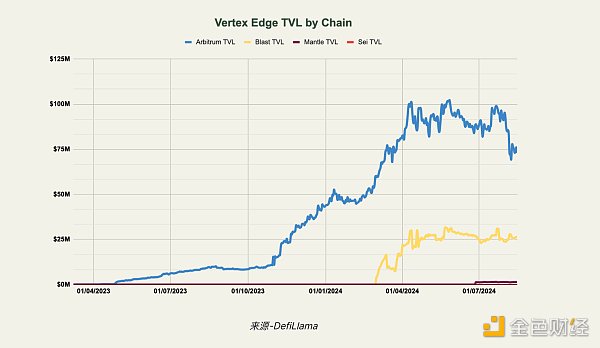

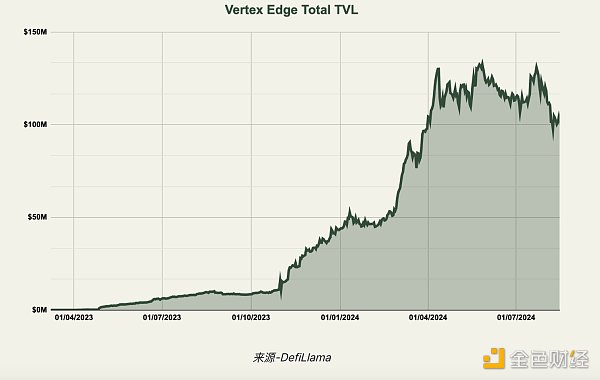

Edge 充当虚拟做市商,支持跨各种链进行交易,同时保持其宣传的低延迟和高性能。通过同步流动性,它可以优化市场深度、减少滑点并提供无缝的交易体验,支持现货、永续和货币市场。提高区块空间需求、改善链上流动性并降低运营商的开发成本,共同使整合对用户和底层基础层都产生了净利。 牵吸引力 1. 流动性 Edge 在四条不同的链上采用两种不同的协议。具体来说,Blast 上的 Blitz 和 Arbitrum、Mantle 和 Sei 上的 Vertex。在这四个网络中,Edge 已积累了超过 1 亿美元的总锁定价值,其中 75% 以上位于 Arbitrum 上。通过 Sei 和 Mantle 的最新整合,Edge 正在为各种生态系统提供深度永久流动性。

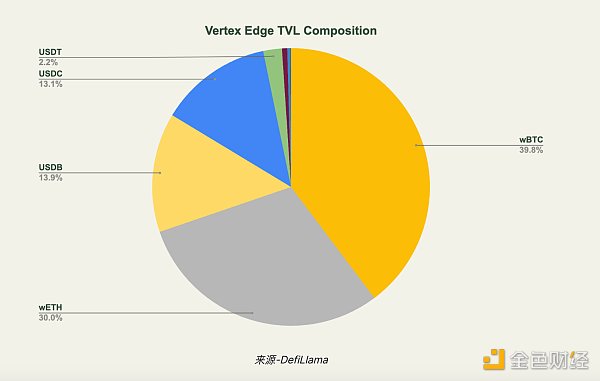

存入 Vertex 的流动性不仅仅是用于永续交易的闲置抵押品。具体来说,资产可以添加到 AMM 流动性池中,其中的流动性仍可用作永续期货交易的可用保证金。存入的保证金还可以通过 Vertex 的内部借贷市场借入。如下面的饼图所示,存入 Edge 协议(Vertex 和 Blitz)的大多数资产是 wBTC、wETH 和稳定币、USDC、USDB 和 USDT。

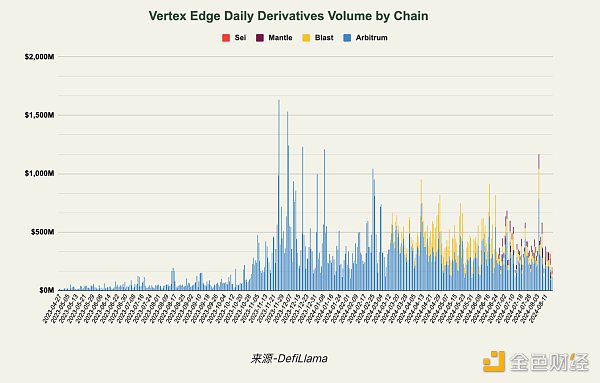

自去年以来,Edge 市场已促成了四条链上超过 1300 亿美元的交易量。用户可以跨保证金交易 50 多种不同的货币对,BTC 和 ETH 的杠杆率最高可达 20 倍,山寨币的杠杆率最高可达 10 倍。仅过去一周,Vertex Edge 的交易量就超过 20 亿美元,是整个加密货币领域最大的链上永续期货平台之一。

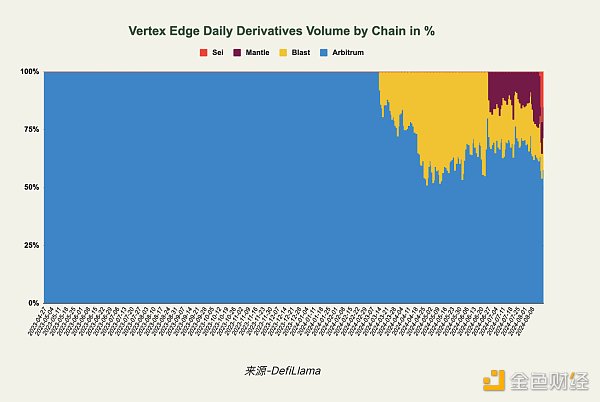

虽然历史交易量的 80% 以上是在 Arbitrum 上产生的,但今天的大量交易量是由 Blast、Mantle 和 Sei 交易者产生的。截至 2024 年 8 月 19 日的今日交易量构成: Arbitrum: 58% Blast: 14% Mantle: 13% Sei: 15%

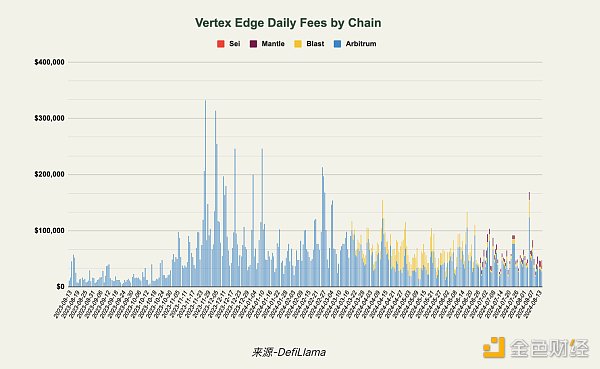

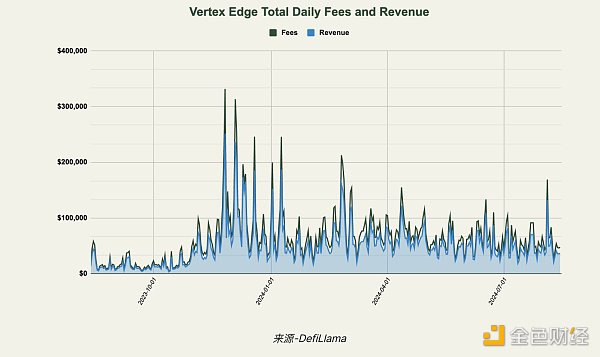

随着 Sei 的推出,高性能并行化 EVM 链上的交易者可以获得统一的订单簿流动性。此外,Sei 还向 Sei 区块链上的 Vertex 交易者分配了总计 510 万 SEI(未来六周内每周 85 万 SEI)。 3. 费用与收入 与其他链上交易所一样,Vertex 会向平台上的交易者收取费用。与其他 DEX 相比,在 Vertex 上交易的成本极低,更类似于在中心化场所交易。在所有 Vertex Edge 市场(挂单者)下限价订单是免费的,而市场订单(接受者)则收取 2 个基点(0.02%)的费用。Vertex 收取的费用流向不同的协议参与者。首先,费用用于支付做市商(挂单返利),以激励订单簿和 AMM 以及货币市场上的贷方的深度流动性。未支付给流动性提供者的费用被指定为协议收入,并直接用于保险基金、VRTX 质押者并用于运营费用。

Vertex 产生的收入中,每周最多有 50% 分配给 VRTX 质押者。通过延长 VRTX 质押时间,用户获得的质押奖励最多可增加 2.5 倍(连续质押 6 个月)。目前 VRTX 质押者的平均奖励为年化 33%。每周分配给质押者的具体收入金额可在Vertex X 账户中找到。 最后,一部分 VRTX 被发行以激励交易者,包括做市商和接受者。总共 44% 的 VRTX 供应量被用作交易奖励。 结论 Vertex 利用将高速执行与强大的流动性管理相结合的混合模式,在竞争激烈的去中心化交易所领域占据了强势地位,同时还解决了用户体验和跨链流动性的关键挑战。通过集成 Edge 等创新功能并提供无缝的交易界面,该平台不仅提高了交易效率,还提供了更安全、更用户友好的环境。这种方法使 Vertex 占据了相当大的市场份额,并成为 DeFi 领域的领先平台,证明了技术创新和以用户为中心的设计对于取得成功的重要性。 查看更多 |

玩币族移动版

玩币族移动版