以太坊 VC 的“EBOLA”困境:当投资逻辑被代币包袱感染

时间:2024-08-28 来源:区块链网络 作者:techflow深潮

停止听取 VC 的强制基础设施叙事,是时候让流动基金蓬勃发展了。 作者:Yash Agarwal 编译:深潮TechFlow 以太坊风险投资者面临 EBOLA 埃博拉——以太坊逻辑缺失(Ethereum Bags Over Logic Affliction)。 (深潮注:这里的 EBOLA 在英语上双关,表面上指感染了埃博拉病毒,实际上描述了一种投资者因为持有大量以太坊相关资产(bags),而忽视或压制了理性的逻辑思考的状态。) 我将解释这种高度传染性病症的起源,以及你可以如何接种疫苗来抵御它。

两周前,_choppingblock、hosseeb 和 dragonfly_xyz 的 tomhschmidt 在以太坊与 Solana 的讨论中提出了一系列论点。 大致上是,Solana 具有: → 不完整的风险投资生态系统 → 资本量低于以太坊 → Memecoin 链 → 在以太坊上启动就像在美国“创业”,而且 EV+ 更多

我们将回顾这些论点并: — 突出大型基金的结构性问题 — 这如何推动他们向基础设施投资倾斜 — 更糟糕的是,这如何将创始人淹没在错误的建议中。 最后,我们将分享如何避免感染埃博拉的战术建议。 第一章:以太坊风险投资者感染了高度传染性的埃博拉(EBOLA) 正如 calilyliu 所说,埃博拉(EVM 对逻辑的偏执症)是一种影响以太坊风险投资者的疾病——这是一个结构性问题,尤其对于大型“一级”风险投资者而言。 以 dragonfly_xyz(筹集了 6.5 亿美元)为例,他们可能向 LP 提出了一个以基础设施为主的论点。 大型基金在结构上被激励在——例如,2-3 年内——部署他们的资本,愿意资助更大轮次→赋予更高的估值。 如果他们不资助更大轮次,就无法部署资本,只能将其退还给 LP。

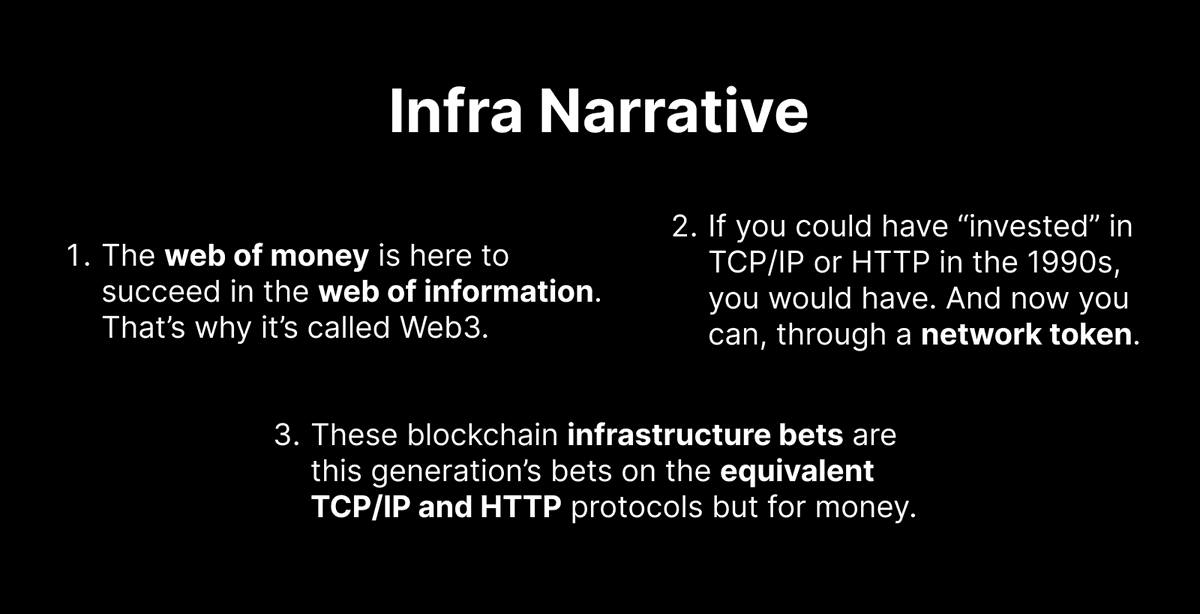

鉴于基础设施项目(如 Rollups/互操作性/再质押)可以迅速达到超过 10 亿美元的 FDV,考虑到 2021-2022 年数十亿美元的基础设施退出——投资基础设施项目是 EV+。 但是,这是一种他们自己创造的叙述,由硅谷的资本和合法性引擎加速。

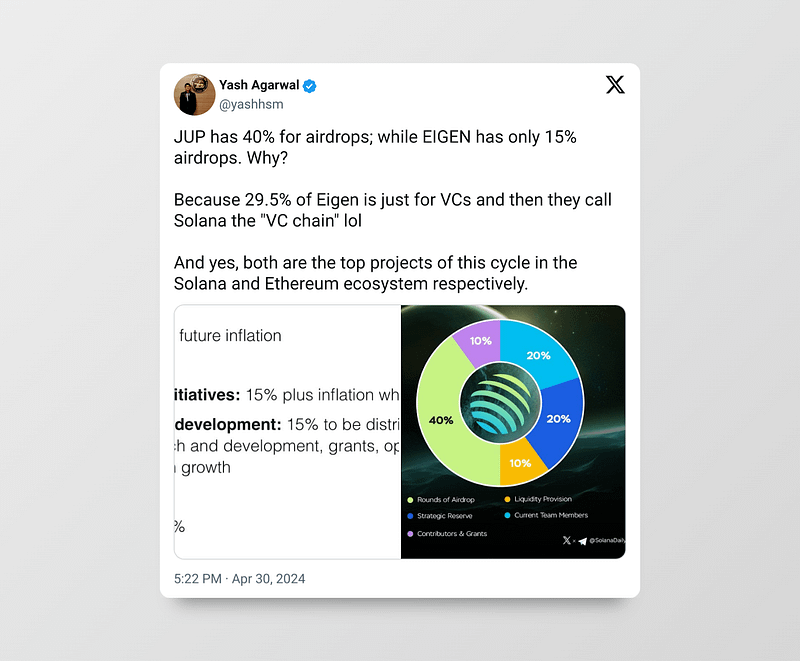

这个叙述相当有说服力,但问题是:当我们考虑下一个 EVM 基础设施堆栈时,我们是否偏离了全球货币 TCP/IP 的最初愿景?还是这种理由是由大型加密基金(如 Paradigm、Polychain、a16z crypto)的基金经济驱动的? 第二章:埃博拉让创始人和 LP 感到不适 由于基础设施品牌推动高估值;许多主要 EVM 应用宣布或推出 L2 以获得这些高估值。 EVM 基础设施追逐如此疯狂,以至于即使是顶尖消费创始人,如 pudgypenguins 的创始人,也感到有必要推出 L2。 对于低流通、高 FDV 项目的批评是合理的;那么对于低影响、高 FDV 项目呢? 以 EigenLayer 为例——这是以太坊上的一个单一项目,筹集了 1.71 亿美元,但仍远未产生任何显著影响,更不用说产生收入。它将使一些风险投资者和内部人士(持有 55% 代币)变得富有。

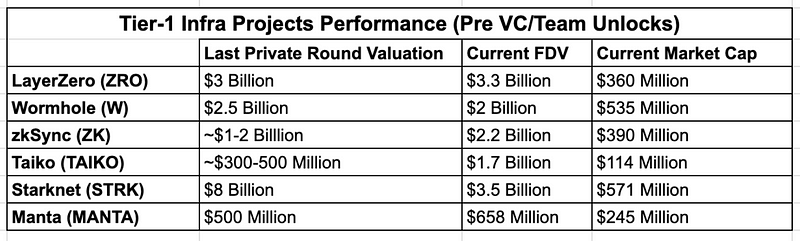

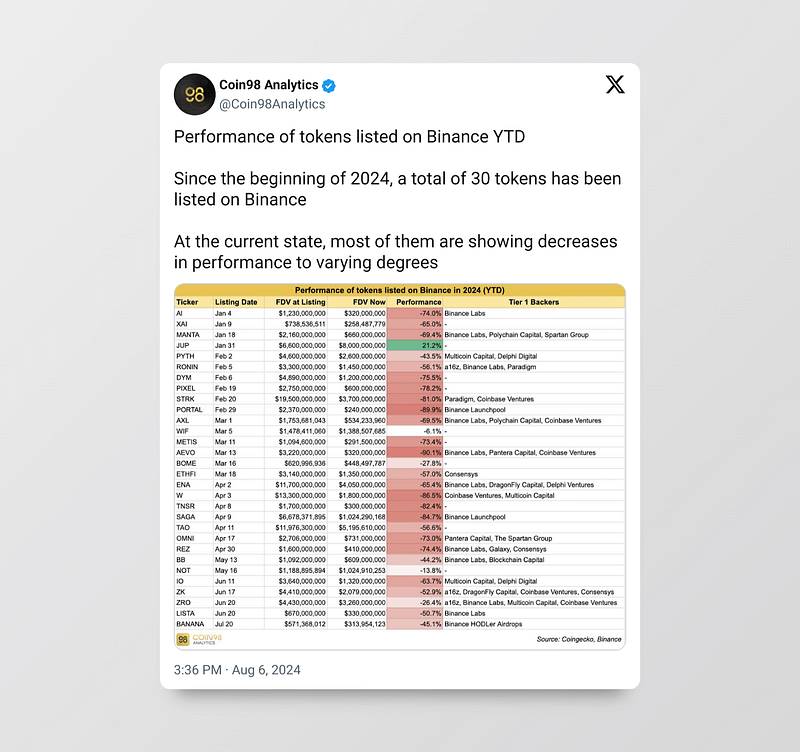

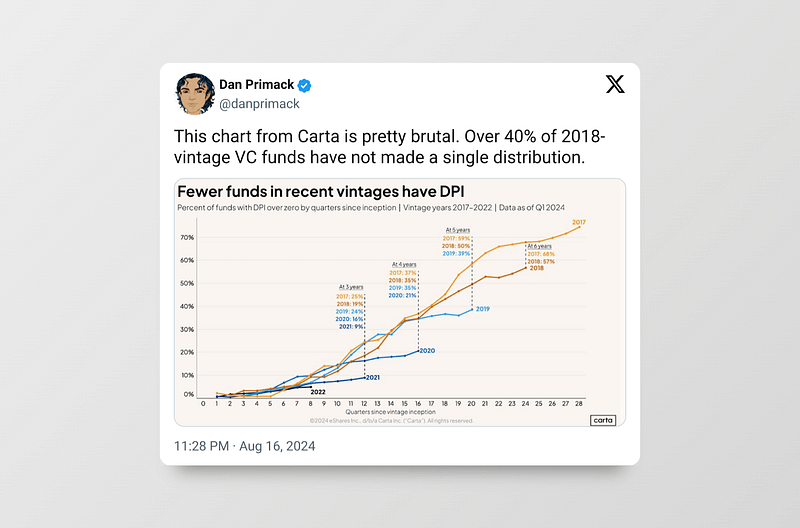

基础设施泡沫已经开始破裂,许多一级基础设施项目在这一周期推出的代币已经低于他们的私募轮估值。 随着主要解锁在 6-12 个月内,风险投资者将面临亏损,最终只会是一场谁先卖出的竞赛。

普通市场出现新一波反风险投资情绪是有原因的;这种感觉是: 更多的风险投资资金 = 更多高 FDV、低流通的基础设施。

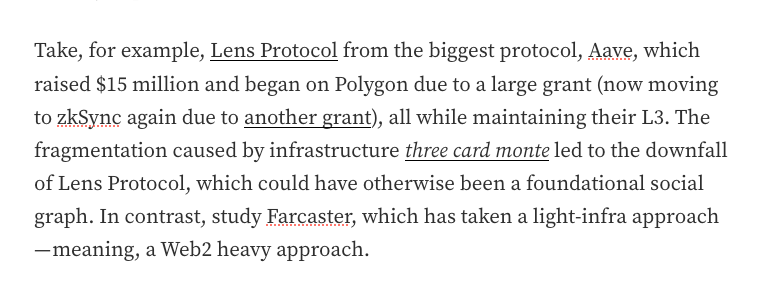

第三章:糟糕的风险投资建议的墓地 在风险投资者的推动下,埃博拉也感染了有前途的应用和协议。从社交/消费应用到高频 DeFi,许多在以太坊上构建,尽管由于类似调制解调器的性能和无法承受的燃气费用而不可行——导致一系列在概念上有前景但无法超越“概念验证”阶段的应用的墓地。 LensProtocol 是糟糕基础设施建议的最佳例子之一。 StoryProtocol 的由 a16zcrypto 领投的 1.4 亿美元融资,旨在“为知识产权提供区块链”,显示出一级风险投资者仍在加倍押注基础设施叙述——唯一的演变是:从“基础设施”到“应用特定基础设施”。

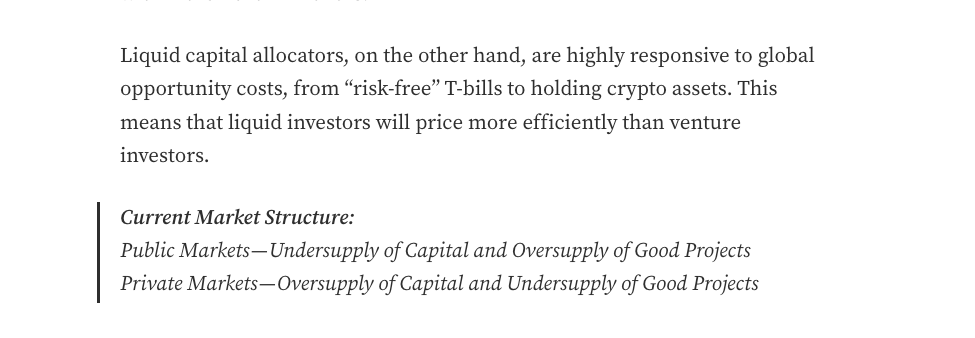

第四章:结构性破裂的风险市场 当前的风险市场在私人市场和公共市场之间没有有效配置资本。 加密风险投资管理着数十亿美元的资产,基本上需要在接下来的 24 个月内部署到特定的任务中:从私人种子轮到 A 轮项目。

公共市场资本供应不足导致价格发现不良,例如,2024 年前 6 个月推出的所有代币的总 FDV 约为 1000 亿美元,这仅是排名前 10 到前 100 的所有代币总市值的一半。

私人风险市场已经在萎缩。即使 Haseeb 也承认这一点——这些基金的规模都小于他们之前的基金,原因显而易见。如果他们能够,Paradigm 将会筹集到 100% 的之前基金的规模。

结构性破裂的风险市场不仅仅是加密问题。 加密市场显然需要更多的流动资金作为公共市场的结构性买家,这将有助于解决这些破裂的风险市场中的问题。

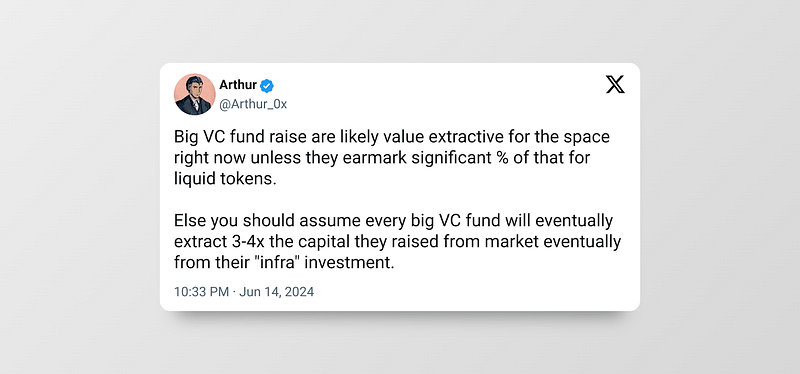

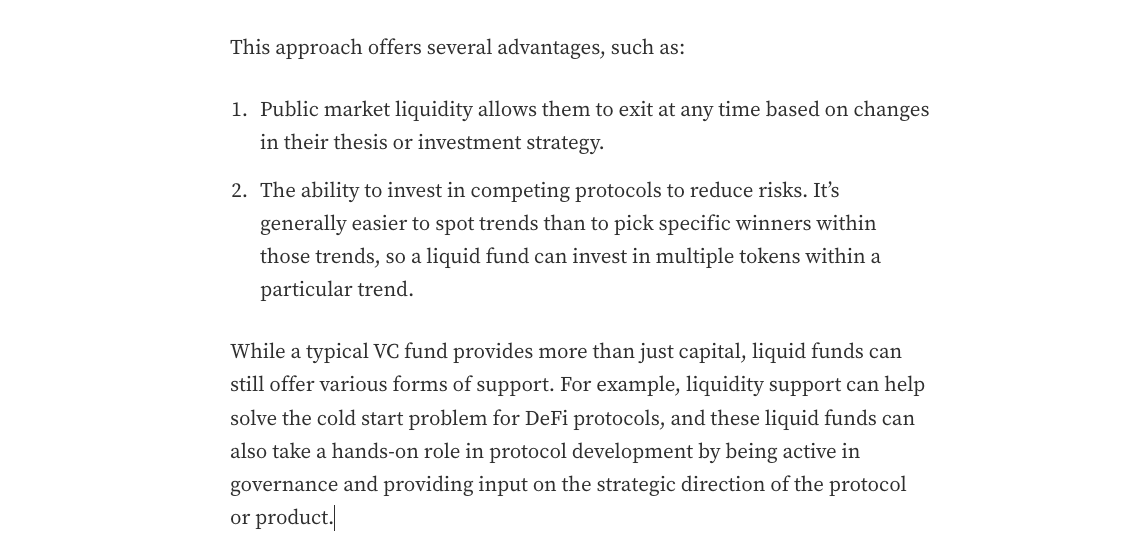

第五章:接种疫苗以抵御埃博拉 够了,咱们来讨论潜在的解决方案以及作为一个行业需要做什么,既为了创始人也为了投资者。 对于投资者——倾向于流动策略,通过拥抱公共市场来扩大规模,而不是与之对抗。 正如 Arthur_0x 指出,一个有效的流动加密市场需要活跃的基本面投资者的存在——流动加密基金有广阔的发展空间。 19/ Multicoin 的 TusharJain_ 和 KyleSamani 在 7 年前很好地总结了这一点,他们建议流动基金可以实现两全其美——风险投资经济(投资于年轻代币以获取超额回报)与公共市场流动性相结合。

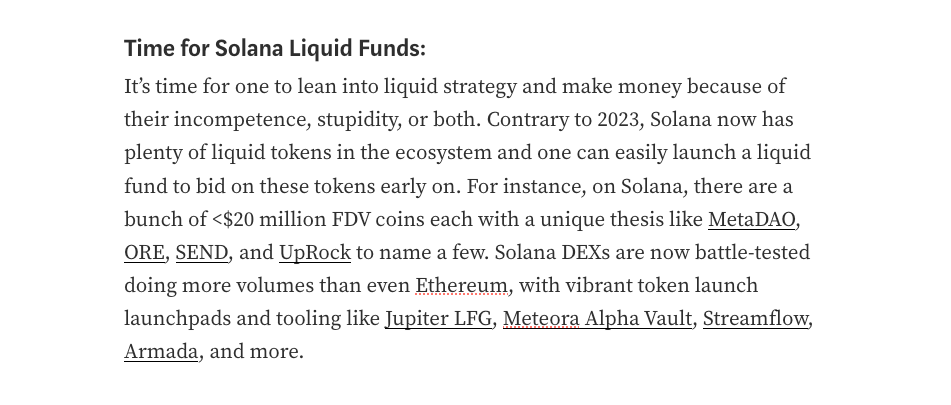

20/ 与以太坊相反,Solana 在 2023-24 年的融资平均规模相当小,除了 DePIN;几乎所有第一轮融资都在 500 万美元以下。 除了 ColosseumOrg 之外,主要投资者还包括 _Frictionless_、6thManVentures、goasymmetric、BigBrainVC。 随着 Solana 上流动市场的发展,流动基金可以成为个人和小型机构的逆向投资。 大型机构应开始瞄准越来越大的流动基金。

对于创始人——选择一个启动成本低的生态系统,直到找到产品市场适配(PMF)。 正如 naval 所说,保持小规模,直到弄清楚什么有效。

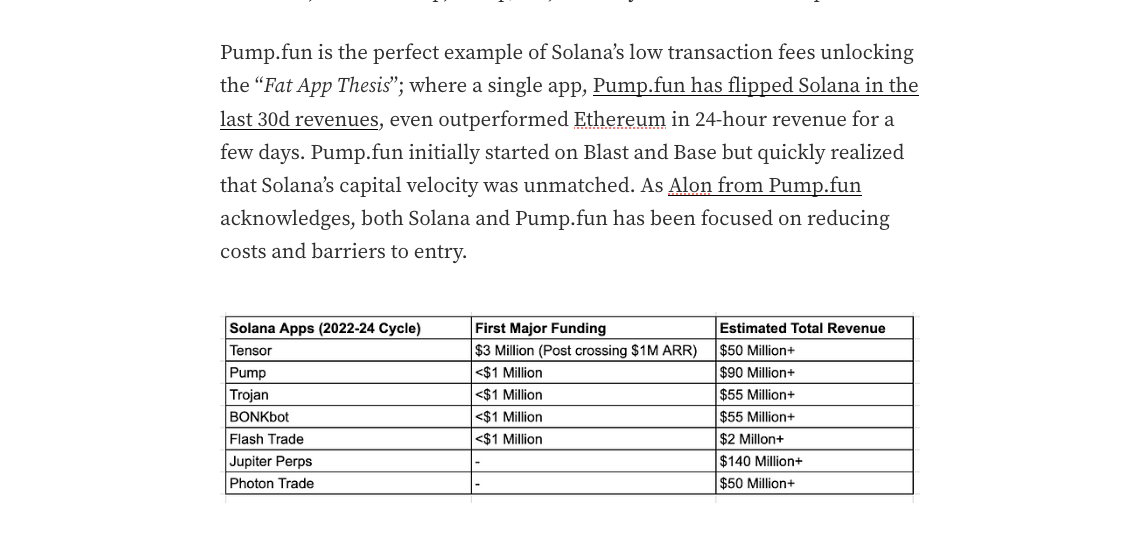

相较于以太坊,Solana 的启动成本较低。 正如 tarunchitra 所指出的;在 EVM 上,为了实现足够的新颖性并确保良好的估值,通常需要大量的基础设施开发,这本质上是资源密集型的(例如,整个应用程序变成 Rollapp 热潮)。 应用程序通常不需要足够高的资金来启动;Uniswap、pumpdotfun 和 Polymarket 为例。 Solana 是“创业”的最佳地方,原因如下: → 社区/生态系统支持 → 可扩展的基础设施 → 快速交付的精神

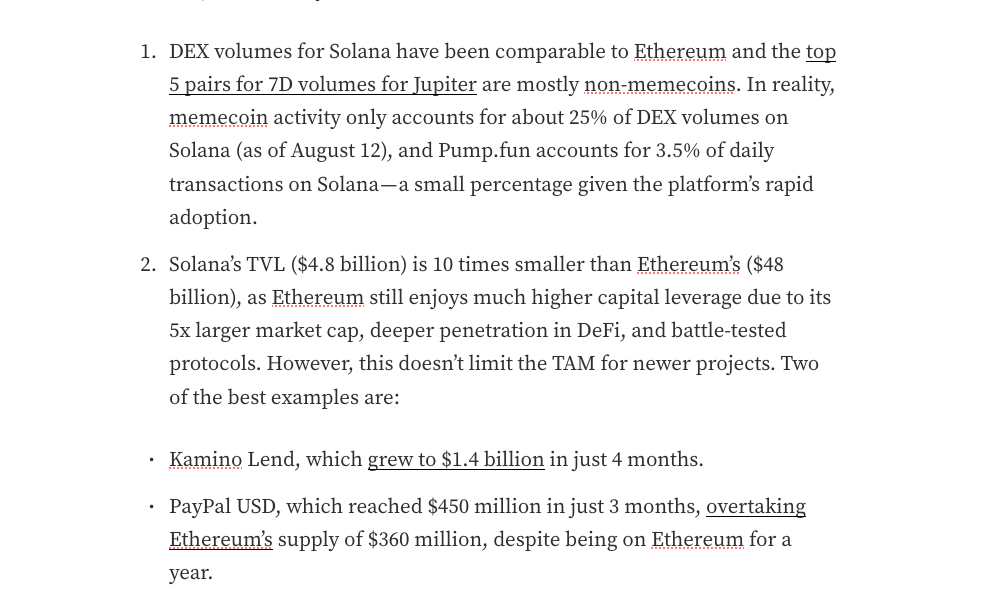

Solana 不仅仅是 Memecoins 许多人可能会说,Solana 上的 DeFi 已经死了,Solana 的蓝筹股表现不佳,如 Orca 和 Solend/Save,但统计数据却表明了相反的情况:

虽然有人可能会争辩 Solana DeFi 代币的价格大幅下跌,但以太坊的 DeFi 蓝筹股同样如此,这突显了治理代币在价值积累方面的结构性问题。

最后章节:对应用创始人的建议 基金越大,你就越不应该听他们的建议。 追逐一级风险投资者和高估值,尤其是在你尚未找到 PMF 的情况下,会导致估值负担和启动时的发现困难,使围绕项目建立真正的分散社区变得更加困难。

融资——小规模融资。更多面向社区。 通过平台如 echodotxyz 从天使投资团体筹集资金——寻求相关创始人/KOL 或选择 alliancedao 或 ColosseumOrg 等加速器。 这被低估了:你用估值换取分发,从而在强势中启动。 利用 superteam 进行非常早期的阶段;这是一种捷径。 面向消费者——接受投机。吸引注意力。 当风险投资者看到这里的数十亿美元退出时,他们很可能会遵循相同的基础设施操作手册来处理消费应用。我们已经看到许多年收入 1 亿美元的应用(例如 pumpdotfun)。 简而言之; 停止听取风险投资者的强制基础设施叙事。 是时候让流动基金蓬勃发展了。 为消费者构建。接受投机。追逐收入。 Solana 是由于低启动成本而实验的最佳场所。 |

玩币族移动版

玩币族移动版