ENA暴跌超80%,算法稳定币再陷死亡螺旋?

时间:2024-09-04 来源:区块链网络 作者:区块律动BlockBeat

原文标题:《ENA 代币暴跌超 80%,算法稳定币将陷入死亡螺旋?》 原文作者:Alvis,MarsBit 编者语:今天是 9 月 4 日,距离 2017 年 9 月 4 日中国官方叫停 ICO 已经过去了整整 7 年。而今日加密市场又迎来了新一轮的下跌,比特币一度跌破 56000 美元。本篇文章的主角 ENA 也继昨日后再次创下历史新低,险些跌破 0.2 美元,截至发稿时暂报 0.218 美元。昨日,Ethena Labs 官方发文表示,第二季空投活动结束,已开启第三季空投。具体参阅:《Ethena 第三季空投活动开启,详解新增 sENA 代币玩法》。天量的未解锁代币,也给 ENA 未来的走势增添了更多利空因素。从辉煌到深陷危机,ENA 到底发生了什么?算法稳定币的螺旋下跌是不可避免的吗?关于这些问题,或许本文可以带给你一些思考。BlockBeats 转载全文如下: 在加密货币的世界里,算法稳定币一直是投资者和开发者心中的白月光,它代表着一种理想状态,即使在最不确定的市场环境中,也能保持稳定的价值。 Ethena 在去年和今年先后完成了 2050 万美元的融资,吸引了包括 Binance、OKX、Dragonfly 等一众重量级机构的关注,VC 不仅看好这个领域,更是积极参与其中,共同推动这一创新金融工具的发展。在刚上线时,Ethena 的发行机制也保证了公平性,即使是大户,也只能通过线性解锁来逐步获得他们的份额。 Ethena 构建了一种衍生品基础设施来实现「Delta 中性」,从而获得稳定收益。此外,它还提供了高达 35% 的年化收益率,两者结合为投资者提供了强大的存储动力。 在营销方面,Ethena 得到了像 @CryptoHayes 等本轮牛市中最有影响力的一批 KOL 的支持,以及众多风险投资公司的背书。者带来了巨大的曝光度和信任度。 世事无常,如梦幻泡影

就在 Ethena 这个坊间号称 Luna2.0 的算法稳定币项目不可一世、如日中天的时候,危机却悄然降临。 Ethena 第二季空投活动在今天将正式结束,而根据 CoinGecko 数据,ENA 今日跌破 0.22 美元,最低跌至 0.2186 美元,续创历史新低。截止发稿,ENA 报 0.2318 美元,较历史高点 1.52 美元已跌去 84%。 我们不禁感叹,Ethena 到底发生了什么? TVL

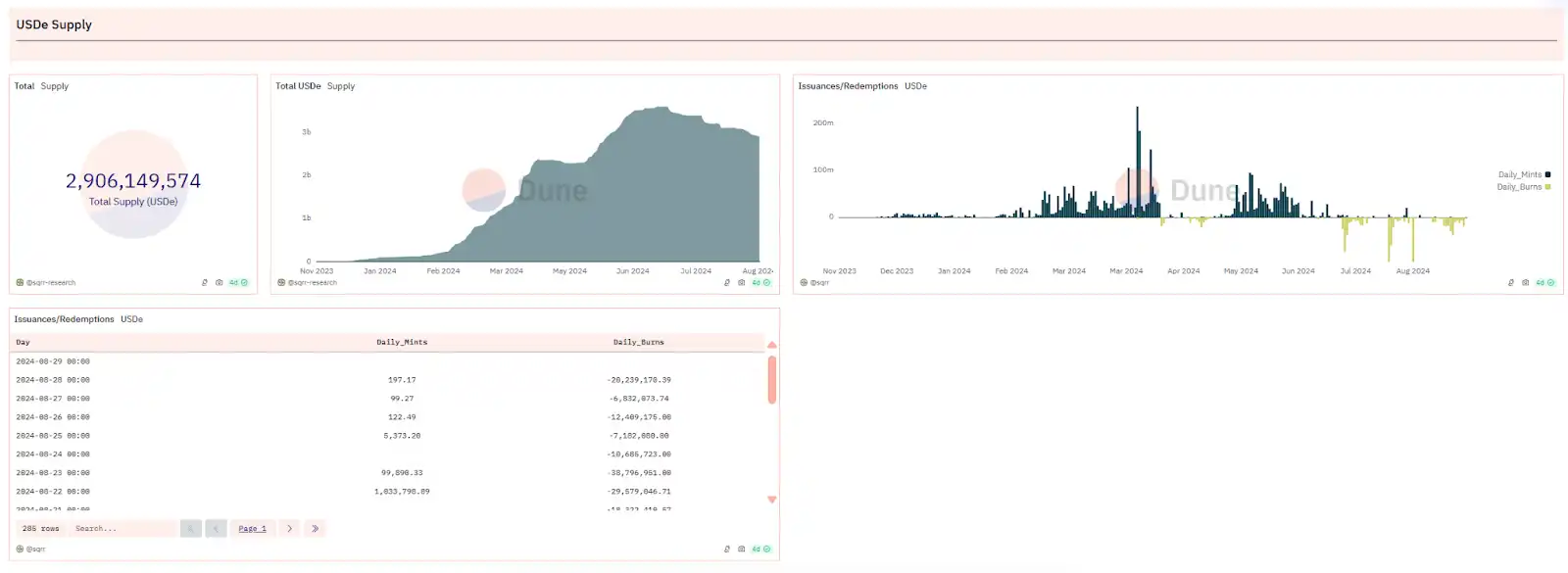

根据 DeFiLama 的数据,Ethena TVL 目前为 27.3 亿美元,已跌破 30 亿美元大关,相较于七月初的峰值 36.12 亿美元,减少了近 9 亿美元。自 3 月以来,Ethena Labs 的收入显著下降。8 月份的收入仅为 103 万美元,与巅峰时期的 2626 万美元相比,下降了约 96%。按照最近 30 天的收入计算,Ethena Labs 的年收入预计仅为 1255 万美元。 这种趋势不难理解:非稳定币质押者可能会选择在空投前出售以避免价格下跌,而稳定币质押者也可能放弃最后几天的积分收益,转而寻找更高回报的项目。

根据 Dune Analytics 的数据,USDe 在最近一个月中经历了多次价值千万美元的销毁事件,这通常表明有大量抵押品被赎回。此外,从 sUSDe(USDe 质押凭证代币)的供应情况也可以看出,过去一周内有超过 1 亿美元的 sUSDe 完成了质押解除。 据报导,Abraxas Capital Mgmt 的三个账户在最近一周内从 Ethena 赎回了高达 9122 万美元的 USDe,其赎回资金规模在所有赎回账户中位居首位。 协议收益率

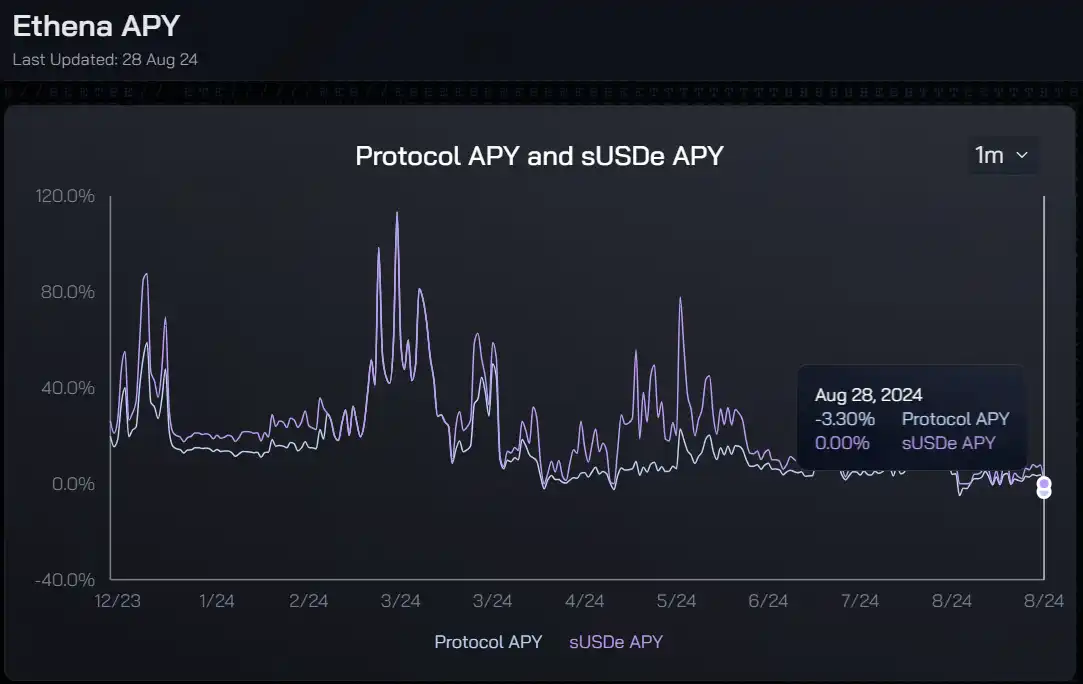

根据 Ethena Dashboard 数据显示,其协议收益率和 sUSDe 收益率在三月初达到最高点 113.34%,截止至 08.28 协议收益率已为负值 -3.3%,sUSDe 收益率已变动为 0。 简述 Ethena 原理 众所周知,永续合约的核心特点在于,无论是持有多头还是空头,投资者都需要支付资金费率。当市场买入力量超过卖出力量时,资金费率对空头投资者是正值,而对多头投资者则是负值。这一机制有助于确保永续合约的价格与现货市场的价格保持同步。为了保持其头寸,投资者必须提供保证金,这是一种担保物,用于覆盖因资金费率变动而产生的债务。如果资金费率为负,它将逐渐减少投资者的保证金余额,直至达到强制平仓的水平。 此外,保证金还具有复利效应,即持有保证金可以让资产价值增长。如 Ethena,持有 stETH 相当于持有多头头寸。如果投资者同时通过永续合约持有 stETH 的空头头寸,理论上可以实现风险对冲,即空头头寸的亏损可以通过多头头寸的盈利来抵消。 总结来说,通过购买 stETH 并将其作为保证金,投资者可以在永续合约中开设相应的空头头寸,以实现理论上的风险对冲,并从中获得 stETH 的复利收益(约 3%),同时承担资金费率变动带来的风险。

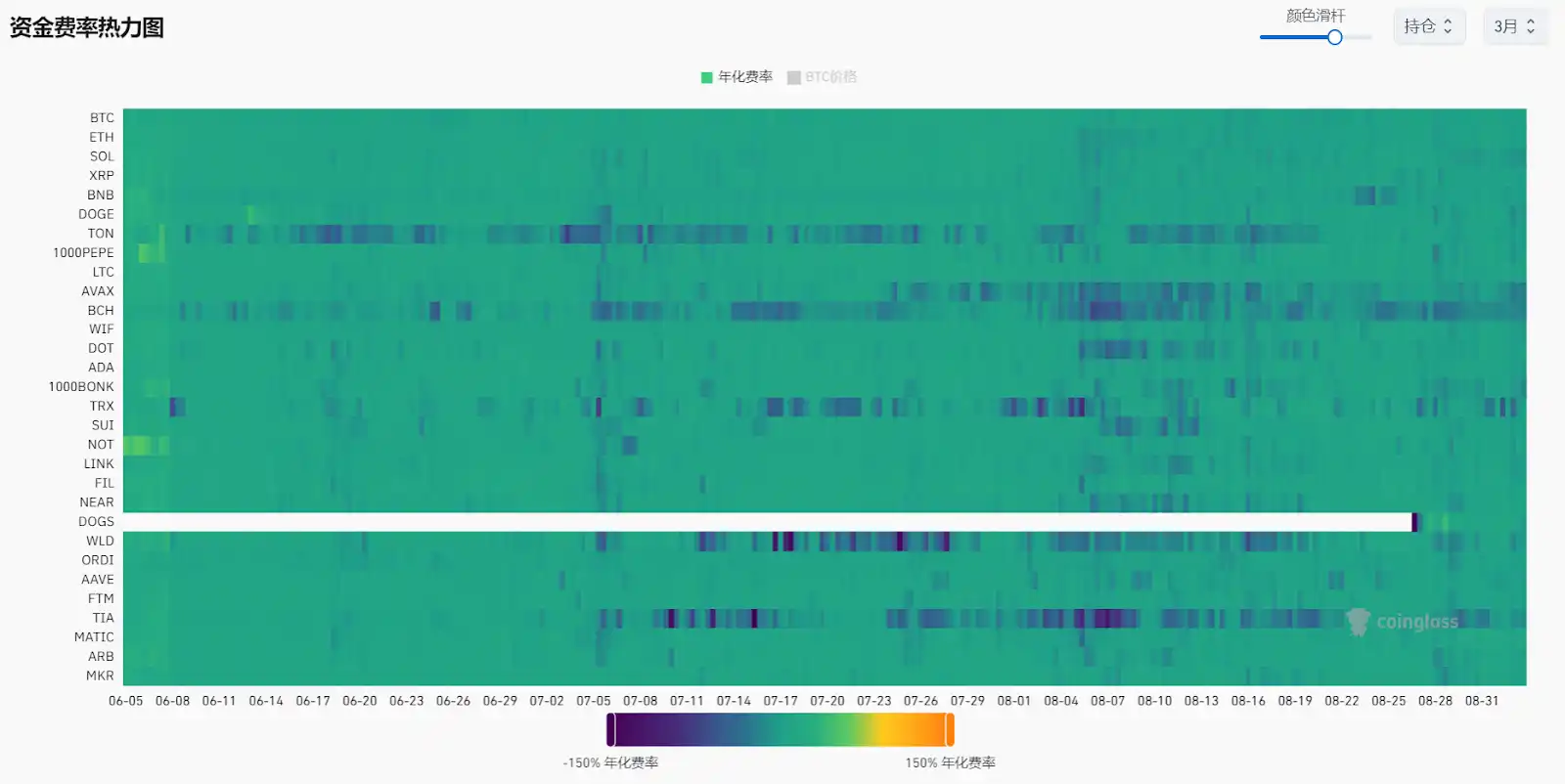

可以发现由于 Ethena 的产品机制,平台收益率与行情呈非常明显的正相关,牛市下的质押收益与空头资金费率会为其带来可观的收入,反之行情冷淡或者市场走熊时就会相对弱势。 根据 Coinglass 数据,市场自从 5 月份进入震荡期以来,资金费率便逐步降低,在很多时候甚至转为负值,这意味着 Ethena 的保证金(抵押物)将开始被蚕食甚至被清算,到时候就只会剩下一个没有任何支撑的资产。 总结 在上半年里,USDe 凭借其空投的预期效应以及通过现货和期货套利策略所提供的高收益,其发行量迅猛增长。USDe 的铸造总额一度达到了 36 亿美元的高峰,不仅在去中心化稳定币的赛道上超越了 FRAX、crvUSD、GHO 等由行业领头羊支持的项目,而且似乎还有继续扩张并挑战 DAI 在市场中的领先地位的潜力。 Ethena 在最近更新的代币经济模型中提到,自 6 月 17 日起,所有通过空投获得 ENA 的用户必须至少锁定 50% 的代币,否则他们将失去未分配的部分。这一措施旨在减轻空投可能带来的市场抛售压力,以避免 ENA 代币价值的大幅下跌,然而目前来看这种螺旋下跌的趋势似乎不可阻挡。 前车之鉴,后车之师 两年前,Luna 的死亡螺旋仍然历历在目。算法稳定币的脱锚风险以及再抵押过程中的潜在风险,都让人不得不深思。算法稳定币是否能够存在一个完美的模型?这个问题,或许就像区块链领域的不可能三角一样令人深思而又着迷。 原文链接 |

玩币族移动版

玩币族移动版